SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФрС

Смотрим за ФРС. Выступление Бернанке и другие.

- 20 ноября 2013, 08:09

- |

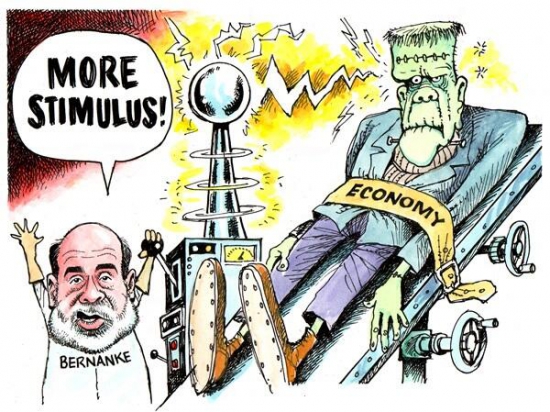

Сегодня ночью после закрытия всех рынков выступил Бернанке. Ничего интересного не сказал. На его ремарках рынок дернул пару EUR/USD на 30 пунктов, и фьючерс S&P500 на +0,3%. Правда сейчас ES вернулся уже назад.

Более интересно было выступление управляющего ФРС Чикаго Чарльза Эванса, который обмолвился, что ФРС может выкупит $1,5 трлн активов до января 2015. Если Зирохедж правильно интерпретировал его слова, то получается, что ФРС может увеличить QE на 50% при том, что только половина этой суммы понадобится чтобы выкупить весь долг, выпускаемый казначейством США.

Зирохедж также посчитал, что если этот прогноз Эванса сбудется, S&P500 достигнет отметки 2200 пунктов.

Еще одна занимательная картина, которая характеризует как чувствуют себя обычные потребители и потребители дорогих товаров после кризиса через призму стоимости акций масс-ритейлеров и продавцов роскоши:

Мораль вы сами понимаете какая: QE делает богаче богатых. Для бедных эффект не такой существенный. Оно и понятно — WEALTH EFFECT который создает Бернанке при помощи QE в основном обогащает владельцев активов. У кого нет активов — тот и не богатеет особо.

Ну и для полноты картины, приведу высказывания Баффета, который он сделал сегодня днем на телеканале CBS:

( Читать дальше )

Более интересно было выступление управляющего ФРС Чикаго Чарльза Эванса, который обмолвился, что ФРС может выкупит $1,5 трлн активов до января 2015. Если Зирохедж правильно интерпретировал его слова, то получается, что ФРС может увеличить QE на 50% при том, что только половина этой суммы понадобится чтобы выкупить весь долг, выпускаемый казначейством США.

Зирохедж также посчитал, что если этот прогноз Эванса сбудется, S&P500 достигнет отметки 2200 пунктов.

Еще одна занимательная картина, которая характеризует как чувствуют себя обычные потребители и потребители дорогих товаров после кризиса через призму стоимости акций масс-ритейлеров и продавцов роскоши:

Мораль вы сами понимаете какая: QE делает богаче богатых. Для бедных эффект не такой существенный. Оно и понятно — WEALTH EFFECT который создает Бернанке при помощи QE в основном обогащает владельцев активов. У кого нет активов — тот и не богатеет особо.

Ну и для полноты картины, приведу высказывания Баффета, который он сделал сегодня днем на телеканале CBS:

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Это "Да"???

- 20 ноября 2013, 04:07

- |

Иногда мне на прямой вопрос, например, «Ну что, ты поедешь?»… начинают рассказывать, что, мол, «я и так уже сегодня накатался», «руки устали за руль держаться», «бензина нет вообще», и т.д. и т.п. и др.!

Прям так и хочется спросить: «Это „Да“???»

Тебе ж задали прямой вопрос!

Так и тут: Переведите, кто силён, НА РУССКИЙ!!!: ЭТО — «ДА»????????????

http://www.forexpf.ru/news/2013/11/20/am6g-reaktsiya-na-kommentarii-glavy-frs-vyzvala-padenie-kursa-dollara.html

( Читать дальше )

С подачи невидимой руки QE растет только то, что выгодно для США

- 19 ноября 2013, 19:21

- |

Странная сейчас вырисовывается ситуация: в мире якобы рост экономики и якобы, пускай и медленно, но экономика выходит из кризиса. Но парадоксально то, что в таких условиях промышленные металлы и рынок commodities остаются слабыми. Основные металлы: алюминий, медь, никель – стоят очень дешево в сравнении с предкризисными 2008 и 2007 годами, в то время как рынок акций на Западе стремительно продолжает движение вверх. Более того, при нынешней цене на алюминий ниже 1800 для многих его производителей выпуск продукции становится просто убыточным.

Поразительно то, что цены на кукурузу и пшеницу прошлой зимой падали без каких-либо остановок несмотря на то, что в прошлом сезоне в США почти погиб урожай кукурузы.

Вопреки росту производства автомобилей в мире, чему так радуются акции автопрома, цены на платиноиды не растут. И это невзирая на то, что, например, платины в год мир добывает не более 200 тонн, и нет никаких возможностей увеличить добычу.

( Читать дальше )

Поразительно то, что цены на кукурузу и пшеницу прошлой зимой падали без каких-либо остановок несмотря на то, что в прошлом сезоне в США почти погиб урожай кукурузы.

Вопреки росту производства автомобилей в мире, чему так радуются акции автопрома, цены на платиноиды не растут. И это невзирая на то, что, например, платины в год мир добывает не более 200 тонн, и нет никаких возможностей увеличить добычу.

( Читать дальше )

Экономические события, которые могут стимулировать рынок

- 19 ноября 2013, 12:39

- |

На прошедшей неделе, которая не изобиловала экономическими показателями из США, индекс доллара США (I.USDX) упала на 0,5%, сдав большую часть своих завоеваний, зарегистрированных на предыдущей неделе. Кроме того, выступление кандидата на пост председателя ФРС, Джанет Йеллен, перед банковским комитетом Сената США указало на ее поддержку продолжения текущего денежно-кредитного стимулирования ФРС, что и оказало давление на американский доллар.

Последние данные розничных продаж, продажи на вторичном рынке дома и производственные данные из календаря экономических событий США вместе с протоколами заседания FOMC могут обеспечить некоторые идеи для рынка, придав торгам устойчивое направление.

Розничные продажи. В сентябре розничные продажи в США снизились на 0,1% по сравнению с ожиданиями роста на 0,2%, продемонстрировав свое первое снижение с марта этого года. За октябрь месяц розничные продажи, запланированные к выходу в среду, как ожидается, будут несколько выше и увеличатся на 0,1%. Между тем, базовые розничные продажи, который исключают продажи автомобилей, как ожидается, продемонстрируют замедление роста на 0,2%.

( Читать дальше )

Последние данные розничных продаж, продажи на вторичном рынке дома и производственные данные из календаря экономических событий США вместе с протоколами заседания FOMC могут обеспечить некоторые идеи для рынка, придав торгам устойчивое направление.

Розничные продажи. В сентябре розничные продажи в США снизились на 0,1% по сравнению с ожиданиями роста на 0,2%, продемонстрировав свое первое снижение с марта этого года. За октябрь месяц розничные продажи, запланированные к выходу в среду, как ожидается, будут несколько выше и увеличатся на 0,1%. Между тем, базовые розничные продажи, который исключают продажи автомобилей, как ожидается, продемонстрируют замедление роста на 0,2%.

( Читать дальше )

Речь члена FOMC Дадли...

- 18 ноября 2013, 21:58

- |

Дадли, ФРС: Улучшение в США остаётся в прогнозе, а не является пока реальностью

Дадли: Стал более уверен в перспективах экономики США

Дадли: ФРС следит за экономикой «очень осторожно»

Дадли: Перспективы политики ФРС будут определяться поступающими экономическими данными

Дадли: Экономические данные улучшаются по мере того, как бюджетный тормоз слабеет

Дадли: Экономический рост в США увеличится в 2014 г.

Дадли: Фундаментальные данные в США по-видимому улучшаются

Дадли: Ожидает роста на рынке труда, приближения инфляции к 2%

Дадли: Частный сектор существенно оздоровился

Дадли: Рост достоин внимания, особенно в свете величины бюджетного тормоза

Дадли: Надеется, что недавний роста занятости — поворотный пункт в найме

( Читать дальше )

Дадли: Стал более уверен в перспективах экономики США

Дадли: ФРС следит за экономикой «очень осторожно»

Дадли: Перспективы политики ФРС будут определяться поступающими экономическими данными

Дадли: Экономические данные улучшаются по мере того, как бюджетный тормоз слабеет

Дадли: Экономический рост в США увеличится в 2014 г.

Дадли: Фундаментальные данные в США по-видимому улучшаются

Дадли: Ожидает роста на рынке труда, приближения инфляции к 2%

Дадли: Частный сектор существенно оздоровился

Дадли: Рост достоин внимания, особенно в свете величины бюджетного тормоза

Дадли: Надеется, что недавний роста занятости — поворотный пункт в найме

( Читать дальше )

Тенденции. Ставки на долгосрочный рост слишком рискованны

- 18 ноября 2013, 12:53

- |

Прошедшая неделя была интересной провалами акций Мечела (в среду) и Банка ТКС (в пятницу). Оба провала были просто феерическими до 40% и привели к массовому срабатыванию стоп-лоссов. Такие провалы привели к продажам и по другим акциям. В том числе продавались акции кредиторов Мечела. Однако причины столь резких провалов компаний во многом остались за кадром, даже несмотря на различные догадки и сообщения о ковенантных каникулах по текущим долгам Мечела. Ясны только предпосылки, вызревшие для такого поведения. Так, банк ТКС был очень перекупленным, а компания Мечел имеет грандиозный долг и текущие убытки. Значительная часть акций Мечела заложена за кредиты, и любые крупные продажи могли вызвать подобную паническую волну. После провала цены акций Мечела за два дня прогнозируемо отскочили уже более чем на четверть. Представители крупных кредиторов уверяют об успешном прохождении переговоров по реструктуризации долга. Однако более отдаленные перспективы как самих компаний, так рынка их акций вызывают много вопросов.

( Читать дальше )

( Читать дальше )

Обзор на предстоящую неделю от 17.11.13. Дефляция глав ФРС.

- 18 ноября 2013, 01:50

- |

По ФА…

На уходящей неделе:

— Вокруг ставок ЕЦБ.

Начало уходящей недели ознаменовалось протестными настроениями в Германии относительно понижения ставки ЕЦБ.

Германия страна с традиционно высоким уровнем сбережений, низкие ставки неприемлемы.

Немецкая пресса пестрела заголовками, что ЕЦБ учитывает интересы только слабых стран.

Вайдману пришлось успокаивать общественность с заявлением, что он понимает озабоченность жителей Германии, но решение ЕЦБ не было направлено конкретно против немецких вкладчиков.

Вайдман не огласил свою позицию относительно снижения ставки ЕЦБ, но в прессу просочились подробности, что Бундесбанк был принципиально против.

В среду главный экономист ЕЦБ Прает заявил, что при необходимости возможно введение отрицательной депозитной ставки и запуска нового раунда LTRO.

( Читать дальше )

Познавательный мультик для тех кто не в теме...

- 16 ноября 2013, 09:24

- |

Познавательный мультик для тех кто не в теме

Вопрос остаеться открыты, она когд небудь рухнет… система.

Вопрос остаеться открыты, она когд небудь рухнет… система.

Программа количественного смягчения (QE) рано или поздно будет свёрнута - что дальше?

- 15 ноября 2013, 22:38

- |

Программа количественного смягчения (QE) рано или поздно будет свёрнута — что дальше?

Бен Бернанке 19 июня заявил, что ФРС в конце текущего года может начать сокращать объемы покупки активов и окончательно свернуть программу примерно к середине 2014 г. если экономический рост будет удовлетворять ожидания чиновников.

Рано или поздно Бернанке (читай - кандидат на пост главы ФРС — Джанет Йеллен) будет вынужден(а) свернуть программу количественного смягчения (QE) — так как причин для её продолжения становится всё меньше — по статическим показателям экономика США выходит из кризиса, снижается уровень бзработицы.

«парадокс Бернанке»

Мы стали свидетелями рождения новой реальности — «парадокс Бернанке» — чем сложнее ситуация, тем выше индексы.

Из истории выступлений глав ФРС — мы знаем, что он никогда не делает резких изменений в своих выступлениях, что бы не напугать нервных и впечатлительных - есть ощущение, что у ФРС ещё нет проработанной программы выхода из программы колличественного смягчения и председатель ФРС будет заверять о продолжении программы QE видимо до тех пор пока не будут найдены возможности и стимулы — которые позволятсмягчить и компенсировать объявление главой ФРС завершения программ QE — не позволив рынку резко обвалится, но пока изыскиваются эти решения — фондовый рынок загоняют на всё новые и новые хаи - создаётся парадоксальная ситуация — чем дольше ФРС будет думать над способами которые не позволят обвалится рынку — тем все более высоко забираются индексы и тем всё более и более сложным может оказаться выход из этого«роста в кризис» и всё сложнее будет ФРС найти способы выхода из «парадокса Бернанке» - и способов которые позволят это сделать.

( Читать дальше )

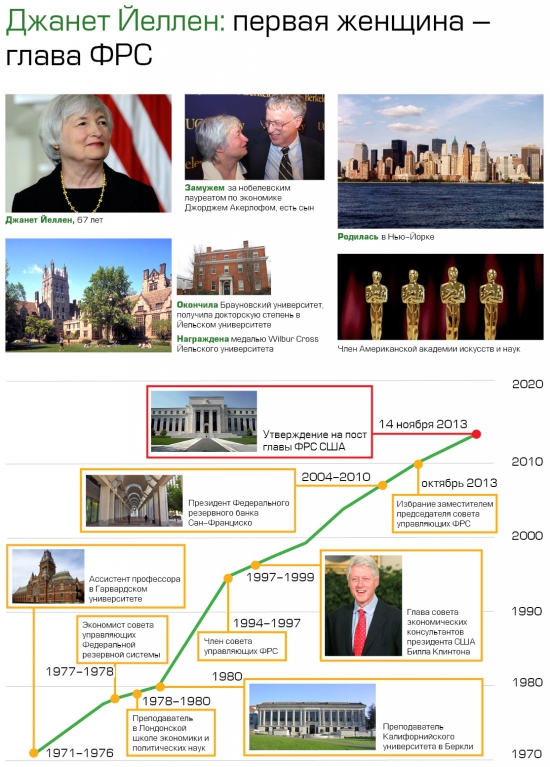

Инфографика: кто такая новая глава ФРС Джанет Йеллен?

- 15 ноября 2013, 15:49

- |

Только что в cенате США завершила свою речь претендент на кресло председателя Федеральной резервной системы. Ожидается, что сенаторы утвердят кандидатуру Джанет Йеллен, и тогда она станет первой дамой на этом посту и самой могущественной женщиной мира экономики. Избрать Йеллен предложил Барак Обама 9 октября, до этого она работала заместителем Бена Бернанке, действующего главы Федерального резерва, полномочия которого истекают в январе 2014 года.

Подробности читаем тут slon.ru/fast/economics/infografika-kto-takaya-novaya-glava-frs-dzhanet-yellen-1019425.xhtm

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал