Фрс

О дисциплине, фокусе и рынке (новое видео)

- 15 сентября 2016, 10:53

- |

- комментировать

- ★3

- Комментарии ( 16 )

Helicopter money. Неизбежная эволюция количественного смягчения

- 14 сентября 2016, 13:06

- |

Концепция «Вертолета с деньгами» (Helicopter money), с которого просто так разбрасываются банкноты последний год широко обсуждается в самых высоких экономических кругах. Особенно серьезно о нем размышляют в Японии — стране, которая уже более чем 20 лет страдает от низкого экономического роста вызванного избыточным сбережением.

Концепция

Helicopter money представляет собой скоординированную монетарную политику центрального банка и правительства — так или иначе, прямую печать и передачу денежных средств гражданам (прямая покупка у правительства облигаций с их немедленным погашением также, по сути, является такой передачей) в условиях когда процентные ставки близки к нулю, а экономика — к рецессии. В базовой теории центральный банк будет напрямую покупать облигации правительства (или просто кредитовать счета), а оно будет решать как лучше стимулировать экономику. Здесь множество вариантов — от снижения налогов до инвестиций в инфраструктуру.

( Читать дальше )

Черная пятница, S&P500 и кто уходит с ФРС?

- 14 сентября 2016, 12:40

- |

Коротко о главном.

- 14 сентября 2016, 11:52

- |

В мире:

В мире RISK OFF продолжается.

Ключевые американские индексы во вторник просели в пределах 1.5%. В среду, фьючерсы на основные американские индексы торгуются в нейтральной зоне. Рынки Южной Кореи закрыты со среды по пятницу, биржи Китая не будут работать в четверг-пятницу, Гонконга — в пятницу. Японский индекс Nikkei 225 опустился в ходе сегодняшних торгов на 0,3%, китайский Shanghai Composite — на 0,6%. На долговом рынке Европы и Америки продолжаются незначительные продажи и если они усилятся, то на всех фондовых рынках начнётся более масштабная коррекция. Несмотря на низкую вероятность повышения ставки в США, ФРС всё может пойти на этот шаг уже 21 сентября. Также американских инвесторов пугает болезнь главного кандидата на пост президента США Хиллари Клинтон и рост рейтинга её оппонента Дональда Трампа. Дефицит государственного бюджета США в августе вырос более чем на 66% и составил $107,112 млрд по сравнению с $64,412 млрд за тот же месяц прошлого года, сообщило министерство финансов страны. За одиннадцать месяцев 2016 финансового года, который начался 1 октября 2015 года, отрицательное сальдо бюджета увеличилось на 17% — до $620,771 млрд против $529,96 млрд за сопоставимый период годом ранее.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 14 сентября 2016, 10:34

- |

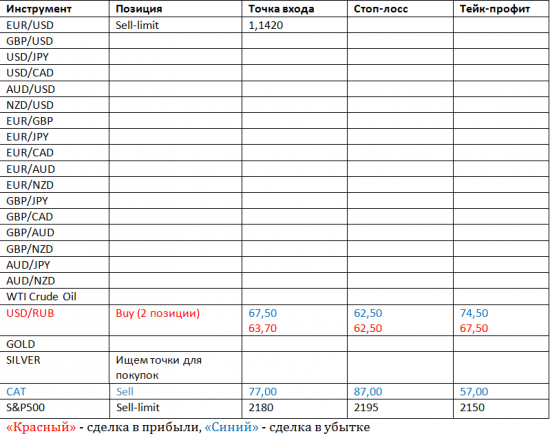

Динамика фондовых площадок США, на вчерашней вечерней сессии, вновь перешла в отрицательную зону. Данный факт не дает спокойствия инвесторам и повышает спрос на некоторые безопасные активы. Несмотря на это, курс американского доллара укрепляется. Рынок драгоценных металлов под давлением, но ищем точки для покупок серебра внутри дня.

Важным событием сегодняшнего дня выступает публикация данных от Минэнерго США. Особенно после того, как прошлые данные показали рекордное снижение запасов сырой нефти, начиная с 1989 года. Вдобавок, обращаем внимание на публикацию данных по рынку труда Великобритании. Эти данные важны, по сколько перед ними, рейтинговое агентство Standart & Poors сделало негативное заявление по будущему рынку труда британцев. К дополнению, можно вспомнить новость о том, что Локхарт уйдет с руководства ФРС в феврале 2017 года. Данное событие взбудоражило новый выпуск WSJ. Для того, чтобы подробнее наблюдать за нашими сделками, заглядывайте в мониторинг МАМ-счета LDinvest.

Почему не падает доллар?

- 13 сентября 2016, 17:32

- |

1) ФРС выпускает доллары под трежаки

2) США покупает за эти доллары товар в одной из стран экспортеров

3) Валюта страны-экспортера преобретает тенденцию(или потенциал) к укреплению из-за конвертации доллара в нацвалюту

4) ЦБ глушит эту тенденцию путем эмиссии нацвалюты и выкупа на нее долларов

5) приобретенную валюту вкладывают в трежаки(цепь замыкается, можно условно считать, что трежак из пункта 1 как раз и выкуплен)

Эта схема в основе, видимо, справедлива для всех развивающихся стран-экспортеров, в общих чертах

Тут не совсем ясным остается вопрос почему в последнем пункте, в момент покупки трежаков, доллар не ослабляется и валюты снова не уравновешиваются(то есть, снова не укрепляется валюта(ы) страны(стран)-экспортера(ов) )? Ведь доллар, по идее, таким образом снова вваливается в экономику и увеличивается баксопредложение.

Может ли такое быть, что эта часть долларовой массы, уплаченная на трежаки, просто изымается из оборота? Или как это можно еще объяснить?

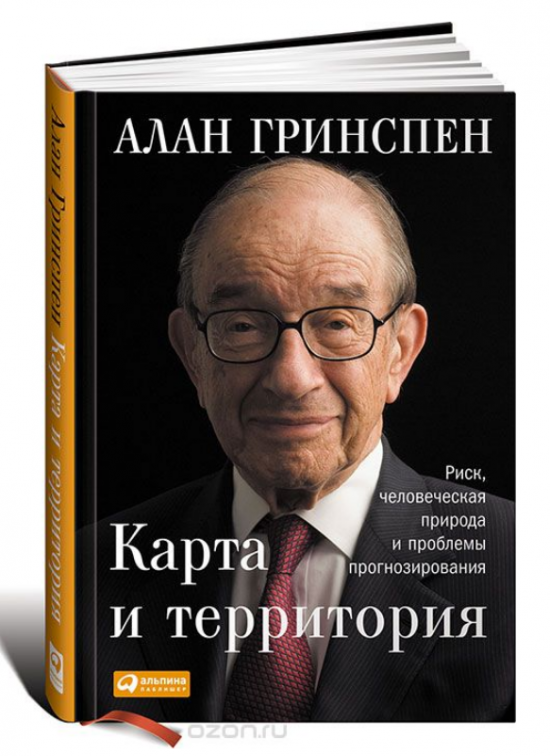

Рецензия на книгу Алана Гринспена "Карта и территория"

- 13 сентября 2016, 17:22

- |

В 2015 году впервые на русском языке вышла в свет новая книга Алана Гринспена «Карта и территория: Риск, человеческая природа и проблемы прогнозирования». По просьбе издательского агентства «Альпина Паблишер» предоставляю вашему вниманию краткую рецензию на данное произведение.

Алан Гринспен – это один из наиболее авторитетных экономистов современности, Председатель Совета управляющих ФРС США с 1987 по 2006 год. Это человек, одно слово которого могло существенно сдвинуть рынки в ту или иную сторону. К его мнению прислушивались, и прислушиваются по сей день.

Впервые мое знакомство с трудами Алана Гринспена было в 2009 году, когда прочитал его книгу «Эпоха потрясений». Новая книга Алана «Карта и территория» по своей сути является продолжением его предыдущего произведения, где подробно расписываются причины кризиса 2008 года в сравнении с другими кризисами, в особенности с великой депрессией 1930-х годов в США, повторение которой чудом удалось избежать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал