Фундаментал

🎙 Что вам не рассказывают о мультипликаторе P/E

- 21 апреля 2020, 09:39

- |

Любимец всех курсов по «фундаментальному анализу» мультипликатор Цена/Прибыль — герой выпуска Bastion podcast.

▫️Почему компании с низким P/E могут быть недешевыми

▫️Что такое «ловушка стоимости»

▫️Какую доходность показывала покупка компаний с низким P/E

Выпуск на Youtube

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Into the Darkness

- 28 марта 2020, 16:25

- |

На фоне каратнина и повального заземления рынок — это наше все. Ниже привожу мой взгляд по Биткоину в силу того, что на данный момент считаю это самым демократичным инструментом с минимальным риском закрытия или органичения в торговле правительствами в отличии от любых биржевых инструментов. Среднесрочная картина по многим инструментам с большего одинаковая в силу мощной риск-корреляции.

https://www.tradingview.com/chart/BTCUSD/caolEyfm-BITCOIN-capped-by-7200-likely-to-double-bottom-within-next-60d/

Ну как-то так. От винта!

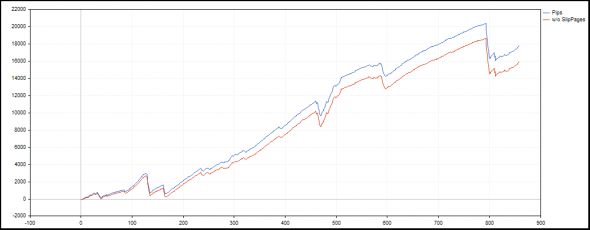

Фундаменталка в алготрейдинге. Или что торговать во время Шторма?

- 15 марта 2020, 15:07

- |

Бывают и положительные примеры системной торговли во время Шторма.

Это высокооборотистая почти круглосуточная непрерывная торговля в течение текущей недели на реальном счете.

Почему так произошло, ниже.

( Читать дальше )

Сколько активов съедают комиссии

- 12 декабря 2019, 11:12

- |

Это объясняет популярность пассивных ETF на Западе, где комиссия за управление по некоторым фондам составляет 0%. Комиссия в 2,5% на горизонте в 30 лет «съест» больше половины от первоначально инвестированных средств.

( Читать дальше )

Кто больше разбогатеет: Тинькофф или инвесторы?

- 11 декабря 2019, 11:18

- |

Управляющая компания «Тинькофф капитал» запустила торги тремя биржевыми ПИФами, которые получили запоминающееся название «Стратегий вечного портфеля» в рублях, долларах и евро. Используемый в них подход к составлению портфеля был придуман в 80-е годы прошлого века финансовым консультантом Гарри Брауном и предполагал покупку 4 активов в равных пропорциях: акций, золота, долгосрочных и краткосрочных облигаций.

Идея стратегии заключалась в возможности получать прибыль при любом сценарии на финансовых рынках. Во время экономического бума активы росли бы за счет доли акций, а в период кризиса — за счет доли золота и долгосрочных государственных облигаций. Дополнительную популярность идее дал управляющий крупнейшего хедж-фонда мира Рэй Далио. Одну из своих стратегий он назвал «Всепогодным портфелем» ( All Weather Portfolio ), подразумевая способность делать прибыль при любых рыночных условиях.

( Читать дальше )

Зло в мессенджерах: 10 признаков мошеннических инвестидей

- 02 декабря 2019, 10:41

- |

Непрофессиональная рекомендация основана на недостаточном знании блогера об инвестициях. Человек искренне увлечен анализом рынков, однако отсутствие опыта и фундаментального понимания финансов делает контент опасным как для него самого, так и для благосостояния читателей.

Мошенническая рекомендация основана на намеренном манипулировании мнением читателя с целью получения от него дохода. В лучшем сценарии это подписка на «рекомендации» или членство в «премиум-клубе инвесторов». В худшем — попытка завлечь в мошеннический инвестиционный проект.

( Читать дальше )

О чем думают брокеры и управляющие?

- 28 ноября 2019, 10:32

- |

Когда я работал у брокера в 90-е, то встречался с потенциальным клиентом и думал: «Сколько продуктов мне нужно ему продать, чтобы выполнить план по комиссиям за месяц?»

Когда я работал управляющим активами в 2000-е, то встречался с потенциальным клиентом и думал: «Сколько активов он принесет, и какой процент от них за управление я возьму».

Когда я стал частным финансовым консультантом, работа которого оплачивается по часам, то понял, что не продаю ничего, кроме моего времени и знаний. Я встречаюсь с потенциальным клиентом и думаю только о том, как составить ему правильный портфель.

Рик Ферри, консультант и финансовый блогер.

Инвестор вряд ли найдет разумный инвестиционный совет от управляющих компаний и брокеров, в которых есть ежемесячные планы по продажам продуктов, и доходы которых зависят от частоты совершаемых сделок. Будущее должно быть за качественной независимой информацией о рынке.

Bastion в Telegram

Bastion в VK

Какой портфель лучше?

- 27 ноября 2019, 10:00

- |

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

Доходность за 5 лет:

Портфель А +4%

Портфель B +10%

( Читать дальше )

Несколько наблюдений из истории доходности фондового рынка США

- 20 ноября 2019, 17:39

- |

1. Успех инвестиций будет сильно зависеть от эпохи в которую начинает инвестор. Если бы Баффет начинал не в 50-е, а в 70-е, то, скорее всего, о нем бы никто не узнал, так как рынок в эти годы стагнировал.

2. Лучший результат для рынка США — 50-е годы, среднегодовая доходность тогда единственный раз превысила 20%.

3. В худшие десятилетия, когда инвестору не повезет застать Великую депрессию или Великую рецессию, на 10-летнем горизонте можно получить среднегодовой убыток в 1%.

4. Если бы инвестору повезло начать инвестировать после Великой депрессии, то следующего убыточного десятилетия пришлось бы ждать 70 лет.

5. Медианная среднегодовая доходность рынка за десятилетие — 8,8%. С вероятностью 50% доходность инвестора будет выше, с такой же — ниже.

6. Лишь однажды два десятилетия подряд среднегодовая доходность была двузначной: в 80-е и 90-е.

7. 51% доходности рынка за всю истории был обеспечен ростом прибыли компании, 42% — дивидендами, 7,7% — изменением мультипликатора цена/прибыль

( Читать дальше )

20 выводов о "фундаментальном анализе"

- 07 ноября 2019, 13:00

- |

Решил записать и опубликовать для других те важные выводы, которые я сделал для себя в этом году по результатам фундаментальной оценки компаний и наблюдения за движением цен на активы.

- Фундаментальный анализ (в привычном его понимании) не работает. Недооцененных компаний не существует.

- Каждая компания оценена справедливо рынком в каждый момент времени. В цене компании заложены все существующие отчеты, новости, риски и ожидания.

- Если вы думаете, что купите сейчас дешевую компанию, а рынок ее потом оценит справедливо и вы заработаете — вы ошибаетесь, так бывает только в фантазиях.

- Если вам кажется, что какая-то компания стоит слишком дешево — вы ошибаетесь. Рынок оценивает ее «дешево», потому что учитывает в цене риски, которые не учитываете вы, или информацию, которой вы не владеете.

- Если вам кажется, что какая-то компания стоит слишком дорого — вы ошибаетесь. Рынок оценивает ее «дорого», потому что учитывает в цене гудвил, прогнозы и ожидания по прибылям, которые не учитываете вы, или иную информацию, которой вы не владеете.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал