Хедж-фонд

Вопросы Петру Камболину (Systematic Alpha Management)

- 24 ноября 2019, 09:25

- |

Решил тут вам выложить видео, которое, возможно, вы пропустили и предложить вам задать Петру вопросы:)

- комментировать

- ★5

- Комментарии ( 23 )

Bridgewater Рэя Далио ставит $1,5 млрд. на падение рынка акций к марту

- 23 ноября 2019, 13:55

- |

В продолжение темы окончательного отрыва рынка акций от фундаментальной реальности.

Ранее мы уже отмечали о том что на Уолл-Стрит среди управляющих всё больше сомнений по поводу дальнейших перспектив рынка акций.

Сначала у нас была заметка о «большом шорте» в виде покупки опционов колл на VIX (индекс страха). Это было в конце октября, когда VIX утаптывал пол.

Теперь, после ещё двух недель роста и обновления исторических максимумов индексом S&P500 из общей серии шести победных растущих недель, рынок приостанавливает этот «рост надежд и обещаний». А профессионалы начинают хеджировать свои позиции, портфели, да и просто шортить — делать ставку на неминуемое падение рынка, его возвращение к реальности.

( Читать дальше )

О хедж-фонде цитадель, как играют большие дяди.

- 21 ноября 2019, 12:57

- |

Продолжаю копать хедж-фонды мира на их структуру и стратегии, это вообще кому то интересно?) Или можно не публиковать, напишите хотя б "+" в комментариях?

Кеннет Гриффин в свои 34 года стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось в $1,7 млрд.

Кстати опять крупный маркет мейкер и фонд который торгует ВСЕ и везде, и даже Россию :

Еще в 1986 году, будучи 18-летним первокурсником Гарварда, Кеннет Гриффин (Kenneth Griffin) прочитал статью в журнале Forbes о том, что акции компании Home Shopping Network Inc слишком дороги. Гриффин принял ее к сведению: свои сбережения он поставил на то, что цена этих акций пойдет вниз. И получил прибыль.

Почувствовав вкус успеха, молодой человек немедленно решил, что отныне именно зарабатывание денег на бирже будет его судьбой. Через семнадцать лет, в 2003 году, Гриффин впервые появился в рейтинге самых богатых американцев в том самом журнале Forbes — с капиталом $650 млн. В свои 34 года он стал вторым самым молодым богачом в мире. В 2006 году его состояние оценивалось уже в $1,7 млрд., а в 2007 году оно перевалило за $3 млрд.

( Читать дальше )

Классификация трейдеров

- 20 ноября 2019, 18:37

- |

Наткнулся на интервью управляющего хедж фонда, в котором он представил новую для меня классификацию трейдеров. Решил поделиться.

Профессионально психологические стадии развития трейдера

В быту есть две крайности: зарабатывает и не зарабатывает. В классическом варианте имеем три ступени: ученик, подмастерье, мастер.

- Трейдер-оптант

Фаза оптации — это период, когда человек только заинтересовался профессией.

Оптант начинает собирать информацию о профессии. Значительная доля трейдеров-оптантов так и не переходит на следующую ступень.

Если вы всерьез хотите стать биржевым волком — начинайте обучение!

- Трейдер-адепт

( Читать дальше )

О хедж-фонде Сороса и рекламе Тиньков

- 19 ноября 2019, 16:59

- |

Джордж Сорос — тот кто уронил Банк Англии. И его один из самых прибыльных хедж-фондов мира, а теперь семейный фонд — Soros Fund Management, LLC.

Правда торговля у него судя по всему на интуиции, а не жёсткой системности.

Джордж Шварц (Schwartz György), родился 12 августа в Будапеште 1930 года в состоятельной семье венгерских евреев. Отец Теодор после военного плена на фронтах Первой Мировой и работал юристом, а затем управлял наследством жены — Элизабет Суц.

Фамилию Сорос мальчик получил от отца, сменившего ее в 1936 году. Наличие средств помогло семье пережить Вторую Мировую войну, избежав преследований фашистов, благодаря покупке отцом фальшивых документов, подтверждающих, что они христиане. Теодор спас не только свою семью, но и многих других венгерских евреев, и Сорос позже писал, что 1944 год был «самым счастливым [годом] его жизни», поскольку он дал ему возможность стать свидетелем героизма своего отца.

Экономику будущий гений инвестиций осваивал в London School of Economics, куда был отправлен отцом через два года после окончания Второй Мировой Войны.

( Читать дальше )

Купили дно, пересобрали бизнес, продали хаи. Биография фонда Elliot.

- 17 ноября 2019, 17:17

- |

Еще один из топовых хедж-фондов, тут вообще стратегическое инвестирование в проблемные компании.

Стратегию понял так — заходим на дне и на много, попадаем в совет директоров, заводим своих антикризисных менеджеров, проводим реорганизацию, отращиваем капитализацию, сливаем.

История

ИсторияElliott Management Corporation это управляющий филиал американских флагманских хедж-фондов Elliott Associates LP и Elliott International Limited. Корпорация Elliott была основана Полом Сингером, который является генеральным директором компании, базирующейся в Нью-Йорке.

Пол Сингер — американский управляющий хедж-фондами, инвестор, капиталист-стервятник и филантроп. По данным Forbes, его собственный капитал составляет 3,5 миллиарда долларов. Его хедж-фонд, Elliott Management Corporation (EMC), специализируется на приобретении проблемных долгов. Сингер родился в 1944 году и вырос в Теанеке, штат Нью-Джерси, в еврейской семье, он один из трех детей манхэттенского фармацевта и домохозяйки. Он получил степень бакалавра в области психологии в Университете Рочестера в 1966 году и степень доктора права в Гарвардской школе права в 1969 году. В 1974 году Сингер стал работать адвокатом в отделе недвижимости инвестиционного банка Дональдсона, Lufkin & Jenrette.

( Читать дальше )

Хедж-фонд Two Sigma 60млрд$, тот самый кукловод?

- 16 ноября 2019, 16:26

- |

История

Компания Two Sigma Investments была основана в 2001 году Джоном Овердеком, Дэвидом Сигелем и Марком Пикардом. Cигель является доктором компьютерных наук из Массачусетского технологического института и занимал должность директора по информационным технологиям в DE Shaw & Co. до создания Two Sigma. Овердек — серебряный призер Международной математической олимпиады, который впоследствии изучал математику в Стэнфордском университете, а затем перешел на должность управляющего директора в DE Shaw, перед тем как уйти в соучредители Two Sigma. Пикард занимал пост президента фирмы с момента ее основания до выхода на пенсию в 2006 году.

Согласно Two Sigma, название фирмы было выбрано, чтобы отразить двойственность слова sigma. Сигма в нижнем регистре, σ, обозначает волатильность доходности инвестиций по данному эталону, а сигма в верхнем регистре, Σ, обозначает сумму. Сложив воедино волатильность отдельных позиций, измеренную по отношению к эталону, Two Sigma может усилить прогнозные сигналы, говорится на сайте компании.

( Читать дальше )

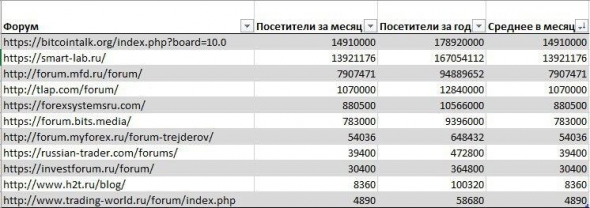

Топ форумы по трейдингу, инвестициям и крипте. Кого забыл?

- 15 ноября 2019, 14:15

- |

Анализировал поисковики на выдачу самых крупных и активных русскоязычных форумов по инвестициям, трейдингу и криптовалюте, получился вот такой список по убыванию:

bitcointalk.org/index.php?board=10.0

smart-lab.ru/

forum.mfd.ru/forum/

tlap.com/forum/

forexsystemsru.com/

forum.bits.media/

forum.myforex.ru/forum-trejderov/

russian-trader.com/forums/

investforum.ru/forum/

h2t.ru/blog/

trading-world.ru/forum/index.php

Подскажите, кого не нашел и кого можно внести дополнительно?

Ну и надеюсь будет кому то полезно. Правила не нарушает этот пост, вроде не в рекламных целях?

П.С. А может кто из модераторов открыть мне спецтеги? Алготрейдинг и трейдинг? Или что нужно сделать?

----------

П.С.2 Веду свой дневник, о том как я пытаюсь вырастить свой хедж-фонд и о том как учусь торговать, буду рад видеть в подписчиках тут и в телеграмме - t.me/drsombre

О самом жирном хедж-фонде, Bridgewater.

- 15 ноября 2019, 14:03

- |

Ну и заодно собираю и оформляю текстик для смартлаба и блога в телеграмме, мб кому будет интересно почитать.

Сегодня о самом крупном хедж-фонде в мире, о Bridgewater Associates и кстати читал еще книгу этого миллиардера, «Принципы», мне очень хорошо зашла.

История

История фирмы включает новаторские отраслевые стратегии, такие как: хеджирвоание, альфа- и бета- стратегии, создание инвестиционных портфелей с абсолютным доходом и паритет риска. Согласно Financial News, компания была самой быстрорастущей в мире с 2000 по 2005 год, пока не прекратила принимать новых клиентов. Активы компании увеличивались на 25% каждый год в течение десятилетия 2001-2010 гг. Причем количество сотрудников в одиннадцать раз превышало уровень 2000 года.

Компания Bridgewater Associates была основана Рэем Далио в 1975 году в офисе, который был комнатой в его квартире на Манхэттене. В то время бизнес состоял исключительно из консультирования корпоративных клиентов и управления внутренними и международными валютными и процентными рисками. Фирма позже изменила свой акцент и начала продавать экономические советы правительствам и корпорациям, таким как Nabisco и McDonald's.

( Читать дальше )

Хедж фонд номер 1, Ренесанс технолоджи. Печатный станок.

- 14 ноября 2019, 13:46

- |

Рассмотрел еще несколько топовых фондов, что б понимать кто занимает в мире лидирующие позиции, поделюсь сборами, если у кого есть что добавить или исправить, буду рад фидбеку!

Хедж-фонд Renaissance Technologies

Самый топ из топов на мое мнение, просто печатная машинка, о которой мало что известн.

История

Джим Саймонс, гений математики и бывший хакер, основал в 1982 году один из крупнейших в мире хедж фондов — Renaissance Technologies. Он получил степень бакалавра по математике в Массачусетском технологическом институте в 1958 году и степень доктора философии, а также математики, в Калифорнийском университете в Беркли под руководством Бертрама Костанта в 1961 году, в возрасте 23 лет. Сначала он работал учителем в Массачусетском технологическом институте, а затем в Гарварде, после чего он работал в американском министерстве обороны. Затем, в один неудачный день, когда он открыто высказал свои пацифистские взгляды в отношении войны во Вьетнаме на публике, он был уволен, что заставило его вернуться в интеллектуальные круги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал