SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Хедж-фонд

500 крупнейших хедж фондов контролируют 90% активов.

- 02 июня 2014, 11:07

- |

505 хедж фондов с активами более 1 млрд.$ в настоящее время управляют $2,39 трлн. из 2,66 трлн. активов всей отрасли. Они составляют 11% от количества активных хедж фондов.

Топ 10 крупнейших хедж фондов.

( Читать дальше )

Топ 10 крупнейших хедж фондов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Этот причудливый американский рынок...

- 26 мая 2014, 11:47

- |

Отрыв рынка (фондовые индексы и корпоративные прибыли) от реальности (сокращение рабочих мест) выглядит примерно так:

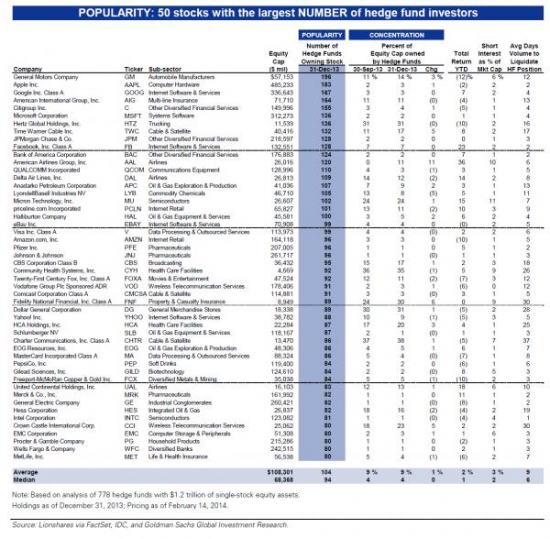

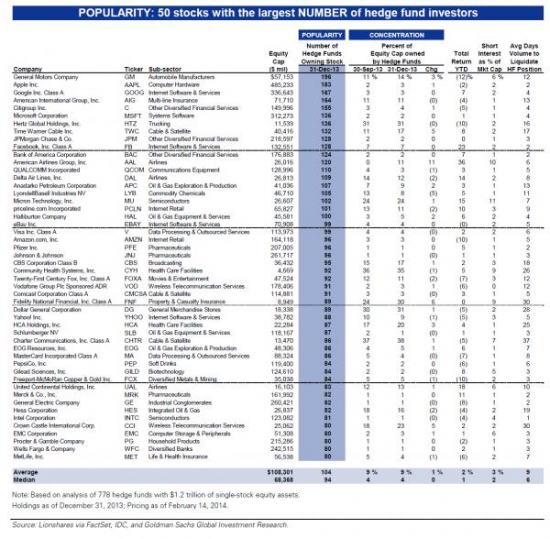

При этом вера в чудо сохраняется. Особенно это заметно по наиболее популярным активам в портфелях хедж-фондов. И все уже давно забыли, что «хедж» подразумевает как бы защиту активов от рисков… И какой уж там хедж… когда топовые места в портфелях занимают Google и Apple — см. самые популярные активы хедж-фондов:

( Читать дальше )

При этом вера в чудо сохраняется. Особенно это заметно по наиболее популярным активам в портфелях хедж-фондов. И все уже давно забыли, что «хедж» подразумевает как бы защиту активов от рисков… И какой уж там хедж… когда топовые места в портфелях занимают Google и Apple — см. самые популярные активы хедж-фондов:

( Читать дальше )

Требуется венчурный инвестор для создания хедж-фонда.

- 20 мая 2014, 21:09

- |

Размер требуемых инвестиций 12,3 M usd.

Доходность венчурных инвестиций около 50% годовых в usd.

Срок реализации проекта 28 месяцев.

Проект позиционируется на продвинутом этапе венчурных раундов.

По запросу предоставляется подробный бизнес план с видео презентацией.

Доходность венчурных инвестиций около 50% годовых в usd.

Срок реализации проекта 28 месяцев.

Проект позиционируется на продвинутом этапе венчурных раундов.

По запросу предоставляется подробный бизнес план с видео презентацией.

Где эффективность? Пару слов о хедж-фондах и богачах

- 13 мая 2014, 12:12

- |

13.05.2014, Москва — Самые высокооплачиваемые менеджеры американских хедж-фондов заработали доход в $21.2 млрд — по материалам AForex.

13.05.2014, Москва — Самые высокооплачиваемые менеджеры американских хедж-фондов заработали доход в $21.2 млрд — по материалам AForex.Это развеивает миф о том, что богатые являются более продуктивными личностями или создают дополнительные рабочие места. Менеджеры хедж-фондов – чистые спекулянты, а не инноваторы и работодатели, говорит Пол Кругман, известный экономист. Он резко высказывается о хедж-фондах, считая их «плохим вариантом для всех – их комиссии за управления слишком высоки для доходностей, генерируемых ими, а сами они являются источником экономической нестабильности». Зато они эффективно перераспределяют богатство в пользу очень узкого круга людей.

Статистика о распределении доходов становится непоказательной – эту концентрацию богатства обычно «размывают», показывая сверхбогатых в группе обеспеченных граждан. Но самое неприятное во всей этой истории состоит в том, что управляющие стали новыми рантье, а масштаб накопленного ими богатства таков, что неравенство, сложившееся в последние годы, просто закрепляется, а какие последствия это имеет для экономики известно из учебников. В связи с этим, громче звучат голоса тех, кто призывает к более сильному налогообложению для богатых. Но тут есть и обратная сторона – есть «хорошие» богатые, создающие, а не перераспределяющие ценность могут пострадать, и сильнее чем спекулянты. Поэтому важно, чтобы были выбраны правильные критерии – несправедливо, когда спекулянты платят только эффективные 15% за прирост капитала, что ниже средней ставки налога на прибыль по экономике в целом.

Объемы активов в хедж-фондах бьют рекорды

- 24 апреля 2014, 13:59

- |

Хедж-фонды в первом квартале установили новый рекорд по размеру активов под управлением $2 трлн. 700 млрд. Несмотря на слабые результаты многих ведущих фондов, инвесторы продолжают нести им деньги. В первые три месяца этого года активы под управлением хедж-фондов увеличились более чем на $26 млрд. — это максимальный квартальный прирост более чем за три года.

По данным HFR, хедж-фонды в 2013г. заработали в среднем 9% при росте американского рынка акций на 32%. При этом средняя комиссия за управление у хедж-фондов составляет 1,5%, также они взимают комиссию с прибыли в размере 18%. Начало текущего года стало для них самым плохим периодом за несколько лет из-за падения акций технологического сектора, разворота иены и усиления волатильности в связи с событиями на Украине.

Инвесторы разлюбили макрофонды, которые открывают позиции по самым разным активам основываясь на собственных прогнозах экономических трендов. Уход клиентов от этих управляющих неудивителен, так как они теряют деньги уже три года подряд. Самой большой популярностью среди инвесторов пользуются фонды, которые специализируются на акциях, а также на сделках по M&A (слияниям и поглощениям).

по материалам: http://study-of-trading.ru/amatar/2014/04/24/obemy-aktivov-v-hedzh-fondah-byut-rekordy.html

По данным HFR, хедж-фонды в 2013г. заработали в среднем 9% при росте американского рынка акций на 32%. При этом средняя комиссия за управление у хедж-фондов составляет 1,5%, также они взимают комиссию с прибыли в размере 18%. Начало текущего года стало для них самым плохим периодом за несколько лет из-за падения акций технологического сектора, разворота иены и усиления волатильности в связи с событиями на Украине.

Инвесторы разлюбили макрофонды, которые открывают позиции по самым разным активам основываясь на собственных прогнозах экономических трендов. Уход клиентов от этих управляющих неудивителен, так как они теряют деньги уже три года подряд. Самой большой популярностью среди инвесторов пользуются фонды, которые специализируются на акциях, а также на сделках по M&A (слияниям и поглощениям).

по материалам: http://study-of-trading.ru/amatar/2014/04/24/obemy-aktivov-v-hedzh-fondah-byut-rekordy.html

Что-то глобально не так с американскими акциями из сегмента технологий...

- 07 апреля 2014, 10:08

- |

Большая часть хедж-фондов, сфокусированных на работе с американскими бумагами из хай-тек отраслей, пока что по итогам марта 2014 года «играют» преимущественно в красной зоне. Акции тех-сегмента росли активней всех в 2013 году и в первые 2 месяца 2014-го.

Так Andor Capital Management LLC, один из крупнейших фондов инвертирующих в технологический сектор, просел по своей совокупной портфельной капитализации на 18% с января 2014-го. Другой гигант (активов на $15 млрд) Discovery Capital Management LLC, тоже любитель технологий, потерял 9.3% за тот же период (данные zerohedge.com). При этом последняя неделя марта оказалась наиболее «просадной» для фондов — если вести отсчет аж с 2001 года! (данные Goldman Sachs).

Интереса ради — 50 акций, наиболее популярных в среде хедж-фондов США (по совкупным инвест.вложениям):

Так Andor Capital Management LLC, один из крупнейших фондов инвертирующих в технологический сектор, просел по своей совокупной портфельной капитализации на 18% с января 2014-го. Другой гигант (активов на $15 млрд) Discovery Capital Management LLC, тоже любитель технологий, потерял 9.3% за тот же период (данные zerohedge.com). При этом последняя неделя марта оказалась наиболее «просадной» для фондов — если вести отсчет аж с 2001 года! (данные Goldman Sachs).

Интереса ради — 50 акций, наиболее популярных в среде хедж-фондов США (по совкупным инвест.вложениям):

Прибыльные , роботизированные стратегии NYSE, NASDAQ видео презентация.

- 02 апреля 2014, 15:57

- |

Ищу сотрудничество с хедж-фондом, инвестиционной компанией, частными инвесторами.

Реальные рабочие роботизированные торговые стратегии NYSE, NASDAQ

- 29 марта 2014, 02:02

- |

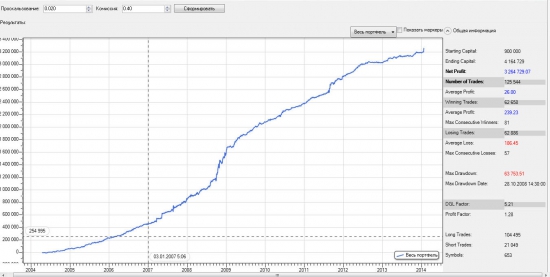

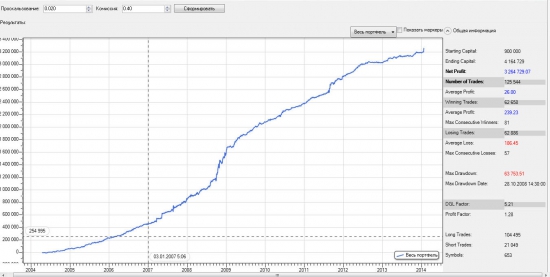

Имею в наличии более 40 торговых роботизированных стратегий NYSE, NADAQ собственной разработки. Суммарная емкость 15-20 М usd.

Протестированы на периоде 6 лет, потом на реальной торговле более года. Проверены на расширение в прошлое еще на 3 года.

Везде положительный результат. Реальные slippage и комиссия учтены.

Ищу сотрудничество с хедж-фондом, инвестиционной компанией, частными инвесторами.

Вполне реально сделать более 1000 подобных стратегий.

Предложения и вопросы пожалуйcта на webrobot@rambler.ru

___________________________________________

Результат теста за 10 лет

Реальный трек-рекорд (депозит 900К usd) с известными недостатками на исправление которых требуется бюджет.

( Читать дальше )

Протестированы на периоде 6 лет, потом на реальной торговле более года. Проверены на расширение в прошлое еще на 3 года.

Везде положительный результат. Реальные slippage и комиссия учтены.

Ищу сотрудничество с хедж-фондом, инвестиционной компанией, частными инвесторами.

Вполне реально сделать более 1000 подобных стратегий.

Предложения и вопросы пожалуйcта на webrobot@rambler.ru

___________________________________________

Результат теста за 10 лет

Реальный трек-рекорд (депозит 900К usd) с известными недостатками на исправление которых требуется бюджет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал