SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Хедж

отставить хедж.

- 02 июня 2013, 00:51

- |

на позапрошлой неделе писал здесь о шорте сипи и лонге фунта, так вот, цена уже неплохо ушла в нужную сторону по обоим инстументам, но, к сожалению, на пробое пятничного хая нам придется расстаться с фунтом, ставим тейк на него, в данном случае, если шорты были сделаны на уровне лоу позапрошлой недели, лучше всего будет смотреться перевод их в безубыток.

- комментировать

- Комментарии ( 1 )

Чем вы хеджируете фРТС?

- 31 мая 2013, 11:52

- |

Народ! Поделитесь своими секретами, кому не жалко.

Какими интсрументами вы хеджируете фРТС если идет не в вашу сторону?

Как сглаживаете минус?

Какие инструменты коррелируют с ртс?

Какими интсрументами вы хеджируете фРТС если идет не в вашу сторону?

Как сглаживаете минус?

Какие инструменты коррелируют с ртс?

Beta vs Delta

- 24 мая 2013, 09:50

- |

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

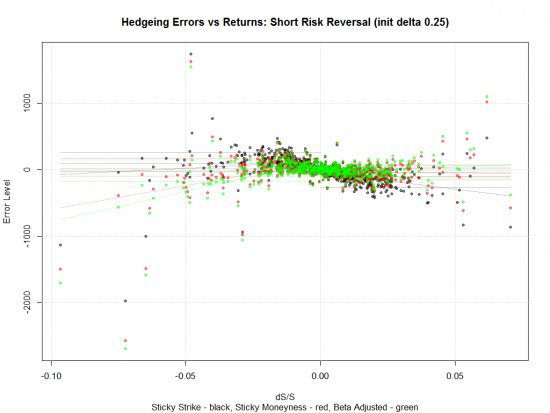

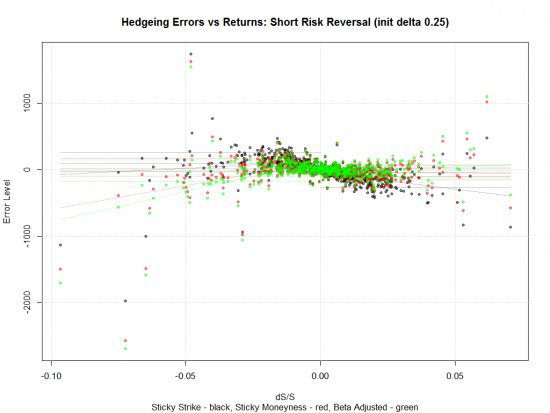

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Смена парадигмы

- 23 апреля 2013, 12:42

- |

Рынки входят в новую стадию. Все прекрасно видят как ведут себя акции развитых рынков, акции развивающихся, а также сегмент сырьевых товаров. То есть все то, что относится к рискованным активам.

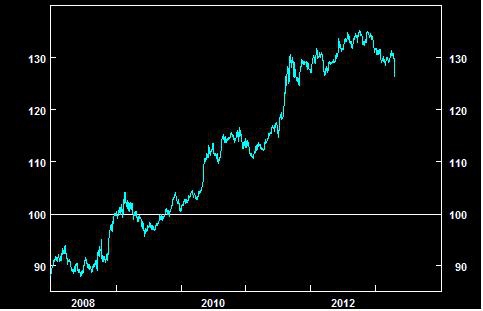

Еще более любопытная картинка складывается в защитных активах. Веду такую достаточно простую модель или, так сказать, защитный портфель. Его модельная структура следующая:

50% портфеля – трежерис;

25% портфеля – золото;

25% — доллар/евро.

Добавлю также, что начальная база расчета принята за 100. Вот так выглядит график на текущий момент.

С 2009 года модельный портфель показал в среднем 7% возврата на капитал, имел низкую волатильность и низкую корреляцию с акциями.

Исходя из текущей картинки, рынок скорее всего продолжит сокращать нерисковые активы, в том числе золото, а также нас ждет, sell off (распродажа) в трежерис. Видимо, рынок переходит в новою стадию, когда хеджем будут рассматриваться не приведенные выше активы, а действия центральных банков, задача которых сократить так называемый систематический риск. Таким образом, при вхождении сейчас в рисковые активы их хеджем де-факто будут центральные банки. ФРС, Банк Японии активно работают на этом фронте – осталось дождаться ЕЦБ.

А как видно из графика, там есть куда падать.

Оптимальное значение изменения RI для хеджирования портфеля опционов (ч.1)

- 17 апреля 2013, 14:50

- |

Допустим, имеем портфель из опционов на RI. Gamma – гамма портфеля. Если цена на RI изменяется на HedgSize, то дельта нашего портфеля изменяется на HedgSize*Gamma, при хеджирование в этой точке получаем профит HedgSize*HedgSize* Gamma/2. Попробуем найти оптимальный размер HedgSize.

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

( Читать дальше )

Для этого возьмём котировки RI с начала 2013 года и посчитаем какое количество раз цена на RI изменилась на 100, 200, 300,….,3000 пунктов.

Допущения:

- Цены движутся без гэпов.

- Портфель хеджируем не чаще 1 раза в минуту.

Так как при каждом хедже получаем профит HedgSize*HedgSize*Gamma/2, то за весь период профит будет Profit=Count*HedgSize*HedgSize*Gamma/2. Возьмем Gamma=0.01, тогда каждые 100 пунктов движения RI, дельта будет изменяться на 1, при хедже профит будет 50. Теперь можно посчитать профит за весь период (колонка Profit). Постоим график зависимости Profit от HedgSize.

( Читать дальше )

Опционы для хеджа!

- 05 февраля 2013, 06:22

- |

Доброго времени суток! Вопрос всем интересующимся и изучающим опционы… Вчера была сформирована позиция лонг RIH3, подозреваю что будем ниже… Какие опционы купить (путы) или наоброт может продать (колы) и с какими страйками вместо стопа по фьючу РИ? Время удержания позиции до 14 февраля 2013 года, то бишь до экспираци… Заранее благодарен всем ответившим.

Срочный рынок и хеджирование рисков денежного рынка.

- 29 января 2013, 12:53

- |

В наше «неспокойное» (в плане волатильности денежного рынка) время приходится достаточно серьезно подходить к вопросу управления процентным риском портфеля. Особенно это касается денежной ликвидности на промежутке овернайт и более длинного промежутка. Также серьезный вопрос по риску/доходности облигационного портфеля. В частности, важно правильно оценивать портфель ОФЗ (под эти бумаги можно привлекать дешевые деньги) его структуру и риски.

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

( Читать дальше )

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

- Фьючерс на ставку 3-хмесячного кредита MosPrime

- Фьючерс на среднюю ставку межбанковского однодневного кредита RUONIA

( Читать дальше )

Как сделать грамотный хедж на рублевый срочный счет?

- 15 января 2013, 10:36

- |

Всем доброго!

Имеется рублевый счет на срочном рынке. Торгуется только RI.

Вопрос — в какуюс сторону следует строить позицию по Si, что бы хеджить валютный риск?

Так и не понял в чем состоит исчисление RI. Ведь там заложен курс долл.рубль… Но в какую сторону?

Спасибо за конструктивные ответы.

Имеется рублевый счет на срочном рынке. Торгуется только RI.

Вопрос — в какуюс сторону следует строить позицию по Si, что бы хеджить валютный риск?

Так и не понял в чем состоит исчисление RI. Ведь там заложен курс долл.рубль… Но в какую сторону?

Спасибо за конструктивные ответы.

Кирилл Ильинский - Ну очень интересно, а самое главное полезно.

- 26 декабря 2012, 18:13

- |

Стаж человека внушает доверия. :)

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

Инвестиционный успех

- 07 ноября 2012, 13:16

- |

Инвестиционный успех, по моему мнению, никак не зависит от возраста.

«Люди мудры пропорционально не своему опыту, а способности вместить в себя опыт». Джордж Бернард Шоу

Не существует никакого шаблона, никакой единственно правильной модели поведения инвестора, но чтобы процветать, профессионал должен подпитываться духом интеллектуального соперничества, быть способным контролировать свои действия в критических ситуациях.

Инвестиции — игра не для малодушных и интеллектуально ленивых людей. Необходимо, чтобы инвестиционный управляющий по-настоящему любил эту игру и был очарован ее сложностью. Однако эта игра уничтожает некоторых из своих наиболее преданных приверженцев и любителей, так что инвестор должен быть готов к изнурительной борьбе за выживание.

«Профессиональная биржевая игра невыносимо скучна и сверхтребовательна к любому, кто полностью лишен инстинкта азартного игрока; в то время как тот, кто обладает таким инстинктом, должен заплатить за свою увлеченность соответствующую цену». Джон Мэйнард Кейнс

__________________

Уже скучаете или все еще платите за свою увлеченность?

По книге Бартона Биггса «Вышел хеджер из тумана».

«Люди мудры пропорционально не своему опыту, а способности вместить в себя опыт». Джордж Бернард Шоу

Не существует никакого шаблона, никакой единственно правильной модели поведения инвестора, но чтобы процветать, профессионал должен подпитываться духом интеллектуального соперничества, быть способным контролировать свои действия в критических ситуациях.

Инвестиции — игра не для малодушных и интеллектуально ленивых людей. Необходимо, чтобы инвестиционный управляющий по-настоящему любил эту игру и был очарован ее сложностью. Однако эта игра уничтожает некоторых из своих наиболее преданных приверженцев и любителей, так что инвестор должен быть готов к изнурительной борьбе за выживание.

«Профессиональная биржевая игра невыносимо скучна и сверхтребовательна к любому, кто полностью лишен инстинкта азартного игрока; в то время как тот, кто обладает таким инстинктом, должен заплатить за свою увлеченность соответствующую цену». Джон Мэйнард Кейнс

__________________

Уже скучаете или все еще платите за свою увлеченность?

По книге Бартона Биггса «Вышел хеджер из тумана».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал