ЦБ

Походу Валютную пару USD|RUB хотят заключить в жесткий коридор❗ (от 60 до 66 рублей, границы коридора могут быть немного изменены).

- 19 января 2017, 16:21

- |

(от 60 до 66 рублей, границы коридора могут быть немного изменены).

(от 60 до 66 рублей, границы коридора могут быть немного изменены).Первый вице-премьер Игорь Шувалов не исключил, что Банк России в ближайшее время начнет покупку USD для пополнения золотовалютных резервов.

В интервью агентству Bloomberg, Игорь Шувалов сообщил, что при сегодняшних ценах на нефть и решении не тратить дополнительные нефтегазовые доходы, «можно с уверенностью говорить о возможности покупки USD на рынке Центральным банком России».

То есть Правительство не хочет дальнейшего снижения USD|RUB (Укрепления Рубля по отношению к доллару). И для удобства планирования расчетов, снижения колебаний цен на товары внутри России и выполнения долгосрочных экономических планов РФ, хочет заключить Доллар/Рубль в жесткий коридор, как это было и раньше когда Доллар/Рубль годами торговался возле отметки в 30 рублей (то есть в коридоре, и это обеспечивало стабильность и было очень удобно всем).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

ЦБ РФ СЧИТАЕТ ПОПЫТКИ УПРАВЛЕНИЯ НОМИНАЛЬНЫМ КУРСОМ РУБЛЯ НЕЭФФЕКТИВНЫМИ И НЕ БУДЕТ ОТХОДИТЬ ОТ РЕЖИМА ПЛАВАЮЩЕГО КУРСА - БАНК РОССИИ

- 19 января 2017, 14:06

- |

ИНТЕРВЕНЦИИ ДЛЯ БЮДЖЕТА, А НЕ ДЛЯ ДКП СГЛАЖИВАЮТ ВЛИЯНИЕ ЦЕН НЕФТИ НА КУРС РУБЛЯ — БАНК РОССИИ

ЕЖЕМЕСЯЧНЫЕ ИНТЕРВЕНЦИИ НА ПЕРИОД ПЕРЕХОДНЫХ ПОЛОЖЕНИЙ БЮДЖЕТНОГО ПРАВИЛА БУДУТ СООТВЕСТВОВАТЬ ОБЪЕМУ ДОПДОХОДОВ — ЦБ РФ

________________________

Нетто-импорт нефти в Китай увеличится на 17% к 2020 году по сравнению с уровнем 2015 года, поскольку сокращение добычи внутри страны повышает ее зависимость от внешних поставок.

Как говорится в пятилетнем прогнозе Государственного комитета по развитию и реформе КНР, спрос на нефть в Китае вырастет на 8% к 2020 году по сравнению с 2015 годом и составит 11 млн баррелей в сутки (б/с), или 590 млн тонн за год.

При этом нетто-импорт нефти достигнет 7,8 млн б/с в 2020 году, или 390 млн тонн, тогда как в 2015 году показатель равнялся 333 млн тонн.

Власти КНР ожидают снижения нефтедобычи в стране на 7% к 2020 году.

В январе-ноябре 2016 года производство нефти в Китае уменьшилось на 6,9% — до 4 млн б/с.

Заявления ЦБ. Силуанов

- 18 января 2017, 22:14

- |

ОТКАЗ ОТ ТРАТЫ НЕФТЕГАЗОВЫХ ДОПДОХОДОВ В 2017Г ДАСТ ЦБ БОЛЬШЕ ВОЗМОЖНОСТЕЙ В ВОПРОСЕ СНИЖЕНИЯ СТАВОК И ОБЕСПЕЧЕНИЯ СТАБИЛЬНОСТИ РУБЛЯ — СИЛУАНОВ

СИЛУАНОВ НЕ ИСКЛЮЧАЕТ РАЗМЕЩЕНИЯ ЕВРОБОНДОВ РФ ВЕСНОЙ, КОНКРЕТНЫЕ СРОКИ ЗАВИСЯТ ОТ МНОГИХ ФАКТОРОВ

ЗАЛОЖЕННЫЙ В БЮДЖЕТ-2017 ОБЪЕМ ЕВРОБОНДОВ ($3 МЛРД) МОЖЕТ БЫТЬ РАЗМЕЩЕН В ОДИН ПРИЕМ — СИЛУАНОВ

ЦБ РФ МОЖЕТ РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ПОКУПКИ ВАЛЮТЫ ПРИ РЕАЛИЗАЦИИ ПЕРЕХОДНЫХ ПОЛОЖЕНИЙ БЮДЖЕТНОГО ПРАВИЛА И БОЛЕЕ ВЫСОКОЙ НЕФТИ — БАНК РОССИИ

ЦБ РФ БУДЕТ КООРДИНИРОВАТЬ СВОИ ДЕЙСТВИЯ ПО МЕЖДУНАРОДНЫМ РЕЗЕРВАМ С ПОЛИТИКОЙ МИНФИНА ПО ФОНДАМ — БАНК РОССИИ

РЕШЕНИЕ НЕ НАРАЩИВАТЬ ДОПРАСХОДЫ ПОЗВОЛИТ ДОСТИЧЬ ЦЕЛИ ПО ИНФЛЯЦИИ, ПОВЫСИТЬ СТАБИЛЬНОСТЬ РУБЛЯ — ЦБ РФ

ЦБ РФ надо понижать процентные ставки

- 17 января 2017, 16:54

- |

Очень взвешенное мнение насчет «лучшей банкирши Европы».

Российская валюта по-прежнему остается привлекательной для игры в кэрри-трейд, что и является на фоне стабилизации нефтяных цен одной из главных причин ее силы. Процентная ставка минус официальные цифры по инфляции дают отличный доход по нынешним временам, примерно, в 4.0% годовых. Для сравнения в Штатах такого дохода нет вообще. Но наблюдая за рынком возникает вопрос, а как долго это «счастье» будет длиться на фоне отрицательного ВВП?

Правительственные чиновники вслед за тихими голосами экспортеров уже стали открыто говорить о том, что укрепление национальной валюты начинает вредить конкурентоспособности национального товаропроизводителя, ориентированного на экспорт. На Гайдаровском форуме в прошедшие выходные об этом заявляли министр промышленности и торговли Д. Мантуров и министр финансов А. Силуанов. Но судя по поведению Э. Набиуллиной, главы ЦБ РФ, банк пока это не беспокоит. Перед ним стоит задача «придавить» инфляцию к вожделенным 4.0%, но пока это сделать не удается, и инфляция по итогам 2016 года остается выше отметки в 5.0% и составляет 5.4%.

( Читать дальше )

Первый ))) ПШЕЛ - открыт сезон отзывов-2017

- 16 января 2017, 09:02

- |

Банк России информирует… об отзыве с 16 января 2017… у… (не расслабтесь: #татфондосвет исчо живет)

АО «Булгар банк»

http://www.cbr.ru/analytics/plugins/DL_Msg.aspx?id=1897

Инфляция в 2016 году составила 5,4%

- 16 января 2017, 02:05

- |

По данным Росстата в декабре индекс потребительских цен составил 100,4%, с начала года – 105,4% (в декабре 2015г. – 100,8%, с начала года – 112,9%). Годовая инфляция снизилась до 5,4%, это существенно ниже, чем в 2015 году и близко к нижнему, оптимистичному краю прогнозов.

Можно констатировать большие успехи ЦБ в борьбе с инфляцией. Другой вопрос — насколько данным цифрам можно верить?

Стоит заметить существенный вклад в сдерживание инфляции внесла укреплявшаяся динамика курса национальной валюты.

Профессионал Тулин "Мы с удовольствием для разнообразия перестанем отзывать лицензии, а будем их выдавать. Представляете, какой праздник?"

- 11 января 2017, 19:09

- |

Сегодня прочитал интервью (http://www.interfax.ru/interview/544860) и просто поражаюсь, сколько лицемерия.

Не один у**** из ЦБ (верхушка не подал сам в отставку)

Ахрененый бизнес предлагает Тулин, сам выдаю лицензию, сам отжимаю банк под себя.

"- Банк России летом анонсировал новый механизм санации банков, когда деньги им будут предоставляться напрямую в капитал, а не через кредиты инвестору. Законопроект дает ЦБ право создать специальный фонд и управляющую компанию, которые бы занимались санацией банков. Есть ли у вас понимание, как будет выглядеть новая схема: будете создавать новые структуры или намерены реализовывать эту схему через АСВ? Какой ЦБ видит дальнейшую судьбу АСВ в новой конструкции?

— В законопроекте, действительно, есть норма, которая оставляет этот вопрос на усмотрение Банка России. Это означает, что либо будет создана управляющая компания с нуля, либо мы можем наделить функциями управляющей компании действующий институт. И все резонно предполагают, что если будет решено не создавать специальную компанию, ее функции могла бы выполнять ГК «Агентство по страхованию вкладов». Такая норма появилась в законопроекте по итогам консультаций со специалистами и правительством. Потому что любая новая идея проходит непросто, нужно убедить всех, что это нужно. Длительное время эта идея обсуждалась внутри Банка России, тоже не все сразу были «за». Затем велись переговоры с исполнительной властью, с представителями депутатского корпуса. Мы очень хотели принятия закона до конца текущего года, но не получилось из-за длительного процесса обсуждения.

( Читать дальше )

Григорий Бегларян: нефть, доллар, рубль, ключевая ставка ЦБ, 2017.

- 07 января 2017, 14:39

- |

Хреново - нас опять хвалят...

- 04 января 2017, 18:18

- |

"Британский специализированный журнал The Banker назвал главу Банка России Эльвиру Набиуллину лучшим председателем центробанка в Европе в 2016 году.

Журнал отметил ее усилия по оздоровлению банковского сектора, результат по инфляции в 2016 году (5,4% — рекордный показатель за всю историю России). По мнению издания, 2016 год «стал поворотной точкой в настроении населения и участников рынка в части инфляционных ожиданий», передает «Интерфакс».

В прошлом году лучшим главой ЦБ в Европе назывался председатель Банка Англии Марк Карни.

В сентябре Набиуллина также попала в число восьми лучших руководителей центробанков мира по версии Global Finance. При этом она обогнала американскую коллегу, главу Федеральной резервной системы Джанет Йеллен...

( Читать дальше )

Вычисляем будущий курс доллара по статистике ЦБ РФ и динамике рубля

- 28 декабря 2016, 22:37

- |

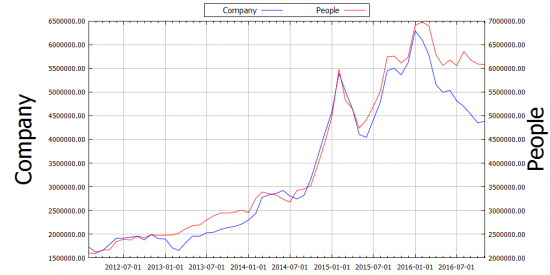

Кто задаёт тренд курсу рубля, население или юридические компании?

Я взял статистику с сайта ЦБ РФ и наложил на неё курс доллара

Средства организаций, банковские депозиты (вклады) и другие привлеченные средства юридических и физических лиц в рублях, иностранной валюте и драгоценных металлах

Сначала посмотрим за динамикой объёмов средств физических лиц и юридических компаний в иностранной валюте

Как видно в декабре месяце большой разрыв средств у физических лиц от юридических.

6 078 490 млн руб у физ. лиц против 4 380 018 млн. руб у юридических лиц.

Напоминаю, речь идёт про валютные депозиты, а цифры в рублях.

Курс доллара за 2016 год упал с 80 до 60 на 25%.

Объём физических лиц 6 912 395 млн руб упал на 12% с января до 6 078 490 в декабре.

Как видите, подавляющее большинство населения сидит целый год в долларах и теряет на курсовой разнице фактическую покупательскую способность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал