ЭКОНОМИКА

Равновесие.

- 16 сентября 2021, 17:55

- |

Некоторые физические системы хорошо описываются математическими моделями, имеющими устойчивое распределение. Мы называем их «равновесными системами». Эмпирические распределения будут напоминать распределение стабильной модели, если мы позволим системе остановиться. Аналогичным образом стабилизируются все макроскопические наблюдаемые. Как только это произошло, мы говорим, что система «находится в равновесии».

Мы говорим о «неравновесных системах», когда эти концепции неприменимы. Это может быть связано с тем, что для того, чтобы система остановилась, потребуется больше времени, чем мы будем наблюдать за ней, или потому, что наша математическая модель вообще не предсказывает стабильное распределение. В этом случае макроскопические наблюдаемые могут изменяться при измерении с течением времени.

Контроль над неравенством — это политический выбор, но то, как мы концептуализируем изменения в экономике, влияет на нашу реакцию на этот выбор.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Гадаю на розничных продажах и пособиях США.

- 16 сентября 2021, 17:12

- |

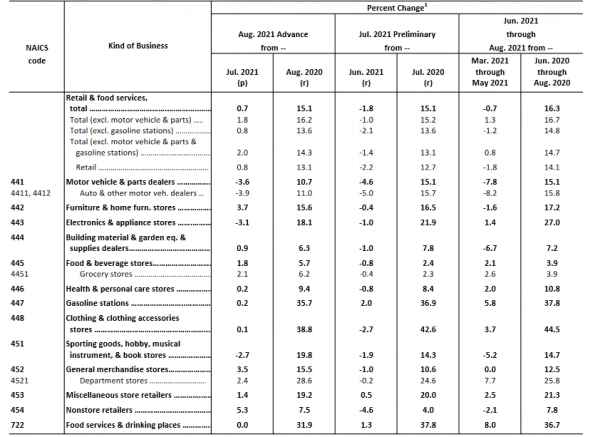

Что тут нахрен произошло? Как получились такие цифры?

▪️Розничные продажи (м/м) +0.7% при прогнозах в -0.8% и моём прогнозе падения более 1%

▪️Розничные продажи без авто (м/м) +1.8% при прогнозах в -0.1% и моём прогнозе падения в районе полпроцента

▪️Заявки на пособия по безработице 332K при моих ожиданиях падения заявок ниже 300К и консенсус ожидании 330K

🎯 Я попал в 0 из 3 и это ОЧЕНЬ ХОРОШО❗️

Давайте разберёмся сначала в ПОЧЕМУ такие цифры, а потом в ЗНАЧЕНИЯХ! Поэтому если вам неинтересна интереснейшая скукота, то сразу в конец! Но многое упустите🤸🏻♂️

👉🏻 COVID всё-таки повлиял на экономику США, так как онлайн-продажи выросли за месяц на 5.3% — онлайн компании в плюсе! Это то, что нужно учитывать, когда планируете прогноз, так как онлайн торговля забирает на себя потери в розничной, правда, до определённого момента, так как в США есть проблемы с курьерскими службами (они работают на износ по версиям СМИ + задержки в контейнерных поставках). Это моя главная ошибка❗️

( Читать дальше )

Инфляция в США снижается?

- 16 сентября 2021, 16:21

- |

Уже второй месяц данные по CPI (потребительская инфляция) показывают замедление роста инфляции, в этот раз рост заметно хуже прогнозов. Напомним, что CPI бывает двух видов — Headline CPI и Core CPI. Отличие Headline от Core в том, что в Headline учитывается еда и топливо, в Core — не учитывается. Core считается менее волатильным показателем инфляции, но мы прокомментируем оба.

Headline CPI: еда (+0.40 п.п) и топливо (+1.98 п.п) продолжают заметно расти, по остальным статьям рост скромный (в пределах 0.10 п.п).

Core CPI: слабее ожиданий из-за цен на подержанные автомобили. С апреля по июнь именно подержанные машины давали наиболее сильный рост в Core CPI, в среднем на +0.35 п.п. Но данные за июль и август уже совсем другие: +0.01 п.п и -0.07 п.п соответственно. Тем временем цены на новые автомобили продолжают расти (+1.2%) из-за острого дефицита чипов.

( Читать дальше )

Экономика и этика государственного дефолта, часть II

- 16 сентября 2021, 15:41

- |

В первой части этой серии, посвященной дефолту правительства, мы исследовали этический статус государственного долга и отказа от него. Поскольку долг несправедливо возлагается на налогоплательщиков, мы пришли к выводу, что моральным поступком было бы отказаться от него и не платить ничего кредиторам государства. В этой статье я рассмотрю экономические последствия такой радикальной политики. Такое исследование необходимо, потому что благоразумие диктует, что мы не можем предлагать действия, какими бы этичными и благородными они ни казались нам, без изучения их возможных последствий. В введении к части I, я предположил, что дефолт правительства будет очень выгоден для всего общества. Давайте теперь выясним, почему это так.

Люди, владеющие государственным долгом, будут считать этот долг одним из своих активов. Поэтому государственный долг на первый взгляд выглядит как часть капитала, который люди вложили в производственную деятельность, и с точки зрения отдельного инвестора это действительно так. Инвесторы не обязательно обращают внимание на то, где именно применяются вложенные ими средства. Они ориентированы на безопасность своего вклада и ожидаемую прибыль. Однако экономист по-другому смотрит на кредит. Экономист различает два основных вида инвестиций: потребительский кредит и производственный кредит.

( Читать дальше )

Потенциальное достояние. Смогут ли частные инвесторы заработать на энергоресурсах

- 16 сентября 2021, 11:54

- |

Управляющий активами «БКС Мир инвестиций»

Виталий Громадин

Энергоресурсы находятся в фокусе внимания: уголь, природный газ и даже уран стремительно растут в цене. Какие перспективы у сектора и как инвесторы могут заработать на этом ралли?

Стоимость природного газа в Европе превысила отметку $810 за 1 тыс. куб. м., и это происходит еще начала до отопительного сезона. Как и в случае других сырьевых товаров в этом году, запасы неожиданно оказались на низком уровне, что толкает цены на рекордные значения теперь, когда экономика по большей части восстановилась после кризиса.

В прошлом году во время эпидемии хранилища не торопились заполнять, так как сложно было предсказать столь стремительную реставрацию, подогретую появлением новых вакцин и вливанием триллионных мер поддержки. Да и зимние морозы не позволили восполнить запасы. Если наступающий сезон станет таким же и спрос на отопление будет выше нормы, то, похоже, часть потребителей рискует оказаться отрезанной от газа слишком высокими ценами. Сейчас стоимость накручивается конкуренцией между Европой и Азией.

( Читать дальше )

«Преходящая» инфляция охлаждется, а «долговечная» нагревается: тепловая карта из отчета по ИПЦ

- 15 сентября 2021, 16:14

- |

С одной стороны, цены на подержанные автомобили начали отскакивать после рекордного роста за последний год, снизившись на 1,5% м/м. Время соответствует оптовым ценам на подержанные автомобили, которые начали снижаться в июне и теперь упали на 4,2% по сравнению с пиковыми ценами до августа. Возобновление давления также привело к резкому развороту: цены на жилье упали на 2,9% м/м, а тарифы на авиабилеты — на 9,1% м/м. Сектор транспортных услуг в целом также упал на 2,3% м/м из-за падения страхования автотранспортных средств на 2,8% (что отражает сезонные факторы, которое, вероятно, вырастет на +2,0% м/м в сентябре), и обвала на 8,5% в аренде автомобилей и грузовиков. Вместе эти компоненты сократили на 0,26% базовый м/м.

С другой стороны, наблюдались признаки продолжающегося давления, связанного с дефицитом, поскольку рост цен наблюдался по товарным позициям. В августе цены на новые автомобили и товары для дома подскочили на 1,2% м/м, товары для отдыха — на 1,0% м/м, одежда и другие товары — на 0,4% м/м, а алкоголь — на 0,3% м/м. Эти категории добавили 0,16% к базовому уровню, что означает чистую временную дезинфляцию в этом месяце.

( Читать дальше )

Поведенческая экономика - новый тренд в изучении рынка

- 15 сентября 2021, 13:55

- |

ОЭСР обновила значение своего Leading Indicator: что это такое и как повлияет на товарные рынки и российский фондовый рынок.

- 15 сентября 2021, 10:01

- |

14 сентября Организация экономического сотрудничества и развития (далее ОЭСР) обновила значение своего опережающего индикатора (Leading Indicator, далее LI). По последним данным, значение LI в августе составило 101, увеличившись по сравнению с 100,9 в июле.

В одном из прошлых постов я разбирал, что LI отражает состояние мировой экономики и, как следствие, спрос на биржевые товары. Интересно исследовать, как LI влияет на самый важный для нашего рынка товар — нефть. Для этого методом наименьших квадратов оценим следующее уравнение регрессии:

Y = kX + b

Где:

Y – прирост цены на нефть марки brent в процентах за месяц t

X – переменна, которая принимает значение 1, если LI вырос; 0, если LI не изменился; -1, если значение LI снизилось. Значение LI берется на момент времени t-1, никакого заглядывания вперед нет.

Результаты оценки уравнения регрессии представлены в таблице

( Читать дальше )

Фондовый рынок США. Среднесрочные перспективы

- 14 сентября 2021, 18:36

- |

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

( Читать дальше )

Быстрый разбор инфляции в США

- 14 сентября 2021, 16:24

- |

Инфляция в США в пределах прогноза — это значит, что инфляция в США замедляется.

☝🏻Да цифры до сих пор выше 5%, что говорит обо всё ещё высокой инфляции, но инфляция в основном высокая в:

⛽️Энергетике (+25%) за счёт низкой базы и экстремальном росте в этом году и это ещё без полного учёта цен на газ. Сильный рост в бензине (+42.7% г/г).

🚘Подержанные авто (+31.9%), но тут как я и говорил в прошлом обзоре по инфляции в США цены начали снижаться в месячном выражении на (-1.5%). Подержанные авто продолжат падать и дальше, так как сезон спроса прошёл.

🚗Новые авто (+7.7%) и тут, кажется, цены продолжат расти дальше из-за нехватки чипов, так как за месяц мы видим рост на 1.2%.

👉🏻 Если смотреть на базовую инфляцию, которая выросла ниже прогнозов на 4% при прогнозе в 4.2% и компоненты, которые представлены выше, то в очередной раз мы видим пусть и очень медленное но замедление инфляции в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал