Энел РОССИЯ

Энел - увеличила выработку э/энергии на 1,3% во 2 кв 18/17 гг

- 26 июля 2018, 12:46

- |

* В первом полугодии 2018 года выработка электронергии на станциях Enel Russia снизилась на 1,8 процента до 19 миллиардов киловатт-часов

* Отпуск электроэнергии повысился во втором квартале на 1,4 процента до 8,3 миллиарда киловатт-часов, в первом полугодии снизился на 1,8 процента до 18 миллиардов киловатт-часов год к году

фомаг

- комментировать

- Комментарии ( 0 )

Северсталь 19 июля откроет сезон отчетностей в России

- 17 июля 2018, 16:38

- |

Мы предполагаем, что рентабельность добычи нефтегазовых компаний выросла на фоне благоприятной макроэкономической конъюнктуры. Значительный рост цен на нефть (цена Brent протестировала отметку 80 долл./барр.) и ослабление рубля предполагают повышение рентабельности добывающего сегменте российских нефтегазовых компаний.

Высокие цены на сырьевые товары оказали поддержку металлургическим компаниям. Мы полагаем, что рост цен и повышение объемов продаж благоприятно повлияли на финансовые показатели компаний металлургического сектора. На наш взгляд, результаты «Норильского никеля» окажутся сильными, учитывая рост индекса цен сырьевой корзины на +31% г/г. «АЛРОСА», вероятно, продолжит сокращать долговую нагрузку, а ее чистый долг, по нашим оценкам, опустится до нуля.

Мы полагаем, что рентабельность X5 Retail Group вырастет.

( Читать дальше )

Опасно открывать новые "лонги" в Роснефти до закрепления выше 400 рублей

- 06 июля 2018, 17:36

- |

Рубль к середине дня немного ослаб к доллару и евро. Доллар, однако, находился ниже 63,5 руб, а евро поднялся выше 74 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “КАМАЗа” (+2,41%) и бумаги “Энел Россия” (+1,21%). В лидерах падения были обыкновенные и привилегированные акции “Башнефти” (-5,43% и -8,16%). Котировки МТС упали на 5,14%, а бумаги “Роснефти” снизились на 1,6%. Сильное падение акций “Башнефти” и МТС обеспечивается дивидендной отсечкой.

Акции “Роснефти” в конце недели оставили попытки продолжить рост, но остаются в районе максимумов с конца апреля (408,05 руб). Бумаги на недельном графике вошли в зону перекупленности, а также опустились ниже психологически важной отметки 400 руб., что предупреждает “быков” об опасности ускорения коррекции в район 390 руб, а далее – к 375 руб. Открывать новые “длинные” позиции до закрепления выше 400 руб опасно. Позитивный сценарий, однако, может реализоваться при возобновлении уверенного роста нефтяных цен.Кожухова Елена

ИК «Велес Брокер»

На данном этапе тренды в СНЭ не оказывают влияния на российскую электроэнергетику

- 04 июля 2018, 13:16

- |

Вчера состоялась презентация по системам накопления энергии (СНЭ) в России, организованная Роснано с участием представителей Центра Стратегических Разработок и компании Россети. По итогам встречи мы выделили для себя следующие ключевые моменты:

Перспективы рынка накопления энергии. Согласно прогнозу в 2025 году объем мирового рынка СНЭ будет составлять 105 млрд руб. При этом доля России по разным оценкам варьируется от 1% (пессимистичный сценарий) до 8% (оптимистичный сценарий). С учетом экспорта, итоговый предполагаемый эффект для российской экономики может составить от 3,7 до 11,1 млрд руб. за вычетом инвестиций.

Три сферы применения. Системы накопления энергии могут быть использованы для решения текущих проблем электроэнергетики: 1) для создания портативных энергоносителей (например, для отдаленных районов, электромобилей, резервных батарей и т.д.); 2) для сглаживания негативного эффекта от пиковых нагрузок на системы энергопотребления (например, на предприятиях, в зданиях, жилых помещениях и т.д.); 3) для экспорта водородного топлива в отдаленные районы с целью обеспечения электроэнергией (например, Япония).

Государственная поддержка. Согласно проекту развития российского энергетического сектора в ближайшем будущем правительство планирует потратить 1-1,5 млрд руб. на разработку и производство СНЭ. Тем не менее, для технологического прорыва к 2025 году потребуется около 10-15 млрд руб. суммарных инвестиций, что указывает на необходимость участия частного капитала.

( Читать дальше )

События 2018

- 03 июля 2018, 15:32

- |

Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

( Читать дальше )

Ставить на рост Газпром нефти было бы рискованно

- 21 июня 2018, 16:25

- |

Рубль к середине дня немного ослаб против доллара и укрепился против евро. Доллар, однако, оставался ниже 64 руб, а евро стремился к 73,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “АЛРОСА” (+2,09%), а также бумаги “Мостотреста” (+1,72%). В лидерах падения были котировки “Энел Россия” (-10,5%), а также бумаги “Газпром нефти” (-1,17%).

Акции “Газпром нефти” чувствуют себя слабо, хотя накануне смогли отыграть большую часть внутридневных потерь. ADX, однако, свидетельствует об усилении нисходящего тренда, а бумаги обладают потенциалом падения до входа в зону перепроданности. При падении ниже 310 руб акции вновь могут направиться в район 300 руб и ниже. Делать ставку на их повышение сейчас было бы рискованно.Кожухова Елена

ИК «Велес Брокер»

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Дивидендная доходность Энел Россия оценивается в 10%

- 05 июня 2018, 12:14

- |

Акционеры Энел Россия на годовом собрании одобрили выплату дивидендов за 2017 г. на общую сумму 5,1 млрд руб., передал корреспондент Интерфакса с собрания. На одну акцию придется по 0,14493 руб.

У Энел Россия достаточно четкая дивидендная политика, которой компания придерживается. Поэтому, после публикации отчетности, а в частности показателя прибыли, объем выплат дивидендов становится понятным. В 2017 году компания на их выплаты направит 60%, по итогам 2018 и 2019 годов – 65%. Исходя из текущей стоимости акций Энел Россия, дивидендная доходность оценивается в 10%.Промсвязьбанк

Энел Россия - планирует дивиденды за 2018—2019 годы на уровне 60% от чистой прибыли по МСФО

- 04 июня 2018, 13:30

- |

Такой уровень дивидендов мы намерены сохранить на ближайший период. То есть, и в 2020 году дивиденды также составят 60%»

РНС

Мельниченко может объединить СГК и СУЭК, купив Рефтинскую ГРЭС (Энел)

- 28 мая 2018, 18:37

- |

Мельниченко может объединить СГК и СУЭК, купив Рефтинскую ГРЭС

Принадлежащие бизнесмену Андрею Мельниченко «Сибирскую генерирующую компанию» (СГК) и «Сибирскую угольную энергетическую компанию» (СУЭК) планируется объединить, в новый холдинг войдет Рефтинская ГРЭС, которую продает «Энел Россия», сообщили «Интерфаксу» источник, знакомый со структурой планируемой сделки, и собеседник в федеральном ведомстве.

По данным источников «Коммерсант», СГК осталась единственным претендентом на покупку Рефтинской ГРЭС, обсуждаемая цена актива близка к 21 млрд рублей. СГК также ведёт переговоры о покупке у «Русала» 50% угледобывающей компании «Богатырь-Комир» в Казахстане. Объединение СГК и СУЭК не исключено в перспективе, уточнили собеседники газеты.

В «Энел Россия» и СГК сделку не комментируют, но глава Enel Франческо Стараче на Петербургском международном экономическом форуме (ПМЭФ-2018) сообщил, что переговоры по покупке ГРЭС свелись к одному участнику, не раскрыв потенциального покупателя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

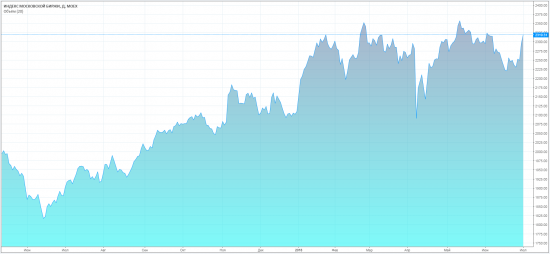

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал