Юниметрикс облигации

Второй купон по облигациям выплатил «Юниметрикс»

- 08 ноября 2019, 14:53

- |

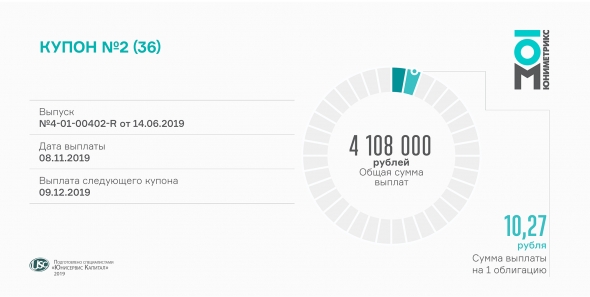

Нефтетрейдер перечислил в Национальный расчетный депозитарий более 4 млн рублей за второй купонный период.

Выплата состоялась сегодня по ставке 12,5% годовых. Размер выплаты на одну облигацию составляет 10,27 рубля.

«Юниметрикс» разместил выпуск биржевых облигаций на сумму 400 млн рублей (RU000A100T81) в сентябре. Номинал ценной бумаги — 1 тыс. рублей. Срок обращения выпуска — 3 года. Купон выплачивается ежемесячно. Ставка установлена на все 36 купонных периодов. Начиная с июня 2020 г. у компании возникает ежемесячное право на выкуп облигаций по номинальной стоимости.

Ранее мы опубликовали анализ промежуточной бухгалтерской отчетности эмитента. За 9 месяцев 2019 г. «Юниметрикс» заработал в 3 раза больше выручки, чем за январь-сентябрь 2018 г. — свыше 2 млрд рублей.

- комментировать

- Комментарии ( 0 )

Выручка «Юниметрикс» выросла более чем на 200%

- 01 ноября 2019, 13:40

- |

За 9 месяцев 2019 г. компания заработала свыше 2 млрд рублей, что в 3 раза больше выручки января-сентября 2018 г.

Валовая рентабельность нефтетрейдера увеличилась с 6,9% до 8,5%. Операционная прибыль до уплаты процентов выросла с 13,5 до почти 50 млн рублей, проценты к уплате составили 36,3 млн рублей. Таким образом, прибыль превышает проценты в 1,36 раза. Чистая прибыль по итогам 9 месяцев 2019 г. составила более 2 млн рублей.

В сентябре компания привлекла дополнительный капитал через выпуск биржевых облигаций объемом 400 млн рублей (RU000A100T81). В результате долг в абсолютном выражении вырос до 700 млн рублей. Несмотря на это, долг в выручке сохранился на прежнем уровне — 0,28x, соотношение долг / EBIT сократилось относительно 9 месяцев прошлого года с 13,16х до 11,76х.

Часть привлеченных инвестиций была направлена на погашение долга и размещена в краткосрочные финансовые активы: «Юниметрикс» формирует капитал на увеличение поставок и запасов до закрытия товарно-сырьевой биржи 24 декабря на период новогодних праздников.

«Юниметрикс» выплатил первый купон

- 09 октября 2019, 14:08

- |

Держателям облигаций сибирского нефтетрейдера (RU000A100T81) сегодня выплачено свыше 4,1 млн рублей.

Доход выплачивается раз в месяц по ставке 12,5% годовых, установленной на все 3 года обращения выпуска. Выплаты на одну ценную бумагу составляют чуть более 10 рублей.

Напомним, выпуск облигаций «Юниметрикса» был зарегистрирован Центробанком и размещался на площадке Московской биржи. Первичные торги проходили 4 дня. За это время компания реализовала 400 тыс. облигаций по номинальной стоимости каждой 1 тыс. рублей. Объем торгов на вторичном рынке за 16 дней сентября составил почти 10 млн рублей, средневзвешенная цена — 100,2% от номинала.

«Юниметрикс» привлек облигационный заем с целью пополнения оборотных средств. Сумма облигационного займа составила 400 млн рублей. Погашение назначено на август 2022 г., однако компания имеет возможность выкупить облигации по 100% стоимости в дату окончания 9-35-го купонных периодов, начиная с июня будущего года. В этом случае эмитент заранее уведомит инвесторов о решении погасить выпуск.

«Юниметрикс» разместил 400 млн рублей за 4 дня

- 13 сентября 2019, 06:59

- |

Несмотря на достаточно большой объем и относительно невысокую для рынка ВДО ставку — 12,5% годовых, выпуск был размещен всего за четыре дня.

В первичном размещении принимало участие достаточно больше число инвесторов: было подано 75 заявок, средний объем которых составил 5,3 млн рублей.

На вторичных торгах облигации уже пользуются спросом: оборот за 4 дня превысил 3,3 млн рублей, цена — выше 100,1% от номинала. ISIN код: RU000A100T81.

Компания привлекла инвестиции на финансирование текущей деятельности по оптовой торговле ГСМ. Трейдер осуществляет поставки нефтепродуктов, снабжая более 20 АЗС в трех регионах страны.

Скрипт на покупку облигаций «Юниметрикс»

- 06 сентября 2019, 07:00

- |

Код расчетов: Z0

Наименование/идентификатор Андеррайтера/краткое наименование: АО «Банк Акцепт» /NC0040400000/Акцепт

Номер выпуска: 4-01-00402-R от 14.06.2019

ISIN код: RU000A100T81

Время проведения торгов в дату начала размещения, 9 сентября (время московское):

период сбора заявок: 10:00 — 13:00;

период удовлетворения заявок: 14:00 — 16:30.

Сбор и удовлетворение заявок в последующие дни: 10:00 — 17:29 (мск).

Напомним условия трехлетнего выпуска: номинал облигации — 1000 рублей. Ставка на весь период — 12,5% годовых. Предусмотрен ежемесячный купон. Возможно досрочное погашение, начиная с 9-го купонного периода, по усмотрению эмитента.

Узнать о компании можно в разделе «Инвесторам».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал