Юнипро

Фавориты сектора электроэнергии - Юнипро и Интер РАО - Велес Капитал

- 15 августа 2019, 18:00

- |

В данный момент наши фавориты в секторе – «Юнипро» и «Интер РАО».Мы ожидаем, что на новостях о подписании мирового соглашения с «РУСАЛом» акции «Юнипро» покажут рост. Ввод аварийного блока Березовкой ГРЭС, намеченный на 1 квартал 2020 года, должен оказать дополнительную поддержку акциям компании".Адонин Алексей

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Юнипро - хорошая дивдоходность, но небольшой апсайд - Финам

- 14 августа 2019, 14:43

- |

Мы подтверждаем рекомендацию «держать» и целевую цену 2,80 руб. по акциям Юнипро. Потенциал на текущий момент мы оцениваем в 3% в перспективе года. Импульсом для переоценки в большую сторону стало бы повышение планов по дивидендам в 2019 году, а также запуск 3-го энергоблока Березовской ГРЭС.Малых Наталия

ГК «ФИНАМ»

Генерирующая компания Юнипро выпустила хорошие результаты по МСФО. Прибыль во 2К2019 выросла на 54% благодаря позитивной ценовой конъюнктуре на рынке электроэнергии и мощности, повышению объемов отпуска электроэнергии. Всего за первые 6 месяцев эмитент заработал 11 млрд.руб. прибыли (+35% г/г). Цены и объемы реализации обеспечили операционный рычаг в 1-м полугодии, в результате чего рентабельность по EBITDA повысилась на 350 б.п. до 38,1%.

Цены на э/э на свободном рынке выросли в 1-м полугодии на 12,4% в 1-й ценовой зоне и на 17,5% во 2-й ценовой зоне. Цены на мощность в сегменте КОМ и РД также увеличились.

( Читать дальше )

Купил Юнипро

- 12 августа 2019, 12:00

- |

Логика:

Сейчас мы имеем ДД 0.222р на акцию. LTM — 8.4% годовых.

В компании утверждена новая див.политика. Со следующего года будут платить 0.317 р на акцию. В текущих ценах это почти 12% ДД.

В энергетическом секторе таких див.доходностей нет, логично предположить, что бумага переоценится. Возьмём консервативный вариант — в следующем году она будет торговаться на уровне 9% ДД — выше текущей. В таком случае она должна стоить 3.52р. Премия к текущей цене — 32%.

Вместе с полугодовым отчётом компания выпустила презентацию, где подтвердила своё намерение выплатить указанные дивиденды, несмотря на очередную задержку с пуском ремонтируемого энергоблока Берёзовской ГРЭС. Судебный спор с РУСАЛом из-за платежей по ДПМ разрешается в форме мирового соглашения.

Кроме того, до следующего лета вероятно снижение КС ЦБ на 0.5-0.75%, что повысит привлекательность дивидендных бумаг и их цены.

Возможно буду докупать по текущей цене или ниже.

Новости компаний — обзоры прессы перед открытием рынка

- 12 августа 2019, 09:16

- |

Антипичный случай. Сбербанку отказали в новых льготах для его нефтяного бизнеса

Как стало известно “Ъ”, Минэнерго и Минфин отклонили просьбу главы Сбербанка Германа Грефа о новых льготах для Антипинского НПЗ. Министерства сочли преференции излишними, так как они могут привести к выпадающим доходам бюджета в 24 млрд руб. в год. При этом в конце июля правительство уже выдало НПЗ льготы на 10 млрд руб. в следующие два года в виде обнуления акциза на авиакеросин. ФАС и Минприроды раскритиковали и другую просьбу господина Грефа — об изменении условий лицензии на месторождения в Оренбуржье, находящихся на балансе НПЗ,— найдя в ней риски нарушения антимонопольного законодательства.

https://www.kommersant.ru/doc/4059184

ВТБ купил крупнейшего в России оператора зерновозов

( Читать дальше )

Юнипро: отчётность хорошая, рост дивидендов в силе

- 10 августа 2019, 23:20

- |

Источник: t.me/invest_or_lost/927

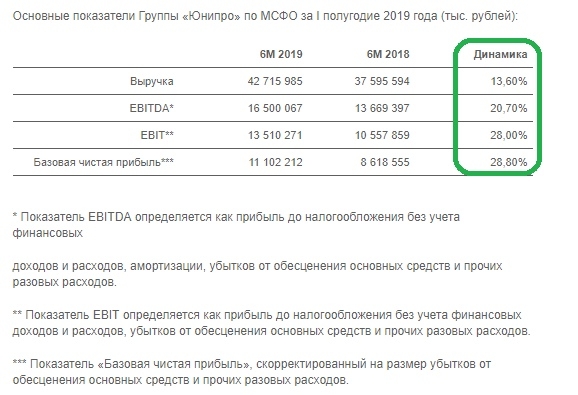

Юнипро отчиталась по МСФО за первые 6 месяцев 2019 года:

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

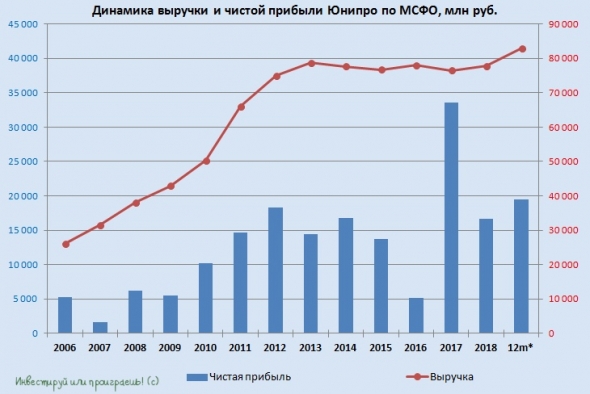

На фоне повышения цен на рынке на сутки вперёд (РСВ) и роста выработки электроэнергии, вызванного повышением спроса и эффектом низкой базы (в прошлом году энергоблок №7 Сургутской ГРЭС-2 находился на капитальном ремонте), выручка Юнипро с января по июнь уверенно выросла сразу на 13,6% до 42,7 млрд рублей.

Показатель EBITDA порадовал ещё более уверенной динамикой более чем в 20%, достигнув по итогам полугодия значения в 16,5 млрд рублей, при этом рентабельность по EBITDA уже третий квартал кряду держится на рекордно высоком уровне за последние годы, что не может не радовать. Отрадно, что Юнипро повысила свой прогноз по EBITDA на весь 2019 год: ещё в марте компания прогнозировала этот показатель в диапазоне 26-28 млрд рублей, а уже сейчас эта цифра увеличена до 28-30 млрд.

( Читать дальше )

Рост EBITDA Юнипро компенсирует отсрочку запуска энергоблока Березовской ГРЭС - Sberbank CIB

- 09 августа 2019, 19:29

- |

Моделируя результаты за весь год, «Юнипро» использует более консервативный подход. К тому же компания ожидает замедления роста цен на электроэнергию в 2П19. Тем не менее она повысила свой прогноз EBITDA на 2019 год с 26-28 млрд руб. до 28-30 млрд.

Позитивный эффект от хорошей динамики финансовых показателей и повышения корпоративного прогноза был отчасти нивелирован очередным переносом запуска третьего энергоблока Березовской ГРЭС. Теперь компания ожидает, что энергоблок будет введен в эксплуатацию в 1К20, но не дает точных ориентиров, будет ли это январь, февраль или март. Напомним, каждый месяц задержки приводит к потере примерно 1 млрд руб. на уровне EBITDA. Таким образом, более поздний запуск третьего энергоблока Березовской ГРЭС может нивелировать эффект повышения ориентиров на 2019 год.

( Читать дальше )

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

Привлекательность акций Юнипро поддержит возможное внесудебное разрешение конфликта с Русалом - Атон

- 08 августа 2019, 19:38

- |

· Хорошие финансовые результаты за 2К19: рентабельность EBITDA осталась на уровне, близком к рекордным показателям за последние годы (38%), и компания повысила прогноз EBITDA за 2019 до 28-30 млрд руб. Показатель EBITDA за 1П19 (16.5 млрд руб.) составляет 56% от середины обновленного прогноза.

· Дата ввода в эксплуатацию третьего энергоблока Березовской ГРЭС была перенесена на 1К20. Тем не менее компания подтвердила намерение сохранить дивиденды в 2020 на уровне 0.32 руб. на акцию (дохрдность 12%) – с учетом этого мы полагаем, что перенос сроков окажет ограниченное влияние на финансовые показатели Юнипро.

Акции Юнипро котируются по 5.7x 2019П EV/EBITDA против среднего по российским аналогам 2.8x. Мы подтверждаем рейтинг ВЫШЕ РЫНКА, ожидая, что инвестиционную привлекательность акций Юнипро поддержит возможное внесудебное урегулирование конфликта с РУСАЛом

( Читать дальше )

Юнипро - повышает прогноз по EBITDA в 2019 г до 28-30 млрд руб

- 08 августа 2019, 13:14

- |

В марте компания прогнозировала EBITDA по МСФО в 2019 году в диапазоне 26-28 миллиардов рублей.

источник

Юнипро - чистая прибыль за 1 п/г по МСФО +31% г/г

- 08 августа 2019, 12:11

- |

В I полугодии текущего года выручка группы «Юнипро» увеличилась на 13,6% по сравнению с аналогичным периодом прошлого года, составив 42,7 млрд рублей.

Более высокие результаты компании обусловлены, в первую очередь, ростом цен РСВ в результате:

— увеличения экспорта (в основном, в Финляндию и страны Балтии);

— отсутствия импорта электроэнергии из Казахстана;

— снижения количества сетевых ограничений в Центральной Сибири и на Урале;

— индексации цен на газ с августа 2018 года.

Рост выручки также стал результатом увеличения объема генерации на Сургутской ГРЭС-2 и Березовской ГРЭС в результате большей загрузки энергоблоков Системным оператором, работы энергоблока №7 (ПГУ-400) Сургутской ГРЭС-2, который в феврале-марте прошлого года находился в капитальном ремонте. Положительное влияние оказала и низкая водность рек в Сибири во II квартале 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал