Юнипро

Реакция рынка на выход отчетности Юнипро будет минимальной - Велес Капитал

- 12 ноября 2018, 14:13

- |

Отчетность будет опубликована в первой половине дня.Адонин Алексей

Мы ожидаем минимального спада всех основных метрик: выручки на 2% г/г, EBITDA — на 1%, чистой прибыли — на 6% из-за спада выработки и снижения доходности ДПМ блоков. Операционные результаты за 3К18 уже раскрыты; выработка снизилась на 10% г/г (-8,3% г/г) из-за низкой загрузки станций, а также отключения блоков Сургутской ГРЭС-2.

Все сравнения производятся нами по скорректированным метрикам, поскольку на отчетность за 2018 г. повлияли разовые эффекты выплат страховых возмещений.

Пресс-конференция назначена на 13:00 МСК.

На пресс-конференции нам будет интересно услышать информацию о ходе восстановления третьего блока Березовской ГРЭС, а также прогнозы менеджмента на 2018 и 2019 г. Напоминаем, что менеджмент планирует завершить монтажные работы уже в начале 2019 г., а ввести блок в работу в 3К19; пока все работы идут по плану. Мы ожидаем, что реакция рынка на выход отчетности будет минимальной, наше внимание будет сосредоточено на конференц-звонке.

Акции «Юнипро» предлагают неплохую дивидендную доходность текущая годовая дивидендная доходность составляет 8% и, по нашим прогнозам, будет расти на 1 пп. в год до 2021 г., что несколько ограничивает потенциал снижения акций.

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 08 ноября 2018, 09:08

- |

Основным экспортным рынком для «Роснефти» вместо Европы стала Азия

На экспорт в Азию компания поставила 15,7 млн т нефти (48% экспорта), в Европу – 13,1 млн т (40%). Всего с начала года «Роснефть» поставила в Азию 43,1 млн т, а в Европу – 41 млн т. Основной потребитель российской нефти в Азиатском регионе – Китай. «Партнерство с Китаем для нас осознанный стратегический выбор, – говорил в сентябре главный исполнительный директор «Роснефти» Игорь Сечин. – «Роснефть» продает в Китайскую Народную Республику треть всей экспортируемой нефти». В прошлом году в Китай «Роснефть» поставила около 40 млн т. «В нынешнем году объем наших поставок [в Китай] может составить до 50 млн т», – говорил Сечин.

https://www.vedomosti.ru/business/articles/2018/11/07/785822-rosnefti-vmesto-evropi-stala-aziya

( Читать дальше )

Юнипро - СД рекомендовал дивиденды за 9 мес в размере 0,111 руб/ао

- 02 ноября 2018, 12:34

- |

Решение по вопросу:

2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям ПАО «Юнипро» по результатам девяти месяцев 2018 года из чистой прибыли ПАО «Юнипро» по результатам девяти месяцев 2018 года в размере 0,1110252759795 рубля на одну обыкновенную акцию (далее – дивиденды). Дивиденды выплатить в денежной форме. Сумма начисленных дивидендов в расчете на одного акционера определяется с точностью до одной копейки. Округление цифр при расчете производится по правилам математического округления.

2.2. Рекомендовать внеочередному Общему собранию акционеров Общества определить 18 декабря 2018 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

( Читать дальше )

Юнипро - СД рассмотрит дивиденды за 9 мес на заседании 1 ноября

- 29 октября 2018, 09:49

- |

2.2. Дата проведения заседания Совета директоров эмитента: 01.11.2018.

2.3. Повестка дня заседания Совета директоров эмитента:

1. Созыв внеочередного Общего собрания акционеров ПАО «Юнипро».

2. Рекомендации внеочередному Общему собранию акционеров Общества по размеру дивидендов по обыкновенным акциям по результатам девяти месяцев 2018 года и дате, на которую определяются лица, имеющие право на получение дивидендов.

http://www.e-disclosure.ru/portal/event.aspx?eventid=75zDcaD-AK0K6uJJ11sBodw-B-B

Пару тем про российскую электроэнергетику от Атона

- 24 октября 2018, 21:12

- |

ИнтерРАО. Контору не любят, что она платит мало дивидендов (25%чп) smart-lab.ru/q/IRAO/f/y/MSFO/div_payout_ratio/

Но в то же время, если она вдруг загасит свои казначейские акции 29,4%, акции IRAO могут резко вырасти в цене (чуть ли не в 2 раза).

Кроме того, сейчас в воздухе висит тема с консолидацией Калининградских ТЭЦ. Они принадлежат Роснефтегазу, и IRAO может оплатить их из своего кэша (156 млрд руб smart-lab.ru/q/IRAO/f/y/MSFO/cash/), занести себе на баланс. Вопрос цены — сколько денег ИнтерРАО на них потратит?

Россети. На ту лажу, которая была опубликована в Коммерсанте, никто из них не купился. Я тут писал smart-lab.ru/blog/497173.php про эту новость. Тоже говорил, что не верится, хотя купил на всякий случай. Так вот инвесторы полагают, что если допка и будет, то в пользу Ростеха. Никто не верит в RSTI, считают контору нерыночной, с завышенным капексом, никто не верит в то, что Россети будут платить нормальные дивиденды. А вот к дочкам Россетей отношение у инвесторов лучше (ФСК и МРСК).

Юнипро. Среди институциональных инвесторов с которыми они провели встречу, в нашей энергетике интерес есть только к Юнипро. Контора недавно организовала встречу где показывали как восстанавливается энергоблок Березовской ГРЭС, который должен быть починен к 3 кв 2019. У народа остались положительные впечатления.

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

- 24 октября 2018, 15:43

- |

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

( Читать дальше )

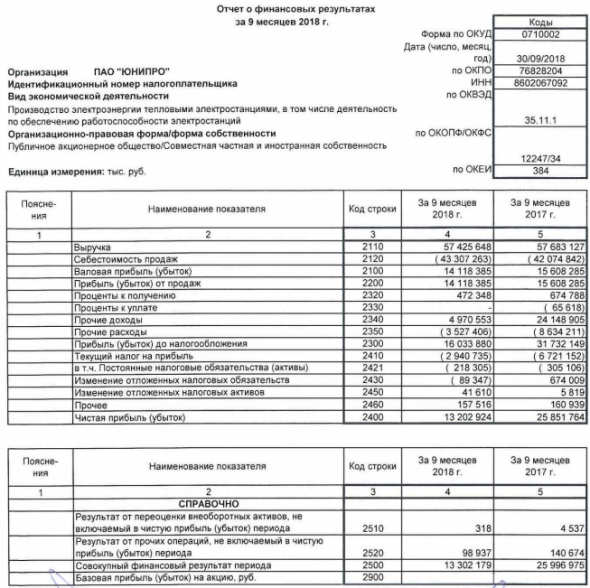

Юнипро - за 9 мес сократила чистую прибыль по РСБУ на 49%, до 13,2 млрд рублей

- 23 октября 2018, 12:08

- |

Выручка практически сохранилась на уровне прошлого года, сократившись на 0,45% и состав 57,4 миллиарда рублей

«Более высокие показатели за аналогичный период 2017 года в основном обусловлены получением финальной части страхового возмещения за аварию на третьем энергоблоке Березовской ГРЭС в размере 20,4 миллиарда рублей», — поясняет компания.

Прибыль до налогообложения за девять месяцев сократилась на 49,5% и составила 16 миллиардов рублей. Себестоимость продаж выросла на 2,93%, до 43,3 миллиарда рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1470522

Юнипро - за 9 месяцев компания выработала 32,8 млрд кВт.ч (-8,3% г/г)

- 22 октября 2018, 15:38

- |

За девять месяцев 2018 года электростанции ПАО «Юнипро» выработали 32,8 млрд кВт.ч (-8,3% по сравнению с аналогичным периодом 2017 года).

Факторами снижения выработки стали простои генерирующего оборудования в холодном резерве в соответствии с диспетчеризацией Системного оператора, а также проведение капитальной инспекции энергоблока ПГУ №7 Сургутской ГРЭС-2.

Производство тепловой энергии за январь-сентябрь 2018 года составило 1459,7 тыс. Гкал, что на 3% выше по сравнению с аналогичным периодом 2017 года. Увеличение обусловлено погодными условиями.

http://www.unipro.energy/pressroom/news/4820360/

Юнипро - катализатор в виде роста дивидендов в 2020+ после запуска энергоблока No3 сохраняется - АТОН

- 02 октября 2018, 19:10

- |

В пятницу (28 сентября) мы посетили Березовскую ГРЭС Юнипро (БГРЭС) в Красноярском крае, которая включает три энергоблока мощностью по 800 МВт (21% установленной мощности). Компанию представляли финансовый директор Ульф Баккмайер, генеральный директор БГРЭС Сергей Райхель и заместитель генерального директора Игорь Сокоушин. Юнипро рассказала о восстановительных работах в энергоблоке No3, связанных с пожаром в феврале 2016. Компания подтвердила оставшиеся капзатраты (17 млрд руб.) и дату запуска (3К19) и продемонстрировала улучшения в безопасности наряду с прозрачным планированием проектов. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по Юнипро: мы ожидаем, что энергоблок No3 добавит до 15 млрд руб. к EBITDA в 2020+, что должно поддержать дивиденды (доходность до 12% против 8% за 2018П) и компенсировать потенциальный рост капзатрат на модернизацию в рамках ДПМ’.

Энергоблок No3 должен быть запущен в 3К19, капзатраты подтверждены

( Читать дальше )

У Юнипро хорошие дивидендные перспективы - ФИНАМ

- 20 августа 2018, 16:55

- |

В 2019-2020 ожидается рост прибыли на 5% и 47% соответственно благодаря реализации мощности по ДПМ. У компании исторически высокие нормы выплат, и мы ожидаем повышения выплат акционерам. Средняя ожидаемая доходность по платежам за 2019-2021 составляет 12,7%, что заметно выше среднего DY 2011-2018 7,9%.

Мы понижаем целевую цену UPRO с 3,04 руб. до 2,80 руб. на фоне снижения мультипликаторов по отрасли, но сохраняем рекомендацию «держать» с расчетом на высокие дивиденды в предстоящие годы. Потенциал в перспективе года ~9%.Малых Наталия

Юнипро сейчас разрабатывает дивидендную политику на среднесрочный период и планирует представить ее в 4К 2018. С учетом впечатляющей дивидендной истории компании и ожидаемого роста прибыли в 2019-2020 мы ожидаем прогресса по дальнейшим выплатам.

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал