ЯТЭК

ЯТЭК выкуп

- 30 сентября 2019, 17:41

- |

Переслано от @FlashTraderNewsBot

РЕШЕНИЕ: В соответствии со ст. 65 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах», п.п. 8.2.30., 8.2.53. п. 8.2. ст. 8 Устава ПАО «ЯТЭК» одобрить совершение ПАО «ЯТЭК» сделки, подлежащей одобрению Советом директоров Общества, по вопросу заключения мирового соглашения между «РЭНТЕКО ИНВЕСТМЕНТС ЛТД» (Исаак и Солому, 8, квартира/офис 103, Лача, 2236, Никосия, Кипр, рег.номер НЕ 283416) (Истец) и Публичным акционерным обществом «Якутская топливно-энергетическая компания» (ИНН 1435032049, ОГРН 1021401062187) (Ответчик), по арбитражному делу № А58-494/2018, на следующих условиях (Приложение № 1):

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ятэк отработка балансовой стоимости

- 24 сентября 2019, 22:21

- |

Балансовая стоимость ЯТЭК 11,59 отработалась и цена ушла даже выше .

В дополнение хочу сказать, вспоминая Ливермора о том что, не надо никого слушать когда что то купили. Потому что если посмотреть комментарии

моего прогнозного поста, https://smart-lab.ru/blog/500517.php то сколько там негативных комментов было, если бы к которым я прислушался остался бы без прибыли.Мораль такова: если за что то взялись, доведите до конца, кто бы что ни говорил, а говорить будут разное.

Всем попутного тренда

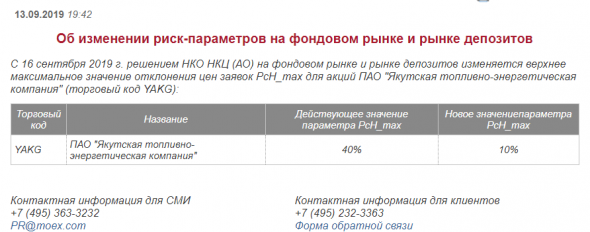

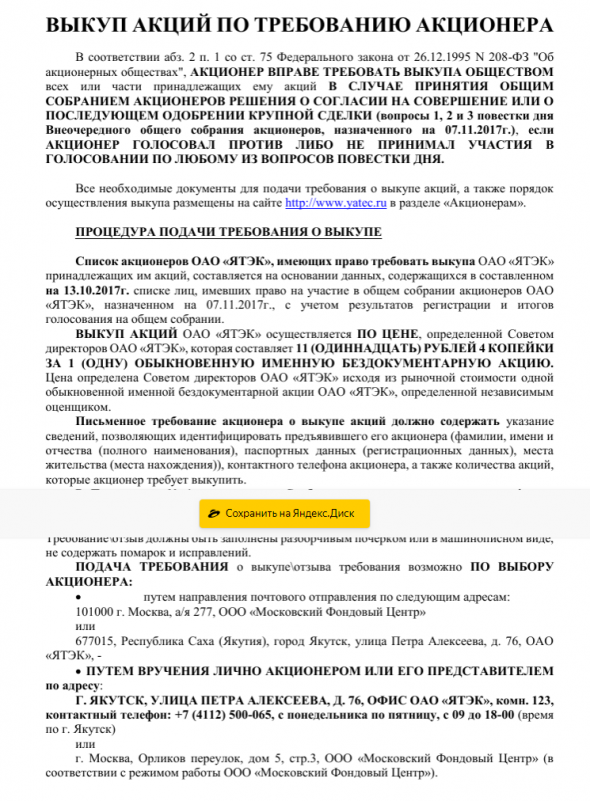

ЯТЭК - Выкуп акций. Отсечка ОСА 22 августа 2019г

- 12 сентября 2019, 18:17

- |

12.08.2019

ПАО «ЯТЭК»

Созыв общего собрания участников (акционеров)

2.3. Дата, место, время проведения общего собрания участников (акционеров) эмитента, почтовый адрес, по которому могут, а в случаях, предусмотренных федеральным законом, — должны направляться заполненные бюллетени для голосования: Дата проведения (дата окончания приема бюллетеней для голосования) — 13 сентября 2019 года

2.4. Дата определения (фиксации) лиц, имеющих право на участие в общем собрании участников (акционеров) эмитента: 22 августа 2019 года.

2.6. Перечень информации (материалов), предоставляемой акционерам при подготовке к проведению Общего собрания акционеров Общества:

-отчет независимого оценщика о рыночной стоимости акций Общества, требования о выкупе которых могут быть предъявлены Обществу;

-расчет стоимости чистых активов Общества по данным бухгалтерской (финансовой) отчетности Общества за последний завершенный отчетный период;

( Читать дальше )

ЯТЭК - Прибыль рсбу 6 мес 2019г: 583,17 млн руб (-27% г/г)

- 12 сентября 2019, 17:51

- |

Якутская топливно-энергетическая компания (ЯТЭК) – рсбу/ мсфо

826 919 375 акций

http://www.yatec.ru/upload/iblock/286/2863d1cbc85dbccceee639c3cd33b1a4.pdf

Капитализация на 12.09.2019г: 10,659 млрд руб

Общий долг 31.12.2016г: 8,360 млрд руб/ мсфо 9,231 млрд руб

Общий долг 31.12.2017г: 15,017 млрд руб/ мсфо 15,717 млрд руб

Общий долг 31.12.2018г: 15,306 млрд руб/ мсфо компанией не предоставлен

Общий долг на 30.06.2019г: 15,376 млрд руб/ мсфо компанией не предоставлен

Выручка 2016г: 5,830 млрд руб/ мсфо 5,880 млрд руб

Выручка 6 мес 2017г: 3,331 млрд руб/ мсфо 3,302 млрд руб

Выручка 2017г: 6,162 млрд руб/ мсфо 6,258 млрд руб

Выручка 1 кв 2018г: 2,149 млрд руб

Выручка 6 мес 2018г: 3,459 млрд руб/ мсфо 3,550 млрд руб

Выручка 9 мес 2018г: 4,506 млрд руб

Выручка 2010г: 5,870 млрд руб/ мсфо компанией не предоставлен

( Читать дальше )

Якутская топливно-энергетическая компания – Прибыль 6 мес 2019г: 583,17 млн руб (-27% г/г)

- 14 августа 2019, 14:53

- |

Якутская топливно-энергетическая компания (ЯТЭК) – рсбу/ мсфо

826 919 375 акций http://www.yatec.ru/upload/iblock/286/2863d1cbc85dbccceee639c3cd33b1a4.pdf

Капитализация на 14.08.2019г: 7,136 млрд руб

Общий долг на 31.12.2016г: 8,360 млрд руб/ мсфо 9,231 млрд руб

Общий долг на 31.12.2017г: 15,017 млрд руб/ мсфо 15,717 млрд руб

Общий долг на 31.12.2018г: 15,306 млрд руб/ мсфо ?

Общий долг на 30.06.2019г: 15,376 млрд руб

Выручка 2016г: 5,830 млрд руб/ мсфо 5,880 млрд руб

Выручка 6 мес 2017г: 3,331 млрд руб/ мсфо 3,302 млрд руб

Выручка 2017г: 6,162 млрд руб/ мсфо 6,258 млрд руб

Выручка 6 мес 2018г: 3,459 млрд руб/ мсфо 3,550 млрд руб

Выручка 2010г: 5,870 млрд руб/ мсфо ?

Выручка 1 кв 2019г: 2,059 млрд руб

Выручка 6 мес 2019г: 3,186 млрд руб

Прибыль 2016г: 859,20 млн руб/ Прибыль мсфо 1,798 млрд руб

Прибыль 1 кв 2017г: 458,04 млн руб

( Читать дальше )

ЯТЭК - Не выплачивать дивиденды за 2018г, прибыль не распределять

- 27 мая 2019, 19:25

- |

ПАО «ЯТЭК»

Решения совета директоров (наблюдательного совета)

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное акционерное общество «Якутская топливно-энергетическая компания»

ВОПРОС 4: О рекомендациях Совета директоров Общества по распределению прибыли и выплате дивидендов по результатам 2018 отчетного года.

Решили:

Рекомендовать общему собранию акционеров Общества по вопросу «О распределении прибыли, в том числе выплате (объявлении) дивидендов по результатам 2018 года» принять следующее решение:

-дивиденды по результатам 2018 отчетного года не выплачивать, прибыль за 2018 отчетный год в размере 716 308 000 рублей оставить в распоряжении Общества.

www.e-disclosure.ru/portal/event.aspx?EventId=adjnEo8EmEimtUpLP5Dx3Q-B-B

Новости компаний — обзоры прессы перед открытием рынка

- 13 мая 2019, 09:19

- |

Турция не будет защищаться от российской стали. Страна решила не вводить новые квоты и пошлины

Турция, крупнейший экспортный рынок для российских металлургов, решила не вводить специальные защитные меры против поставок металлопродукции из РФ. Расследование, начатое турецкими властями в апреле 2018 года, показало, что поставки из РФ не нанесли ущерба турецким производителям. Собеседники “Ъ” среди российских производителей отмечают, что защитные расследования в Турции являются обычным делом. При этом компании поднимали этот вопрос во время встречи турецкого лидера Реджепа Тайипа Эрдогана с Владимиром Путиным месяц назад.

https://www.kommersant.ru/doc/3965557

Клиентам форекса грозит дисквалификация. Частным инвесторам не хватит на торговлю валютой

Большая часть клиентов форекс-дилеров лишится права совершать операции на этом рынке после переквалификации в соответствии с новым порядком. Такой вывод следует из расчетов участников рынка. По их мнению, клиентская база лицензированных компаний сократится до минимума, что больно ударит по индустрии. Сами же инвесторы снова уйдут в офшорные

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал