Яндекс

Яндекс и аптеки 36.6 запустили экспресс доставку лекарств🔥

- 10 апреля 2024, 16:14

- |

ГК «Аптечная сеть 36,6» совместно с сервисом «Яндекс Доставка» запустили опцию экспресс-доставки безрецептурных лекарств и медицинских товаров из сетей «36,6», «Горздрав» и «Калина фарм». Теперь покупатели смогут получить онлайн-заказ из интернет-аптек в течение пары часов. Это позволит компании сделать широкий ассортимент лекарственных и медицинских товаров доступнее для срочных заказов. Об этом CNews сообщили представители «Яндекса».

Экспресс-доставка из сетей «36,6», «Горздрав» и «Калина фарм» доступна при оформлении онлайн-заказов на сайтах и в приложениях сетей. Время ожидания составит от 30 минут, а для заказов свыше 2,5 тыс. рублей доставка будет бесплатной. Услуга уже доступна покупателям из Москвы и Московской области, Санкт-Петербурга и Ленинградской области, а также еще в нескольких городах Центрального федерального округа (Калуга, Тверь, Воронеж), Северо-Западного федерального округа (Псков и Великий Новгород) и Южного Федерального округа (Краснодар и Краснодарский край).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

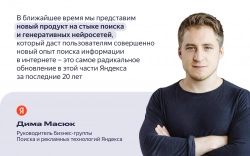

Интервью Димы Масюка — руководителя бизнес-группы Поиска и рекламных технологий Яндекса

- 10 апреля 2024, 14:22

- |

Всем привет! Сегодня вышло интервью Димы Масюка — руководителя бизнес-группы Поиска и рекламных технологий Яндекса.

Дима рассказал про:

🔸нашу работу над развитием нейросетей и конкуренцию с мировым бигтехом (спойлер: качество ответов YandexGPT 3 по отдельным бенчмаркам превосходит решения глобальных игроков);

🔸Алису нового поколения и её новые «профессии»;

🔸ИИ-решение для автомобилей.

А также про наш опыт в международном бизнесе, стоимость генеративных ответов, работу с создателями контента, рекламный инвентарь и самое значимое обновление Поиска Яндекса за последние 20 лет, над которым мы сейчас работаем.

Полная версия 👉 тут.

В комментариях пишите, что ещё вам интересно было бы узнать про бизнес-группу Поиска.

Яндекс обошел Google в доле рынка интернет-поиска в России - Ъ

- 10 апреля 2024, 09:26

- |

По словам Дмитрия Масюка, директора бизнес-группы поиска и рекламных технологий «Яндекса», компания одержала победу над Google в России на всех платформах еще до изменения стратегии глобальных игроков на российском поисковом рынке. В прошлом году доля «Яндекса» на iPhone в России превысила 50%, несмотря на то, что Google является поисковиком по умолчанию на устройствах Apple. Развитие продуктов Google происходит из Сан-Франциско, в то время как отсутствие рекламы в их продуктах не увеличило их привлекательность.

После начала военной операции на Украине Google столкнулся с проблемами в России, такими как отключение платежных систем и банкротство его российского юридического лица. В то время «Яндекс» сохранял свою позицию и предоставлял поисковые сервисы на базе искусственного интеллекта.

Источник: www.kommersant.ru/doc/6635562

Президент Ростелекома пожаловался, что маркетплейсы и другие интернет-компании не вкладываются в сети связи и предложил сделать такие отчисления обязательными — РБК

- 09 апреля 2024, 18:43

- |

«Для нас [операторов связи] подняли в разы плату за частоты, мы все платим в резерв универсального обслуживания (специальный фонд, куда все операторы связи в стране должны платить по 1,2% годовой выручки от услуг связи. — РБК), из которого [финансируется] строительство сетей связи в небольших населенных пунктах. Сейчас, видимо, в связи с поручением президента мы должны будем более активно развивать инфраструктуру вдоль дорог. При этом наш рынок растет очень медленно. Посмотрите, как растут маркетплейсы, как растут другие интернет-компании. А где их вклад кроме уплаты налогов, почему они до сих пор не участвуют в развитии инфраструктуры?» — указал Осеевский.

По его мнению, если бы эти компании обязали делать вклад в развитие инфраструктуры, «было бы справедливое распределение ответственности, тем более, что расширение возможностей для жителей России» по качественному доступу в интернет позволит «и многим другим участникам рынка сделать свои услуги более качественными и доступными».

( Читать дальше )

Яндекс дальше падаем?

- 09 апреля 2024, 15:18

- |

Что нам готовят Киты мира сего?

Во первых впереди завершение реорганизации,

1. Нужно обменять 170 млн акций из внешнего контура, на МКПАО Яндекс.

ИТОГО в мире у компании 361.5 млн акций

170 млн. акций во внешнем контуре

При Капитализация 1.439 трл

На 678 млрд рублей, владеют люди из внешнего контура.

2. Вопрос как много акционеров захотят продать, после того как им на 678 млрд. рублей нальют акций.

Ввиду:

а) Не захотят владеть новой компанией Яндекс из за этических соображений

б)захотят заработать на таком подарке судьбы,

Они могли их купить за 1000 рублей а в рынке цена на них около 4000.

Мое мнение, тут будет рубилово,

Я буду в стороне от этого,

дождусь когда эти акции, от спекулянтов перетекут в руки инвесторов, и появится возможность зайти в одну из самых быстро растущих компаний РФ

Инвестиции это просто, за идею попрошу, Лайк и Подписку 😂

🟥 Яндекс. Падение? Обмен акций! Входить ли сейчас?

- 08 апреля 2024, 13:53

- |

🔺Поддержка: 3815₽🔻Сопротивление: 4000₽

Ситуация вокруг реструктуризации $YNDX набирает обороты. Процесс преобразования компании идет полным ходом, но цена акций взлетела слишком высоко в ожидании наиболее позитивного исхода.

🔴 Ключевая проблема: обмен акций для держателей из Евроклира

Основной камень преткновения в этой истории – условия обмена акций для держателей из Евроклир. Рынок ожидает, что для инвесторов с Московской биржи обмен пройдет по соотношению 1:1, то есть одна старая акция будет обменена на одну новую.

Однако для владельцев акций из Евроклира, судя по всему, предусмотрено менее выгодное соотношение или даже выкуп бумаг у нерезидентов по рыночной цене.

🔴 Слухи о 1:1 для всех: риски на горизонте.

В последнее время поползли слухи, что всем акционерам, включая держателей из Евроклира, будет предложен обмен по соотношению 1:1. Безусловно для нас это позитивный сигнал, но..

Однако, учитывая существующий дисконт в Евроклире, такой сценарий может привести к тому, что часть инвесторов захочет реализовать свои новые акции с солидной прибылью.

( Читать дальше )

Яндекс банк - Убыток 2 мес 2024г: 242,77 млн руб

- 08 апреля 2024, 09:53

- |

Яндекс банк (до июля 2021, Банк Акрополь)

Общий долг на 31.12.2021г: 725,41 млн руб

Общий долг на 31.12.2022г: 1,700 млрд руб

Общий долг на 31.12.2023г: 25,479 млрд руб

Убыток 9 мес 2021г: 105,44 млн руб

Убыток 2021г: 208,68 млн руб

Убыток 1 мес 2022г: 25,92 млн руб

1 кв 2022г: отчет банком не опубликован

6 мес 2022г: отчет банком не опубликован

9 мес 2022г: отчет банком не опубликован

Убыток 2022г: 607,99 млн руб

Убыток 1 кв 2023г: 168,19 млн руб

Убыток 6 мес 2023г: 623,76 млн руб

Убыток 9 мес 2023г: 1,281 млрд руб

Убыток 2023г: 3,208 млрд руб

Прибыль 1 мес 2024г: 47,84 млн руб

Убыток 2 мес 2024г: 242,77 млн руб

www.banki.ru/banks/ratings/?BANK_ID=187472&PAGEN_1=3

fintech-bank-docs.s3.yandex.net/04.03.2024-godovaya-buhgalterskaya-finansovaya-otchyotnost-za-2023-god-ne-utverzhdena-godovym-obshchim-sobraniem-akcionerov.pdf

bank.yandex.ru/documents#annual

| Arabic | Hebrew | Polish |

| Bulgarian | Hindi | Portuguese |

| Catalan | <a onclick=«return LanguageMenu. |

( Читать дальше )

Итоги недели: редомициляция X5 и рост золота

- 07 апреля 2024, 20:04

- |

В новых «Итогах недели» обсуждаем перспективы «Сбера», принудительную редомициляцию X5, рост российской экономики, а также динамику золота, нефти и меди.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Яндекс почему будем падать

- 07 апреля 2024, 16:18

- |

Что нам готовят Киты мира сего?

Во первых впереди завершение реорганизации,

1. Нужно обменять 170 млн акций из внешнего контура, на МКПАО Яндекс.

ИТОГО в мире у компании 361.5 млн акций

170 млн. акций во внешнем контуре

При Капитализация 1.439 трл

На 678 млрд рублей, владеют люди из внешнего контура.

2. Вопрос как много акционеров захотят продать, после того как им на 678 млрд. рублей нальют акций.

Ввиду:

а) Не захотят владеть новой компанией Яндекс из за этических соображений

б)захотят заработать на таком подарке судьбы,

Они могли их купить за 1000 рублей а в рынке цена на них около 4000.

Мое мнение, тут будет рубилово,

Я буду в стороне от этого,

дождусь когда эти акции, от спекулянтов перетекут в руки инвесторов, и появится возможность зайти в одну из самых быстро растущих компаний РФ

Инвестиции это просто, за идею попрошу, Лайк и Подписку 😂

7

7Про Яндекс

- 07 апреля 2024, 14:11

- |

Передача контроля над «Яндексом» в Россию, похоже, завершается. Волож получает немного юаней, немного компаний в Израиле, наверное ещё получит некоторое количество бывших сотрудников «Яндекса».

Российские акционеры получат делистинг имеющихся акций и что-то ещё — неизвестно что.

Зачем «Лукойлу» Яндекс? Напрямую — миллионная армия таксистов и курьеров это огромный демпфер сбыта ГСМ, который позволяет держать цену продукции для разных сегментов на разных уровнях, максимизируя свою прибыль. Лукойл, кстати, вырос на новостях про «Яндекс»

Менеджеры же «Яндекса», получившие консорциум компаний во владение, вполне могут заниматься своим делом, пока консорциум пытается собрать коалицию для попытки поуправлять «Яндексом» так, как им бы хотелось — и, похоже, менеджерское слово будет в будущем в «Яндексе» решающим.

Ну и хочется обнять сотрудников «Яндекса» — ибо они натурально висели в воздухе, не особо понимая, что с ними будет. Висение заканчивается, можно будет зацементировать управляющую структуру и спокойно с ней жить дальше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал