акции США

Стабилизация на рынках. Страха по прежнему нет.

- 03 августа 2023, 09:23

- |

- комментировать

- Комментарии ( 0 )

👉 Главные новости из мира иностранных ценных бумаг на 03.08.2023

- 03 августа 2023, 08:27

- |

1. США хотели бы контролировать авиарейсы из Грузии в Россию и обратно, поскольку в самолетах, летящих в Москву, могут находиться санкционные товары.

2. Манчестер Юнайтед $MANU падает на сообщениях о том, что процесс поглощения может быть приостановлен.

3. Apple $AAPL, NVIDIA $NVDA, Adobe и другие объединились в альянс AOUSD для создания кинематографического 3D-контента на OpenUSD.

4. Goolsbee (ФРС): ФРС не будет понижать ставку в ближайшем будущем.

5. Fitch понизило рейтинг США до AA+ с AAA.

6. Китай переходит к реализации политики стимулирования роста экономики на фоне замедления.

7. YouTube $GOOGL тестирует новую функцию, с помощью которой ИИ будет автоматически добавлять описания к видео.

8. MicroStrategy $MSTR планирует привлечь 750$ млн для, возможно, дальнейших покупок BTC.

9. Binance $BNB ежемесячно совершала транзакции на сумму 90$ млрд на запрещенном рынке Китая.

10. CEO Coinbase $COIN заявил, что процесс внедрения сети Lightning нетривиален, но необходим. И что он выступает за платежи в BTC.

( Читать дальше )

🇺🇸 Мировые фондовые рынки снижаются

- 02 августа 2023, 16:23

- |

Индексы США также идут вниз: S&P теряет 0,6%, Dow Futures снижается на 0,5%, а Nasdaq Futures падает на 0,9%. Это происходит после того, как рейтинговое агентство Fitch понизило кредитный рейтинг правительства США из-за фискальной и политической нестабильности.

🟡 Администрация Байдена выразила свое недовольство, назвав это решение «произвольным», особенно после того, как Белый дом и Конгресс предотвратили дефолт более двух месяцев назад.

📈Количество рабочих мест выросло на 324 000 в прошлом месяце, что превышает прогнозы. Рынок труда замедляется, но остается устойчивым, несмотря на повышение ставок ФРС.

💄Акции косметической компании e.l.f. Beauty #ELF выросли на 18% после того, как она превзошла прогнозы по квартальной прибыли.

🛢️Berry Corporation #BRY прибавляет 5% после сильного отчета за второй квартал. Скорректированная чистая прибыль достигла $12 млн. или $0,15 на акцию, денежный поток от операционной деятельности составил $63 млн и скорректированная EBITDA $69 млн. Мы держим Berry Corporation в стратегии "Оптимальная" и сохраняем позитивный взгляд на компанию.

( Читать дальше )

Количество месяцев между инверсией и рецессией

- 02 августа 2023, 14:37

- |

headlines F:

Инверсия кривой доходности является безошибочным предиктором рецессии на протяжении вот уже около 40 лет. С 1978 года США пережили 6 рецессий и перед каждой из них кривая инвертировалась в среднем за 14 месяцев до наступления экономического спада. Максимально быстро рецессия наступила в 2020 году — через 6 месяцев после инверсии. Самый продолжительный период между инверсией и рецессией — 22 месяца, выпал на 2006-2008 года.

С момента первой инверсии в 2022 году прошло 16 месяцев, и по сей день кривая продолжает все глубже погружаться на отрицательную территорию к рекордным значениям.

источник: headlines F.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Прогноз от Strifor: Отчетности бигтехов пока не приводят к росту Nasdaq

- 02 августа 2023, 13:07

- |

С начала года фондовый индекс Nasdaq вырос на почти на 47%. Основной вклад в рост индекса внесли BigTech-гиганты, такие как Microsoft, Google, Apple, Tesla, Nvidia и Amazon.

Появление ChatGPT вызвало сильный интерес к технологиям искусственного интеллекта, и многие компании стали разрабатывать собственные версии таких чатов, которые могут встраиваться в поисковые механизмы, использоваться в беспилотном транспорте или заменить сотрудников, которые занимаются рутинной работой. И хотя пока у большинства компаний эти технологии на стадии тестирования, вера в их будущую эффективность привела к значительному росту стоимости их акции и, капитализации этих компаний.

В результате вес крупнейших шести компаний в индексе Nasdaq превысил 50%, поэтому в середине июля биржевой оператор объявил о внеплановой ребалансировке индекса путем перераспределения весов крупных компаний, входящих в индекс. Ребалансировка вступила в силу 24 4июля, однако и сейчас Apple, Microsoft и Amazon продолжают занимать лидирующие позиции в индексе и влиять на его динамику.

( Читать дальше )

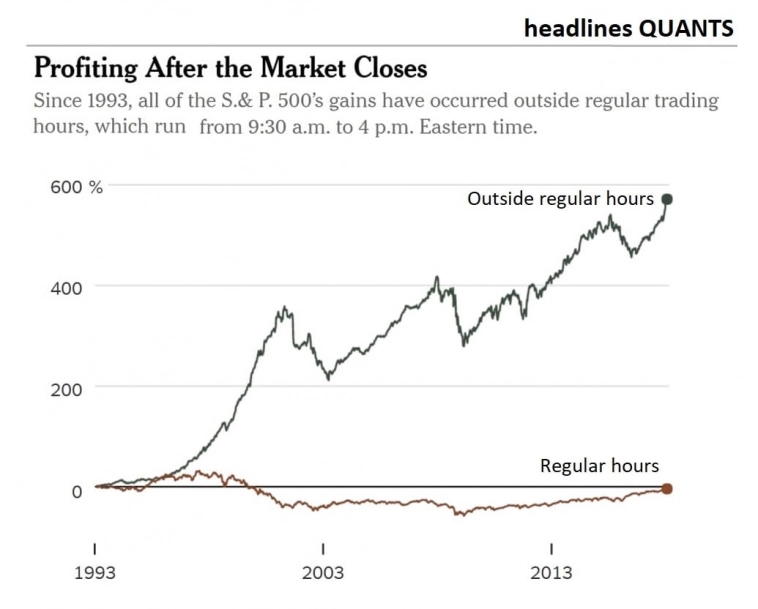

Феномен - рынок растет вне торговой сессии.

- 02 августа 2023, 13:04

- |

Удивительный феномен удалось обнаружить инвестиционной компании Bespoke Investment Group в 2018 г.

С 1993 по 2018 год весь прирост фондового рынка США пришёлся на время вне основной торговой сессии.

График показывает, что если бы вы держали S&P-500 каждый день с 09:30 a.m. по 04:00 p.m. NY time, вы были бы в минусе на 4.4%. Но если бы вы держали S&P-500 каждый день с закрытия рынка (04:00 p.m.) до открытия рынка (09:30 a.m.), вы были бы в плюсе на 571%.

Что было дальше и сохранился ли этот феномен после 2018 г. — подлежит проверке.

источник: headlines Q, nytimes.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

Нейросеть выбрала лучшие акции

- 01 августа 2023, 19:58

- |

NVAX, оптимальная цена для покупки — 9.29$. Цель — 10.0751$. Предсказанная вероятность роста 78.5%

DMTK, оптимальная цена для покупки — 3.22$. Цель — 3.4633$. Предсказанная вероятность роста 78.0%

QRTEA, оптимальная цена для покупки — 1.01$. Цель — 1.0956$. Предсказанная вероятность роста 72.0%

Что это такое? || Отчет

Как заработать на ликвидации Seritage Growth Properties

- 01 августа 2023, 12:29

- |

Особые ситуации — спин-оффы, слияния и поглощения, ликвидация — позволяют инвесторам заработать при возможности контролировать риски. Cтавки на них не являются чисто спекулятивными — кроме того, что нужно разбираться в корпоративном управлении и регуляторном ландшафте, необходимо учитывать и фундаментальные показатели компаний, и особенности бизнеса. Аналитики выбрали специальные ситуации, на которых можно попробовать заработать прямо сейчас.

НАСТОЯЩИЙ МАТЕРИАЛ (ИНФОРМАЦИЯ) ПРОИЗВЕДЕН И РАСПРОСТРАНЕН ИНОСТРАННЫМ АГЕНТОМ THE BELL ЛИБО КАСАЕТСЯ ДЕЯТЕЛЬНОСТИ ИНОСТРАННОГО АГЕНТА THE BELL. 18+

Банкротство и ликвидация. Как на них зарабатывают?

Когда компания ликвидируется, то после погашения всех своих обязательств остаточные средства она распределяет между акционерами. Часто акции подобных фирм торгуются на фондовом рынке дешевле стоимости чистых активов (все имущество за вычетом всех обязательств). Другими словами, инвестор может приобрести акции дешевле ликвидационной стоимости компании и заработать на этой разнице, когда ликвидация завершится.

( Читать дальше )

👉 Главные новости из мира иностранных ценных бумаг на 31.07.2023

- 31 июля 2023, 08:51

- |

1. Открытая бета-версия Roblox ( $RBLX) теперь доступна VR-гарнитуре Quest от Meta ( $META).

2. QuantumScape ( $QS), производитель аккумуляторов для электромобилей, надеется вывести на рынок первый продукт «как можно быстрее».

3. Toyota ( $TM): мировые продажи в 1 полугодии 2023 года составили +5,1% к году ранее.

4. Standard Chartered ( $STAN) запускает buyback на 1$ млрд, прибыль в 1 полугодии 2023 года подскочила на +20%.

5. США предоставят Тайваню пакет военной помощи на 330$ млн.

6. BBVA ( $BBVA) запускает buyback на 1 млрд евро, чистая прибыль во 2 квартале 2023 года выросла на +24%.

7. AMD ( $AMD) инвестирует 400$ млн в Индию в течение 5 лет.

8. Charles Schwab ( $SCHW) объявила ежеквартальный дивиденд в размере 0,25$ на акцию.

9. AstraZeneca ( $AZN) купит у Pfizer ( $PFE) портфель препаратов для генной терапии.

10. Threads ( $META) потерял более половины пользователей после запуска.

11. Toyota ( $TM) намерена продать акции KDDI на 1,8$ млрд, снизив долю до 11,71%.

( Читать дальше )

На Starlink может приходиться до 40% доходов SpaceX в 2023 году

- 30 июля 2023, 07:01

- |

SpaceX сообщила инвесторам, что рассчитывает примерно удвоить свои доходы в 2023 году до более чем 8 миллиардов долларов (с 4 миллиардов долларов в 2022 году), как сообщалось ранее в июле в The Information.

По оценкам Euroconsult, если SpaceX удастся достичь этого прогноза доходов, более 40% этих доходов, или 3,2 миллиарда долларов, может быть связано с услугами широкополосной связи Starlink, которые в настоящее время доступны почти в 60 странах и ключевых морских / океанических районах по всему миру.

Углубляясь в цифры, можно сказать, что примерно 75% прогнозируемых доходов Starlink в 2023 году, скорее всего, будут получены от сочетания подписок на услуги в сегментах жилой недвижимости, бизнеса и мобильности, а остаток в 25% будет обусловлен продажами оборудования, связанными с общим количеством подписчиков.

Что касается активных подписчиков, то ожидается, что база Starlink удвоится с 1,1 миллиона в январе 2023 года до ~ 2,2 миллиона к концу 2023 года, что обусловлено сочетанием факторов, включая агрессивные скидки на оборудование, новые каналы распространения и продолжающееся расширение доступных мощностей и числа активных стран.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал