акции

Газпром нефть,Александр Дюков итоги 2015 года.И о ценах на нефть, СМОТРИМ!

- 08 января 2016, 21:52

- |

Добыча уже близка к добыче Лукойла, а бумага стоит значительно ниже!

Тезисы:

— мы ожидаем роста операционной прибыли по результатам 2015 года

— росту прибыли способствует рост добычи,20% рост — это серьезный показатель

— компания Газпромнефть увеличивает добычу все эти 20 лет

— цель к 2020 году увеличить добычу до 100 млн.тонн

— добычи «Газпром нефти» будут рентабельны даже при цене в 15$ за барелль

- Стоит убрать сейчас хотя бы 1,5-2 миллиона баррелей с рынка и цены на нефть тут же вернутся к уровню 65 долларов. Но ни одна страна не пойдет на это в одностороннем порядке, рискуя потерять свою долю рынка. По словам главы Газпром нефти Александра Дюкова, баланс спроса и предложения на нефтяном рынке — это игра нервов, но у российских нефтяников железные нервы.

- комментировать

- ★4

- Комментарии ( 19 )

Цитаты Баффета с комментариями – 2

- 08 января 2016, 17:17

- |

Предыдущий пост Цитаты Баффета с комментариями – 1

Сегодня предлагаю разобрать одну из непростых фраз Баффета:

Цена — это то, что вы платите. Ценность — это то, что вы получаете.

Думаю, покупать акции нужно так, как мы покупаем дорогую б/у технику.

Например, я увидел в ломбарде iPhone 6 и цена показалась привлекательной. В голове закипел адреналин в виде возможности дешево купить дорогой гаджет. Следом, как вагон, цепляется мысль: если гаджет не подойдет – перепродам дороже и наварю. План действий:

1. Определить для себя пользу от покупки:

— Например, кнопочный телефон сменить на сенсорный;

— Новый телефон может справляться с задачами, которые не под силу старому;

— iPhone 6 добавит комфорт и престиж.

Мысль спекулянта: перепродам на 3 копейки дороже.

Мысль инвестора: смогу решать более трудные задачи.

В акциях аналогия сохраняется. Купить для перепродажи или владеть надежным бизнесом и получать дивиденды.

( Читать дальше )

Спекуляции Pump&Dump. Часть 5

- 08 января 2016, 15:04

- |

Часть 5

Link to another articles:

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

http://smart-lab.ru/blog/301335.php (Часть 4)

Applied DNA Sciences Inc. (APDN)

Short Sell 8.10$ + 9.39$ (8.75$ average price)

Buy cover 5.39$ + 4.00$ (4.70$ average price)

Прибыль: 54%

Продолжительность сделки: 15 дней

Соотношение риск/прибыль: 1/3.5

Сопровождение сделки.

Компания Applied DNA Sciences Inc. осуществляет свою деятельность в секторе программных продуктов и основные усилия направляет на внедрение технологии защиты товаров с помощью своей запатентованной технологии DNA T-маркеров, что гипотетически дает возможность отслеживать на электронном уровне происхождение товаров их перемещение и т.д., что позиционируется как сервис безопасности для отдельных видов продукции, а также защита некоторых авторских прав и бренда от мошенничества, незаконных, поддельных копий или манипуляций с некоторыми видами товаров. Основные отрасли применения маркеров – военная, текстильная, швейная, автомобильная, полиграфическая промышленность, а также упаковка.

( Читать дальше )

Спекуляции Pump&Dump. Часть 4

- 07 января 2016, 17:50

- |

Часть 4.

Предидущие 3 поста на эту тему можно почитать здесь:

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

Energy Focus Inc. (EFOI)

Short Sell 24.69$ covered (buy) 12.37$

Profit 50%

Stock in play 15 days.

Сопровождение сделки.

Компания Energy Focus Inc. позиционирует себя как производитель продавец и интегратор осветительных LED (светильников-ламп) собственной разработки и работает как в сегменте гражданского рынка, так и государственного сектора минобороны США. Основной упор делает на замену старых люминесцентных ламп на энергоэффективные LED под торговой маркой Luminaries. Прибыль только последних двух кварталов позволили компании перекрыть текущие операционные издержки и выйти в минимальную прибыль. При этом показатель P/E зашкаливал за 145! а также растет дефицит свободно торгующихся акций (Shares Float) большой собственник(и) агрессивно увеличивает долю владения компании. Как следствие – котировки взлетают на 260%! за два месяца. Такая ситуация характерна при наличии конфликта интересов со стороны крупного собственника и императивного подхода к управлению компанией советом директоров (управляющих). После того как будут «обоюдно» урегулированы споры претендентов за право контроля компанией, расплата за такую войну почти всегда ложится на мелких частных инвесторов.

( Читать дальше )

Более 1000% годовых* Рекомендации по биржевой торговле от Андрея Черных от 06.01.2016

- 07 января 2016, 11:24

- |

Мои предыдущие рекомендации

smart-lab.ru/blog/301006.php

Мои рекомендации от 06.01.2016:

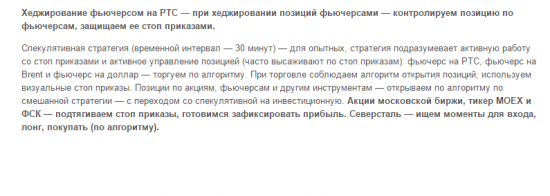

Спекулятивная стратегия (временной интервал — 30 минут) — для опытных, стратегия подразумевает активную работу со стоп приказами и активное управление позицией (часто высаживают по стоп приказам): фьючерс на РТС, фьючерс на Brent и фьючерс на доллар — торгуем по алгоритму. При торговле соблюдаем алгоритм открытия позиций, используем визуальные стоп приказы. Позиции по акциям, фьючерсам и другим инструментам — открываем по алгоритму по смешанной стратегии — с переходом со спекулятивной на инвестиционную. Акции московской биржи, тикер MOEX и ФСК — подтягиваем стоп приказы, готовимся зафиксировать прибыль.

Северсталь — ищем моменты для входа, лонг, покупать (по алгоритму).

Как выглядели рекомендации:

Успешного тренда!

Этот веселый рынок и как на нем заработать

- 07 января 2016, 11:08

- |

1. Продавать фьючерс (или CFD) на Глобексе на открытии либо вечером перед закрытием Америки

2. Продавать акции, ETF, перед закрытием америнской сессии после выкупа ППТ, в районе 3-55 РМ.

3. Покупать путы в 3-55 РМ, либо продавать кредитные спреды.

4. Закрывать все эти транзакции на следующий день на открытии америки.

Гепы вниз не продолжаются поэтому вижу смысл работать от обратного.

Джордж Сорос: Кризис на финансовых рынках аналогичен кризису 2008г.

- 07 января 2016, 09:56

- |

Китай болезненно пытается изменить модель экономического развития и девальвация юаня переносит внутренние проблемы страны в остальной мир.

К среде потери мировых фондовых рынков с начала года превысили 2,5 трлн долл и ситуация продолжает ухудшаться.

Индекс CBOE VIX вырос на 13%, японский Nikkei Stock Average Volatility Index вырос на 43% в 2016г.

Растут риски очередных flash crash. Ликвидность рынков существенно снизилась. Возможны попытки административного воздействия на финансовые рынки, аналогичные китайским. Если падение будет продолжаться, можем увидеть новые «стимулирующие» действия центральных банков. (Хотя в значительной степени именно центральные банки и виноваты в текущих перекосах на рынках).

Итог портфеля "Вавилон Рус" в 2015 году: +29,2%.И его состав на 2016 год

- 06 января 2016, 22:19

- |

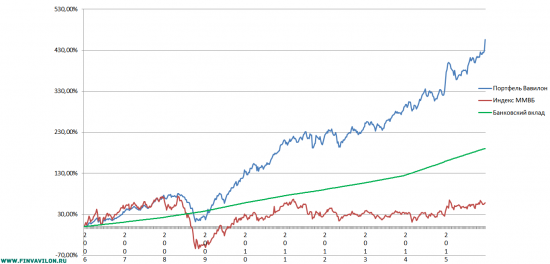

Занимаемся портфельным инвестированием с 2006 года. Решили с этого года начать публиковать состав нашего портфеля. Даже придумали ему название “Вавилон Рус”, параллельно развиваем идею Финансового Клуба у нас в городе.

Для начала опубликуем 10-летнюю историю доходности “Вавилон Рус”:

2006 год: +36,22%

2007 год: +25,67%

2008 год: -26,67%

2009 год: +78,71%

2010 год: +37,6%

2011 год: -0,37%

2012 год: +10,99%

2013 год: +14,76%

2014 год: +9,87%

За основу нашего инвестирования взят принцип asset allocation. Инвестиции на ММВБ в три класса активов:

Акции: доля от 40% до 60%;

Облигации: доля от 15% до 35%;

Золото: доля от 15% до 35%.

В конце каждого года продаются акции, которые по нашим оценкам пора продать, портфель ребалансируется в соответствие с новым соотношением активов. В начале года докупаются акции, которые по нашим оценкам могут быть перспективны в этом году.

( Читать дальше )

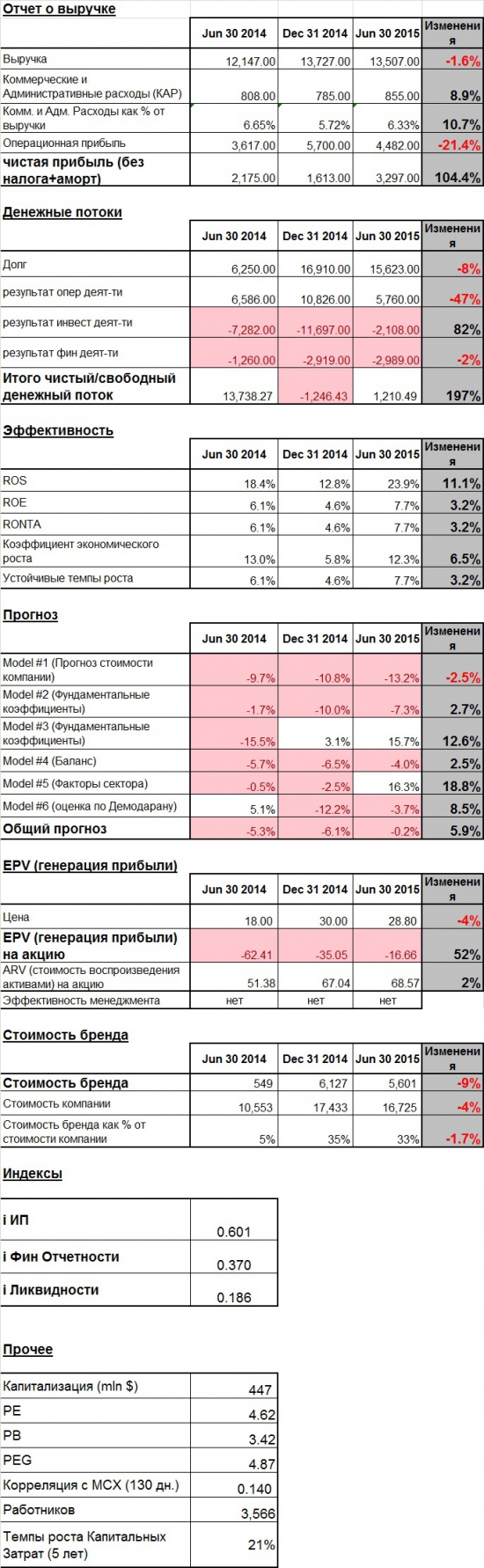

Текущее состояние JNOS (Славнефть-ЯНОС)

- 06 января 2016, 17:44

- |

РЕЗЮМЕ: «на любителя», инвест на перспективу

ЭФФЕКТИВНОСТЬ — положительно

ПРОГНОЗ — нейтрально (с положительной динамикой)

EPV (генерация прибыли) – нейтрально (с положительной динамикой). ARV = 68 р.

СТОИМОСТЬ БРЕНДА — нейтрально

ИНДЕКСЫ – чуть лучше рынка

(валюта баланса — млн. руб.)

Данные без накопления, относятся только к периоду оценки.

( Читать дальше )

Citi понизил рейтинг американских акций до "хуже рынка"

- 06 января 2016, 16:52

- |

Рейтинг «Overweight» («лучше рынка»), по мнению аналитиков Citi, заслуживают фондовые рынки Японии и Европы за исключением Великобритании.

Нейтрального взгляда Citi придерживается относительно мировых развивающихся рынков.

«Underweight» (хуже рынка) — США, Великобритания и Австралия.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал