акционеры

🧰 Непростые акционеры Эталона

- 18 июля 2021, 17:14

- |

Группа «Эталон» — крупный российский девелопер, занимающийся строительством жилья комфорт-, бизнес- и премиум-класса в Москве, Московской области и Санкт-Петербурге.

📌 Структура акционерного капитала (всего 383 445 362 шт. акций, уже после SPO):

•29,8% — АФК «Система» (до SPO было 25,6%). Известно, что Система остается крупнейшим акционером Эталона и возлагает на компанию большие надежды. Кроме того, Система активно использует Эталон для синергии с другими активами (поговорим об этом позже).

Как видите, Система вложилась в SPO, да еще через редкий своп (https://www.kommersant.ru/doc/4804746). С учетом того, что у последней лучшая команда аналитиков на нашем рынке, можно расценивать данный шаг как плюс в пользу Эталона.

• 16,7% — Альфа-Банк, который до SPO не владел ни одной акцией. Интересный момент в том, что, по условиям SPO, преимущественное право покупки вторично размещаемых бумаг было у действующих акционеров Эталона.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

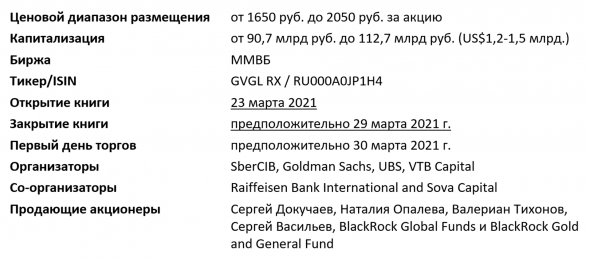

IPO компании GV Gold (ПАО Высочайший)

- 25 марта 2021, 12:08

- |

Во вторник 23 марта открылась книга на IPO компании GV Gold (ПАО Высочайший). Размещается до 37% акций.

( Читать дальше )

ВТБ и Сбербанк. итоги Пятилетки. не пора ли ВТБ сменить руководство ?

- 28 октября 2020, 13:21

- |

Сбербанк с 80р. в 2016г. вырос практически в 3 раза до 205р. + выплаченные за это время дивиденды (котировки Сбера достигали 280р.) за что акционеры благодарны Г. Грефу и руководству Сбербанка, которые грамотно выстроили поддержку акционерного капитала...

Со Сбером все более менее понятно — цена акций отражает Собственный капитал Сбера 1 к 1 ...

А вот у акционеров ВТб дела обстоят не так радужно как у акционеров Сбера.

Если мы посмотрим на график биржевых торгов Банка ВТБ, то увидим прямую противоположность стоимости Сберу...

акции ВТБ с 2016г. провалились в стоимости в 2,2раза!

в начале 2016г. они стоили 7,7к. — в конце 2020 = 3,27к.!

( Читать дальше )

TikTok и госрегулирование США.

- 18 сентября 2020, 16:15

- |

Социальная сеть «Доуинь» была запущена китайской компанией «ByteDance» в сентябре 2016 года.

Позднее, была выпущена копия этого приложения для международного рынка под названием «TikTok». Это позволило компании глобально развиваться, не нарушая законы.

9 ноября 2017 года «ByteDance» приобрела социальную сеть musical.ly и 2 августа 2018 года объединила её с «TikTok».

Развиваешься, вкладываешься, растёшь, капитализируешься, а потом бац и в добровольно-принудительном порядке тебе американский регулятор на свободном и демократичном американском рынке заявляет, что правила игры для тебя изменились, ибо твой стартап не американского происхождения, а китайского, а это значит, что теперь в твоём бизнесе будут присутствовать следующие акционеры, а входной билет для них в твой бизнес будет стоить не по рыночной цене, а как для определенных социальных слоёв населения, с дисконтом и скидкой…

Штрафы за «ошибочную» продажу акций руководителями и акционерами...

- 07 сентября 2020, 19:59

- |

С конца августа, ряд американских компаний, уже начали приносить свои извинения за «ошибочные» продажи акций своими руководителями и топ-менеджментом, а некоторые, даже пошли еще дальше и заявили, что таких директоров теперь оштрафуют, после подобной «трейдинговой ошибки»...

Некоторые компании заявили, что подобные сделки с бумагами со стороны руководства компаний и топ-менеджемента, уже привели к появлению слухов, что инсайдеры могут таким образом проверять рынок перед тем, как устроить распродажу своих акций, ибо продажи акций ведущими акционерами компаний, очень часто воспринимаются как негативный сигнал того, что руководство теряет уверенность в будущем своих компаний, а такой сигнал, в свою очередь, может привести к падению акций компаний...

Ну какие же могут быть ошибочные продажи? Акционеры, руководители и топ-менеджмент компаний продают бумаги своих компаний на открытом рынке и сделки проводятся намеренно, с целью извлечения прибыли. А все разговоры и отмазы о том, что таким вот образом, руководители и топ-менеджмент компаний хотели просто проверить, возможно ли продать эти бумаги на открытом рынке, так это все разговоры в пользу бедных и несчастных...

Инсайд и выход в кэш — это и есть инсайд и выход в кэш! А то начинают попытки заводить рака за камень, дескать проверить руководители и топ-менеджеры хотели, дадут ли денег на рынке за бумаги компаний… Дети маленькие что ли в песочнице?

То что продано, уже продано, деньги получены, рынок поменялся, как и стоимость бумаг после этого...

Постоянно включенный печатный станок – как главный стимул.

- 02 сентября 2020, 17:16

- |

Такой ажиотаж с выпуском облигаций, компании объясняют тем, что им необходимы дополнительные средства, чтобы пережить последствия пандемии коронавируса, хотя и не скрывают, что такое стало возможно обещаниям и поддержке ФРС США.

Как тут не вспомнишь сказанное в конце апреля 2020 года уважаемым Уорреном Баффеттом: «… Все, кто в конце марта и начале апреля 2020 выпустил облигации и ценные бумаги, в том числе и с высоким рейтингом, должны отправить благодарственное письмо в ФРС, т.к. набрав еще больше заемных средств, они уже вряд ли смогут их вернуть...»

Да и крупнейшая BlackRock, Inc., управляющая активами бочее чем на $7 трлн по этому поводу тоже проехалась: «… Многие крупные корпорации в США брали и берут денег больше, чем им нужно для их операционной деятельности, стремясь угодить своим акционерам и зачастую, возвращая эти деньги своим акционерам обратным выкупом бумаг и в виде дивидендов… Лишь немногие из этих крупных американских корпораций способны устоять перед легкими кредитами — доходы испаряются, а огромные долги остаются... В каком-то смысле, действия регуляторов в нынешних реалиях, раздающих щедрые и дешевые кредиты и скупающие облигации, равноценны попыткам излечить наркозависимого путем увеличения ему дозировки...»

( Читать дальше )

Дивиденды 2020 в свете будущего налога в 15%

- 29 марта 2020, 23:16

- |

Соответственно более 50% денег в виде дивидендов уходит зарубеж — очень жирный кусок.

Так вот хочу ввозвать сообщество к обсуждению вопроса, может ли 2020год, несмотря на на весь происходящий треш, стать годом с рекордными дивидендами по многим компаниям… наверняка ведь мажоры- владельцы захотят по максимуму окешеться, перед 21м годом, когда налог вступит в законную силу.

Кто какие компании прикупил бы под такую идею (гипотетически, без оглядки, что в этом году могут фондовый рынок укатать в дно!)

Новым гендиректором ЗАО «Ламбумиз» стал его акционер

- 17 января 2020, 13:31

- |

Переизбрание провело собрание акционеров в январе. Количество голосов за кандидатуру Александра Абалакова составило 100%. Полномочия нового генерального директора продлятся 5 лет.

Александр Абалаков имеет более чем 20-летний опыт управления компаниями различной отраслевой направленности. В 1989 г. выступил соорганизатором и главой кооператива, который стал родоначальником группы компаний F1, обеспечивающей Новосибирску более 1000 рабочих мест. Был избран депутатом Новосибирского областного Совета депутатов. До 2010 года работал в составе комитета по строительству и вопросам ЖКХ, автор законотворческих инициатив. В течение 5 лет был депутатом Госдумы РФ. Является председателем совета директоров в ГК F1, занимается активной общественной деятельностью.

До 15 января пост генерального директора занимал Сергей Макаров. В пресс-службе завода сообщили, что он продолжит свою деятельность на предприятии, сосредоточив внимание на вопросах управления финансами и внедрения новых технологий.

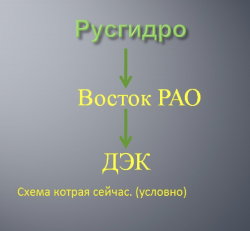

Политические игры Русгидро

- 15 января 2020, 10:35

- |

Свежие новости от Коммерсанта — некто в правительстве предлагает превратить Русгидро из материнской компании для дальневосточных активов в дочку!

https://www.kommersant.ru/doc/4219682

Лихой финт ушами от которого акции растут сразу на почти на 10% только на предложениях! (и скорее всего на этом же росли до этого) В чем суть и почему так обрадовался рынок?

Смысл в том, что ядро компании Русгидро это высокомаржинальные и эффективные каскады ГЭС, которые приносят много стабильной и прогнозируемой прибыли. Но, поскольку компания государственная, на нее навесили большую социальную нагрузку в виде убыточных дальневосточных активов с огромными долгами. В итоге эти активы съедают прибыль эффективного ядра, а акционеры получают стагнирующую\падающую прибыль и снижение котировок.(плюс снижение котировок увеличивает сумму, которую придется заплатить ВТБ по форвардному контракту.

( Читать дальше )

Ищем алмазы в 3-м эшелоне

- 10 января 2020, 14:02

- |

Эти и другие полезные материалы у нас в Telegram

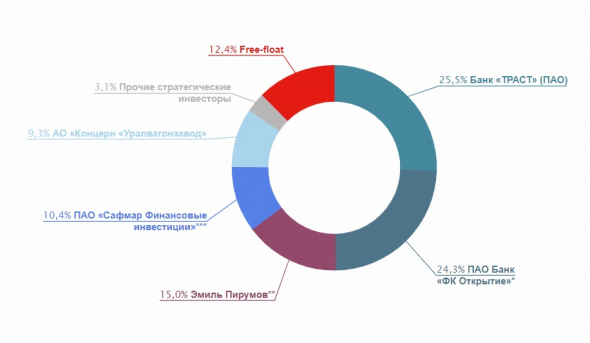

В случае с ОВК на проблемы экономики страны накладывается перепроизводство конкретно в секторе вагонов (как всегда планы роста рынка оказались немножко слишком оптимистичными), высочайшая кредитная нагрузка, мутные схемы БОМПа, мутные схемы РЖД и конкретно компании 1520. Этот адский коктейль коррупции, откатов и некомпетентности и породил фантастическое чудо под названием ОВК. Просто представьте, что данная, в основном убыточная, компания когда-то входила в базу расчета индекса Мосбиржи! Масштаб махинаций и манипуляций поражает.

Но пузырь БОМПа жизнерадостно лопнул и был оплачен деньгами граждан страны, которой все завидуют. У компании несколько раз сменились собственники и в процессе многочисленных судебных процессов все пришло к тому, что основным акционером стало государство: самые большие пакеты в руках государственного Открытия и санируемого государством Траста. Кстати фантастический задерг котировок на бирже в начале 2019 года скорее всего как раз связан с многочисленными сменами собственников и прочими не рыночными действиями (но ЦБ на такое обычно не обращает внимания, тем более манипуляции проводились для дочернего Открытия) После него акции стабильно и уверенно сползают в течение всего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал