алгоритмическая торговля

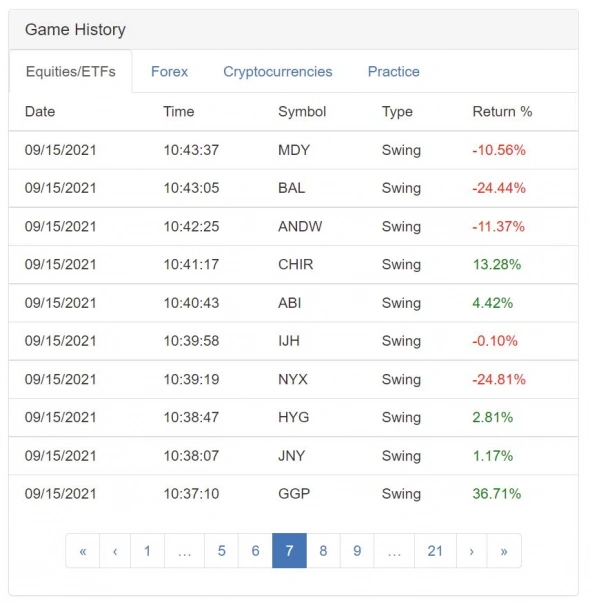

ChartGame - неудачная попытка, 44 место ($2.9 млрд.)

- 15 сентября 2021, 17:41

- |

10 место ($67.28 млрд.)

31 место ($5.12 млрд.)

Решил потестить новую гипотезу на втором аккаунте и предположил, что на графике могут присутствовать уровни, на которых можно повышать риск и это улучшит результат. Появились мощные трейды по +50-200%, но вместе с ними пришли большие просадки, которые долго закрывались:

После добавления этих чётких уровней стало заметно больше стоп-лоссов:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Читайте классиков (... и учите матчасть!)

- 14 сентября 2021, 20:06

- |

Попалась мне в мохнатые лапы последняя книжка Виктора нашего Олеговича. Что имею сказать?

Отжигает Виктор Олегович так, что в некоторых местах просто утирал пот.

Несколько цитат непосредственно по теме.

Раз:

Теоретически – чисто теоретически – можно было подняться на бирже. Но на практике это было нереально. Биржу держали из банок, и для нормальной алгоритмической торговли, которой занимался папа, надо было прописаться в ведре и правильно прокачать мозг.

Гомик мог, конечно, открыть аккаунт, получить сто сорок разрешений и справок, вложиться своими медяками и что‑то выиграть, наугад ткнув в список фишек… Но чудеса здесь случались значительно реже, чем в казино. И следили за этим куда строже.

Два:

– По нашим сведениям, Шредингер потерял последние средства в результате неудачных операций на бирже, где его консультантами и брокерами были истцы. <…>

– Вы пытаетесь испортить нам медовый месяц, – сказал Мельхиор бархатным голосом, – поскольку потеряли последние средства на баночной бирже, и считаете, что по нашей вине. Это неверно – решения принимали вы, мы только консультировали и предупреждали о рисках.

( Читать дальше )

Алгоитоги августа

- 05 сентября 2021, 21:56

- |

С запозданием подвожу итоги августа.

По РИ оба робота отторговали в минус

Основной робот — минус 2600 пп. Уйдя в минус на пиле в начале месяца, робот так и не смог выйти из просадки...

Второй робот — минус 700пп.

По никелю вышел небольшой плюсик в 150пп.

( Читать дальше )

Мои итоги августа

- 01 сентября 2021, 10:00

- |

Начнем с традиционной таблицы

Когда я думал над комментариями в первой половине третьей декады августа, то планировал их начать с фразы: главным неудачником августа стал RI-тренд. Собственно так оно и было: он получил две большие «пробоины» 6 и 9 августа и «героически» отбил около 70% того убытка, что позволило прибыли RI-контртренд перекрыть текущие убытки RI-тренд. Все резко изменилось после речи Пауэлла в Джексон Холле 27-го. Лонги в RI-тренд, открытые в течение некоторого времени после нее в этот же день, дали прибыль практически равную убыткам 6 и 9-го и, соответственно, вывели RI-тренд в хороший плюс, даже чуть больше августовского плюса в RI-контртренд. Зато Si получил большую «пробоину» и из небольшого плюса ушел в минус и по летней традиции этого года стал единственным неудачником августа.

В результате в августе счет сделал несколько раз новые исторические максимумы и закончил август на историческом максимуме, что, как я уже писал в июльском обзоре, не характерно для августа в моей торговле. И вообще три летних месяца в плюс я последний раз имел в 2017-м году ( с 2002-го по 2016-й такое было только еще один раз в 2003-м, а до июля 2002-го у меня просто нет помесячной статистики счета).

( Читать дальше )

Написал рисечер (майнер) паттернов.

- 29 августа 2021, 15:12

- |

Надо вносить разнообразие с рабочий процесс. Однотипные кучно лежащие задачи утомляют, творческая энергия уходит на нули, нужно вносить разнообразие, миксовать задачи по типам. Чтобы локально разжечь творческое пламя нужно было на время отложить очень нужное, полезное и нудное и замутить что-то творческое безумное с непрозрачными перспективами и отдачей. Подвернулась мысль запилить генератор паттернов, он же майнер паттернов, он же рисёчер паттернов. На коленке на питоне написал. Много брутального перебора, мало векторизации, работает очень неспешно, особенно если настройки включить не лишь бы что, а нормальные.

В общем молотить числа эта штука может бесконечно, даже если не уходить на младшие таймфреймы где данных на порядки больше. Оно и хорошо – запускаешь эту штуковину в работу и есть ощущение, что теперь вас двое дата-майнит – ты свои стратегии, а бездушная машина (по совместительству твой новый компаньон) – паттерны. Психологические интересное нововведение, теперь не стыдно перед собой за какие-то небольшие простои и отдыхать можно смело, ведь неутомимая машина шуршит единицами в поисках грааля.

( Читать дальше )

Как вы делаете десятки и сотни систем?

- 26 августа 2021, 11:04

- |

Иногда читаю: «Сделал десять систем на Si» или «Сделал 100 систем для разных инструментов».

Это что, так просто — наделать 100 зарабатывающих систем?

Я за все годы только 1 устраивающую систему сделал: идея + набор зарабатывающих параметров.

Может быть мы под системами подразумеваем совсем разные вещи?

То есть те, кто говорят, что сделали 50 систем — может сделали тоже 1 систему и 50 наборов параметров или применили, в каждом случае, 50 разных индикаторов?

Тогда, получается, что это 50 настроек, а не 50 систем.

Кто может это разъяснить?

Кто-то юзает Wealth-Lab 7? - Давайте дружить.

- 20 августа 2021, 18:23

- |

Народ-то есть, но все англоговорящие, а главное Россию не торгующие).

В общем если вы такие есть — пишите, заобщаемся). Или если чувствуете готовность попробовать или перейти на — тоже пишите. Есть желание почистить баги в коннекторах — тоже добро пожаловать).

А в целом потенциал у платформы хороший, API открытые, руководитель команды с интересными идеями, отзывчиво в целом на обратную связь реагируют. Я вот, например, не нашел у них подходящий для себя оптимизатор, через их API свое расширение сделал.

Можно ли отбирать тикеры для конкретной стратегии на основе результатов данной стратегии на данном тикере в прошлом?

- 14 августа 2021, 13:30

- |

Можно. Только осторожно).

Конец статьи.

Ну ладно, не конец.

Обозначу контекст, чтоб сразу удобно было выключить, если чувствуешь, что не подходит: алго, бэктест стратегии сразу на большом кол-ве инструментов – т.е. скорее всего речь про акции чаще всего, а в данном посте – именно про акции.

Я называю это инерцией тикеров, другие это, может, никак не называют. Идея в чем: если стратегия норм, то она будет перформить на всем датасете нормально. Но конечно же для одних инструментов стратегия будет подходить больше, для других меньше. Для меня абсолютно норм тема торговать стратегию на всем дата-сете сплошняком. Но можно ли это улучшить. Можно ли тупо взять успешные в этой стратегии акции в прошлом и только их торговать. Тут, если прислушаться, можно услышать со всех сторон встревоженный шёпот: переподгонка… переподгонка… А посмотрим-ка. Как оказалось, зависит от стратегии. Где-то можно, где-то нельзя.

Для оценки я сделал следующее:

( Читать дальше )

Кнопка "БАБЛО": результаты управления за июль 2021 - минус $3366 (~16% от $20 000)

- 02 августа 2021, 19:56

- |

Существует ли общепринятый метод оценки качества сделок?

- 01 августа 2021, 18:34

- |

Уважаемое сообщество, а давайте обсудим один частный вопрос, который возник у меня на этапе разработки торговой системы.

Суть вопроса в самом общем виде такая: вот есть поток сделок, прибыльных, убыточных и не очень, все они различаются по ряду параметров: время удержания позиции, итоговый результат (профит/лосс соответствующего размера), максимальная просадка и максимальный (но незафиксированный) профит и еще масса других. Очевидно же, что две сделки с одинаковым итоговым результатом могут совершенно по-разному выглядеть, если посмотреть на профиль эквити по счету для каждой из них. Для иллюстрации вот картинка, на которой показан профиль эквити для нескольких условных сделок с одинаковым итоговым результатом за время удержания позиции:

И возникает (по крайней мере, у меня) закономерный вопрос: а как, собственно можно оценить качество сделки? Какие можно использовать критерии, чтобы расположить их по рейтингу? Итоговый профит/лосс очевидно, смотрится примитивно и не позволяет судить о том, хорошая или не очень была открыта позиция.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал