алгоритмическая торговля

Анализ алгоритмизации паттерна "Голова и плечи" Часть 2

- 16 июня 2021, 19:45

- |

Вступление.

В прошлом посте (https://smart-lab.ru/blog/699651.php) рассказал о своем опыте алгоритмизации паттерна «Голова и плечи» (далее ГИП). Видео о том, как реализовать данный паттерн можете найти у меня на YouTube-канале: https://www.youtube.com/c/1605algo.

В комментариях к прошлому посту мне предложили несколько направлений развития данной темы, и начать я решил с того, что перевернул ГИП для открытия сделок в лонг. Данный пост является продолжением предыдущего, так что рекомендую с ним ознакомиться.

Выводы после тестирования.

В алгоритме на лонг получил такие же выводы, как и на шорт: паттерн ГИП работает. Но в лонге есть небольшое отличие, о котором расскажу позднее.

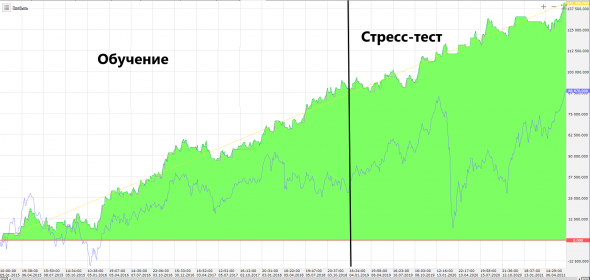

Тестировал по аналогичной с шортом схеме: собрал 4 алгоритма с разным управлением позицией без каких-либо фильтров или дополнительных условий. Ниже как обычно пример доходности «голого» скрипта с обычным стопом и тейком:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 11 )

Правильно ли я понимаю контртрендовую ТС?

- 06 июня 2021, 09:57

- |

Хочу свериться, правильное ли понимание контртрендовой торговли у меня сложилось.

Как я её вижу:

1. Выбираем таймфрейм, например 1 день.

2. Видим по нему тренд.

3. Утром каждого дня открываем сделки против этого тренда и ждём прибыли (а где тэйк?).

4. Если ко времени отрисовки следующей дневной свечи прибыли так и нет — кроемся по стопу.

5. На следующий день всё повторяем, просто перенося точку входа в начало следующей дневной свечи.

Это так делается? Или я что-то упускаю?

Задачка: белых в два раза больше, чем чёрных

- 03 июня 2021, 11:00

- |

Про акцию А известно, что в её графике цены белых баров примерно в два раза больше, чем чёрных.

Дает ли это знание возможность зарабатывать на торговле этой акцией?

Кнопка "БАБЛО": запуск портфельного управляющего, результаты за май 2021 + $4 ))))))

- 01 июня 2021, 18:54

- |

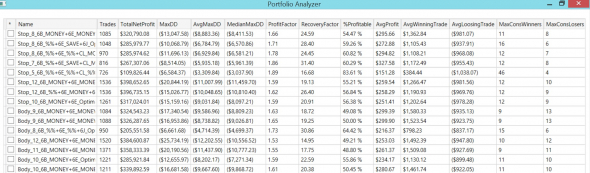

1. Итак, 1 мая 2021 года запустили первые счета на новой системе портфельных управляющих. В декабре 2020 года я думал мы запустим 4-8 сложных стратегий запакованных в одного робота. Но в процессе придумал другую схему и на апрель 2021 года у нас было 50 простых стратегий основанных на одном торговом паттерне. Из них мы сделали 15 портфельных управляющих (АЛГО) на 5-12 ФИ...

( Читать дальше )

Мои итоги мая

- 01 июня 2021, 11:55

- |

Начнем с традиционной таблицы

В годовом обзоре я приводил свою помесячную статистику, из которой следовало, что май для моей торговли месяц редких (5 из 13) больших плюсов и частых (8 из 13) маленьких минусов: средний результат +4.1%, второй результат после января (12 плюсовых месяцев из 14).

И в этом году май оправдал эту статистику, выдав хороший плюс и исторический максимум счета 18.05. В итоге я вышел из просадки, длившейся 5 месяцев и 1 день, в максимуме достигавшей -9.3%.

Бенефициарами мая были RI-тренд и 2G: GMKN (по традиции в этом году) и GAZP. Неудачниками мая были:

— RI-контртренд, по «традиции» сливший всю почти прибыль с начала года;

— Si, в котором торговался «только лонг без плечей», так как уровни шорта были гораздо ниже текущих значений;

— SBER, который включился в торговлю уменьшенным объемом из-за «фильтра малой пилы», но лучше б он этого не делал.

( Читать дальше )

Алго Капитал тоже пока в просадке не смотря на отличные результаты за прошлый год.

- 27 мая 2021, 23:30

- |

| Стратегия | NC3816($) | Энергия(руб.) | Сбалансированная(руб.) | Накопительная(руб.) |

|---|---|---|---|---|

| 12 месяцев | -3,53% | 1,12% | 12,04% | -2,25% |

| Месяц | 1,04% | -9,24% | -2,44% | -9,01% |

| С начала года | -17,47% | -25,10% | -5,25% | -24,44% |

| Средняя годовая доходность | 26,96% | 62,44% | 20,96% | 61,71% |

| Коэффициент Шарпа* | 0,76 | 1,45 | 1,21 | 1,43 |

| Коэффициент Шарпа (12 месяцев) | -0,10 | 0,04 | 1,41 |

| Результаты стратегий количественного инвестирования | |

Победим систему. Торговля из Wealth-Lab 7 через Quik живи!

- 22 мая 2021, 19:46

- |

Велс позволяет тестить торговые стратегии, но предусмотрены функциональные возможности и для торговли. Имеется API для реализации коннекторов к брокерскому ПО. Один из способов запилить коннеткор – сподвигнуть разработчиков это сделать. Они сделали виш-лист, куда можно закидывать задачи, ребята гибко смотрят на востребованность (по кол-ву лайков) и берут в работу самый востребованные запросы. Хотя вот прям недавно намекнули, что вообще-то за ними последнее слово здесь и могут и не взять в работу.

В общем есть в виш-листе задача запилить коннектор для Квика. Надо совсем немного лайков чтобы поднять задачу достаточно чтоб они её взяли в работу. Нужно зарегаться на форуме Wealth-lab 7 (ну или просто зайти если акк есть) и лайкнуть этот пост (который по совместительству запрос на разработку коннектора):

https://www.wealth-lab.com/Discussion/Request-a-broker-provider-for-Russian-market-QUIK-5473

Кому этот коннектор и сам велс могут быть интересны. Всем алго-трейдерам. И не очень алго – имеется возможность писать стратегии через конструктор – без кодинга, тестировать эти стратегии и потом вот торговать (если будет коннектор к Квику, то и Россию). По деньгам 300 или 400 баксов в год, что, кажется, дешевле выходит, чем TSLab.

Если интересна эта тема – лайкайте пост по ссылке. Если какие-то вопросы – пишите, я в теме.

Коннектор к Квику живи!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал