алгоритмическая торговля

когда-то я работал роботом

- 17 февраля 2019, 17:08

- |

- комментировать

- Комментарии ( 2 )

Формализация риска

- 17 февраля 2019, 15:44

- |

В обсуждениях на форуме часто приходится встречать высказывания про «высокий риск», «средний риск», «низкий риск».

При этом, если попросить автора конкретизировать эти характеристики в цифрах (относительно баланса счёта или в деньгах) или ещё как-то, то выясняется, что для разных типов участников рынка субъективное восприятие риска различается настолько существенно, что конструктивное обсуждение предмета между этими трейдерами, при помощи характеристик риска как «высокий», «средний», «низкий», крайне затруднено.

Облигационный инвестор называет большим риском потерю 3% капитала за полгода.

Торговец акциями, работающий «на свои», говорит как о высоком риске о просадке портфеля на 10% за квартал.

Трейдер, торгующий акциями и фьючерсами с плечом 7-10, даже 50% просадки за месяц оценивает как средний риск.

В связи с этим возникают вопросы:

1. Можно ли для каждого типа торговли более-менее чётко формализовать такие критерии как «высокий», «средний» и «низкий» риск?

2. Если да, то как?

Отчеты по сделкам за 25.01.19 (пятница - Итоги недели)

- 26 января 2019, 17:29

- |

Так как бумага не ушла на достаточное расстояние от точки входа в плюс, сделка была закрыта руками в самом конце торговой сессии.

Переносить такую позу через клиринг и уж тем более до понедельника весьма расковано.

Таким образом берем скромные +0,3% и радуемся, что не слились.

Всем отличного викенда!

( Читать дальше )

Отчеты по сделкам за 24.01.19 (второй день курим бамбук)

- 25 января 2019, 12:31

- |

( Читать дальше )

Что опаснее для алгоритмической торговой системы?

- 20 января 2019, 14:20

- |

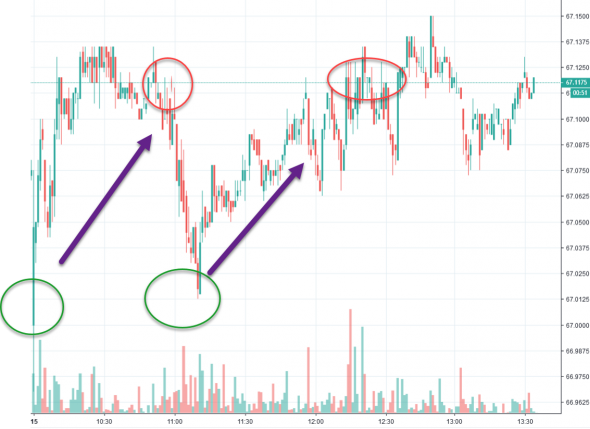

На нетрендовых участках (которые, как правило, выявляются уже после того, как они начались) приходится делать выбор между двумя тактиками:

1. Постоянное попадание в «пилу» (узкий боковик, при котором прибыль небольшая и утекает обратно раньше, чем происходит плановое взятие прибыли по сигналу).

2. Увеличение стопов и допустимых просадок (чтобы «встать над „пилой“, не реагируя на ценовые движения на этом участке).

Пробовал и то, и то. И так и не могу понять, что лучше, а что опаснее, в общем случае.

Результат моих инвестиций в 2018. И мои ожидания от 2019.

- 16 января 2019, 10:10

- |

В целом всё не так плохо. Прирост инвестиций составил 12.4% (MYPORT)

Часть портфеля состоящая из ценных бумаг, принесла только 1.3% (Мой основной портфель, состоящий из ценных бумаг, практически не отличается о МОДЕЛЬНОГО ПОРТФЕЛЯ, поэтому целесообразно продемонстрировать результаты МОДЕЛЬНОГО ПОРТФЕЛЯ (Model Portfolio, ModelPORT), так как данные по нему находятся в свободном доступе).

Но поскольку я не верю в рубль то давно страхую весь свой портфель через фьючерсные контракты на доллар, евро и золото. При этом страхую целиком! Как известно, страховка не бывает бесплатной, и в данном случае она равна ставке «внутренней доходности», используемых мной фьючерсных контрактов. Она составляет примерно 5% годовых на доллар, 7,5% на ЕВРО и примерно столько же на золото, если пересчитывать его в рубли. Распределение хеджа в 2018 было таково — 47% в доллар, 42% — евро, 11% — золото, что на выходе мне даёт примерно 6-6,3% за страховку в год на весь портфель. Такая страховка ощутима в относительно спокойные времена или при средних колебаниях, но совершенно не заметна, в такие года как — 2014. Моя же хедж позиция за это время выросла в 1,86 раза. С учётом, что она составляет только часть полного портфеля, вклад данной позиции в доходность портфеля составил 7,2% годовых (внимательный читатель увидит, что примерно на 14% выросла бы стоимость портфеля разложенного в соответствующие валюты и золото без учёта издержек, вот здесь как раз и видна разница: 7,2%+6,3%=13,5% или практически таргетируемые 14%) (

( Читать дальше )

Si: будни разработчика

- 15 января 2019, 13:44

- |

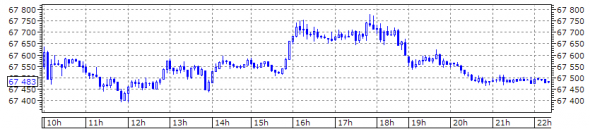

В принципе, и по сути, от робота, что работает на ри, алгоритм ничем не отличается за исключением более ровной кривой, к которой надо подобрать ключик. Вопрос — в параметрах.

Позиционно внутри дня выхватывает уровни по времени. Что не удается решить трендовой стратегии — так это низкую волатильность без направления. Ну как бы так достаточно, но бывают дни, когда диапазон небольшой. Для снижения рисков используется меньший размер торгового объема — что снижает общую доходность.

"Веселые картинки" или один день из "жизни" алготорговли

- 11 января 2019, 22:42

- |

RIH9 тренд (на утро в лонге 3 из 4, 1 с 03.01, 1 с 04.01, 1 с 10.01) и контртренд (на утро шорт 1 вход на вечерке). Тренд не торговался

Итого тренд без изменений, контртренд 1 лонг

SiH9 тренд (на утро лонг 1 из 1 с 09.01)

( Читать дальше )

Цели на 2019 год: Начало.

- 06 января 2019, 16:40

- |

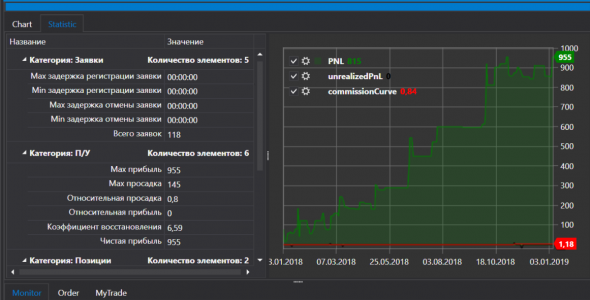

1. Отэксплуатировать на бэктесте подмеченную ранее на одной неликвидной бумажке закономерность. Done.

2. Запостить для галочки результата бэктеста с растущей эквити. Done.

3. Собрать под постом комментарии вида: «почем робот?», «а ты результаты реальной торговли этого алгоритма покажи», «ну и чё, небось инвесторов зазываешь?», «фи, у меня вагон таких и даже получше». В работе.

4. ...

...

Ладно, если что пост полушуточный. Но закономерность реальная. Интересный кстати челлендж замутить экзекьюшн для неликвидной бумаги, чтоб потом не писали: а чей это робот свечу нарисовал на 25% выше рынка?

Кстати, кто-то торгует алгоритмически слабо-ликвидные активы — ну там с дырявыми стаканами и т.д.? Там же роботы точно есть, может это, конечно, маркетмейкеры просто, но может ведь и нет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал