алгоритм

Торговый алгоритм (RI).

- 25 июня 2015, 17:00

- |

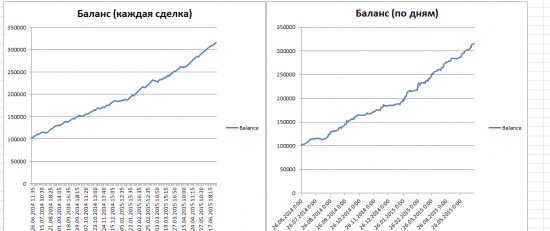

Таймфрейм м5, Профит-фактор чуть более 10. Всего сделок 276. Дата выборки — последний год. Серия выигрышей — 21. Серия проигрышей — 5. Относительная просадка 2,89%.

Не ради хвастовства, а ради поиска сами знаете чего…

- комментировать

- Комментарии ( 19 )

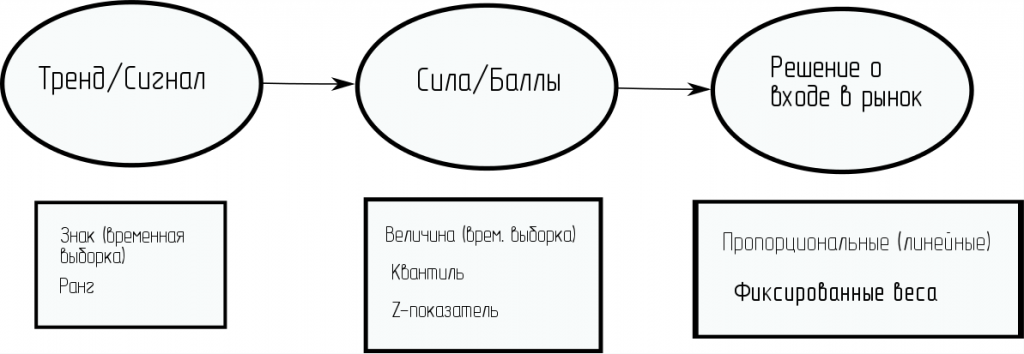

Импульсные стратегии

- 25 июня 2015, 13:54

- |

Определение и основные принципы построения импульсных стратегий изложены в блоге blog.johandp.com. Стратегии очень простые, но являются основой для многих сложных алгоритмов, их элементы используются и в моих роботах. Привожу здесь перевод статьи из блога в целях классификации различных видов стратегий.

Импульс это старейшая особенность, присущая финансовым рынкам. Также это простейшая и одновременно одна из самых запутанных для применения аномалий. Импульс представляет собой тенденцию, при которой активы, демонстрировавшие рост (или падение) в прошлом, продолжат это движение в будущем. Много исследований этой особенности проводилось в академической литературе и было выяснено, что она присутствует на всех рынках и на всей выборке имеющихся данных. И тем не менее, остается много вопросов в использовании импульса для алгоритмической торговли.

( Читать дальше )

Вечерние посиделки. Торговый алгоритм.

- 24 июня 2015, 23:05

- |

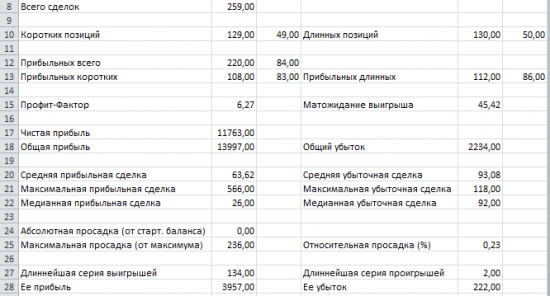

Прогон почти на всех валютных парах, кроме экзотики, которые предоставляются в БКС-форекс.

Если кто-то заинтересован в извлечении результатов из работы алгоритма — добро пожаловать в личку.

Programming and NYSE

- 24 июня 2015, 17:49

- |

Как работаю сейчас: В ТОСе формула, которая выдает сигнал. На основе его открываю график и делаю вывод. Перехожу в другую платформу и там делаю сделку. Очень часто сигнал ложный в виду ограничений на формулы ТОСа. (нельзя их делать сложными)

Хочется иметь возможность написать алгоритм полноценно. Мне НЕ нужна поддержка торговли. Просто исторические данные и реалтайм.

Подскажите на что обратить внимание?

Критерии:

Язык программирования — любой (внешний, внутренний. Лишь бы функциональный)

Цена: желательно 0 =) (Смотрел InteractiveBroker. Все зашибись, но 10к для депо это через чур)

Без задержек: реалтайм котировки.

Спасибо. Надеюсь подскажите

Ночные посиделки. Торговый алгоритм.

- 24 июня 2015, 00:52

- |

Пока только это:

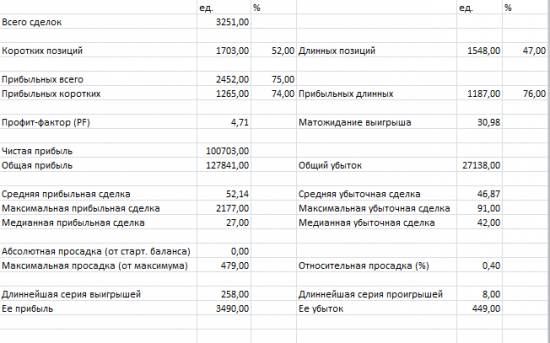

EURUSD+USDJPY (10 000 баров)

Из оптимизаций только фиксированный стоп на все сделки. Грааль?

ПС. Если есть люди, заинтересованные в извлечении результатов из работы алгоритма — добро пожаловать в личку.

Стратегия на основе асимметрии стат. распределения

- 23 июня 2015, 13:42

- |

Вариант стратегии, использующей ассиметрию статистического распределения доходности, рассмотрен в блоге blog.johnorford.com.

Напомню, приращение цены какого-либо актива равна разнице между его ценой в конце расчетного периода и ценой начала периода:

( Читать дальше )

Тема дня # 25. Попробовал я тут поизучать алгоритмы

- 18 июня 2015, 14:32

- |

Просто, пока это для меня — terra incognitta, хочу хоть какие-то знания получить.

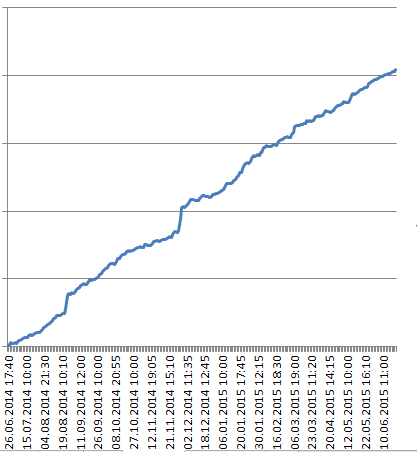

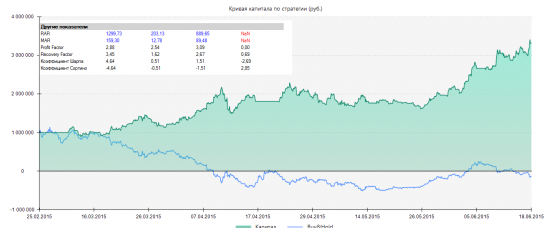

Алгоритм трендследящий. Период наблюдения 1000 баров.

Ниже на рисунке представлен график equity на исторических данных

Рисунок Кривая капитала по стратегии

что смущает во всей этой истории?

- срок жизни этого алгоритма?

- как понять, что алгоритм перестал работать? как просчитать возможный срок жизни любого алгоритма? даже перспективного

- почему этот алгоритм на исторических данных только по одному инструменту мне нравится, а по другим инструментам нет?

- почему убыточных сделок по количеству больше, а стратегия всё равно приносит прибыль?

- как найти инструмент с отрицательной корреляцией к моему отобранному инструменту, т.е. сделать пару, работающую в противофазе?

( Читать дальше )

Как быстро увеличить производительность алгоритма. Часть 2

- 18 июня 2015, 14:19

- |

Прошлая часть — см. в моем блоге.

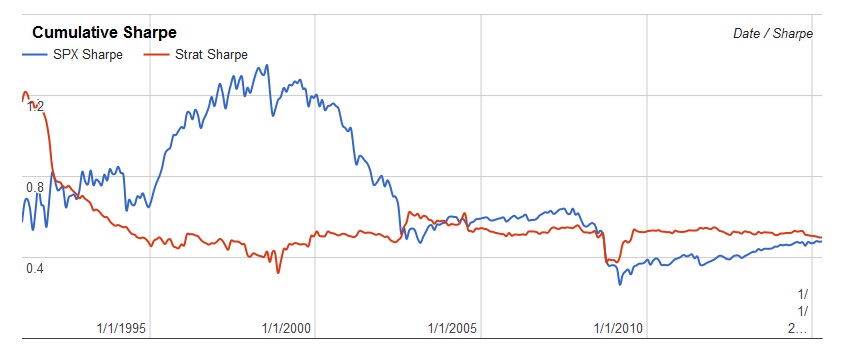

В этой части разберем технику улучшения производительности стратегии, использующую множество моделей.

Одним из наиболее мощных методов улучшения прибыльности вашей модели является объединение нескольких алгоритмов в так называемое «множество». Теория состоит в том, что комбинируя разные модели и их предсказания, мы получаем более робастные результаты. Тесты показывают, что даже объединение простых моделей может быть производительнее более сложной, но единственной стратегии.

Существует три основных техники объединения:

Смешивание:

Смешивание основано на создании моделей, прогоняемых на немного различных тренировочных наборах и усреднения их результатов для получения одного предсказания. Тренировочный набор переделывается путем повторения или удаления вхождений данных, в результате чего получается несколько разных наборов. Этот процесс работает хорошо для нестабильных алгоритмов (например, деревья решений) или, если присутствует определенная степень случайности в процессе создания моделей ( как, например, начальные веса в нейронных сетях). Получив усредненное предсказание для коллекции моделей с высоким значением подгонки, мы можем уменьшить результирующую подгонку без увеличения недооценки, что приведет к лучшим результатам.

( Читать дальше )

Исправления в "Алгоритмах маркетмейкера"

- 18 июня 2015, 13:48

- |

В цикле статей "Алгоритмы маркетмейкера" в пятой части был размещен мой код на C# для реализации стратегии оптимального управления ордерами. Пользователь сайта Eskalibur обнаружил в нем несколько ошибок, которые значительно влияли на результат, и доработал алгоритм до полного соответствия оригинальной статье. Его код я поместил в конце пятой части цикла статей (см. также комментарии к ней). Прошу всех, кто пробует применять эту стратегию, использовать именно этот листинг.

Хочу выразить благодарность за проделанную работы Eskaliburу и пользователю r0man, который также работает в направлении практического применения алгоритма. Думаю, у них все обязательно получится, и по результатам разместим отдельную статью на сайте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал