алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Внимание - все признаки мошенничества. Роботы на Луа.

- 27 июня 2020, 22:15

- |

Отзыв о работе Сергея Красного, или человека, выдающего себя за программиста.

Хотелось бы предупредить Вас о недобросовестности и возможной нечестности человека, выдающего себя за программиста – Сергея Красного. К данному лицу я обратился по отзывам в сети, наличию положительных отзывов на сайте разработчика, рекомендациям со Cмартлаба коллег, К рекомендателям у меня нет претензий, так как люди могут часто меняться. История следующая:

- Высылка Технического задания и обсуждение 10 мая.

- Заключение сделки и внесение предоплаты в размере 50% от общей суммы-14 мая.

- Сроки со стороны исполнителя были оговорены от 7 дней до 30 дней.

- Через неделю исполнитель перестал выходить на связь, любую информацию приходилось вытаскивать клещами.

- Начались обещания и задержки.

- Исполнитель начал предлагать показать работу робота по видео и просить сразу перевод оставшихся денежных средств по телефону, хотя при обсуждении сделки было строго оговорено---робот устанавливается, настраивается, тестируется 5-10 сделками в обе стороны на терминале заказчика, и производится оплата остальной части. Также для подстраховки разработчику с моей стороны было предложено выбрать для обсуждения любые варианты подстраховки от неплатежа второй части суммы.

- По истечении 30 дней исполнитель попросил отсрочку 7 дней. Он был предупрежден о возврате денежных средств по прошествии 7 дней.

( Читать дальше )

Как я нейросети в трейдинге применял

- 27 июня 2020, 08:24

- |

Разрабатываемая торговая система относится к непрерывным с фиксированным капиталом: в ней нет ни тейков, ни стопов, а есть лишь доля капитала, которая сейчас размещена в торгуемом инструменте (аллокация) и тройка предикторов. В тестах размер капитала постоянный, чтобы реинвестирование не искажало результат. Если доля равна 1, то взят лонг на весь капитал при торговле по номиналу, если доля -1, то шорт на весь капитал; для аллокации допустимы любые вещественные значения между -1 и 1.

Возьмём 15-минутный таймфрейм. Торговая система осуществляет сделки по ценам закрытия свечей. На каждой свече, за исключением самой последней свечи торговой сессии, с помощью нейросети вычисляется доля капитала под позицию, определяется, сколько контрактов должно быть в этой позиции, после чего покупается или продаётся такое число контрактов, чтобы текущая позиция превратилась в целевую.

( Читать дальше )

Почему весь алготрейдинг работает с сигналами, теханализом итп, а не со следованием одного за другим?

- 27 июня 2020, 03:04

- |

Балуюсь акциями где то 5 лет. Начинал с инвестиций, но страх потери депозита на сильных просадках (98г, доткомы,2008, 2014) заставил нанять «управляющего» на дейтрейдинг по тренду. Впринципе, с 2015, свои 15-25% годовых делается. Кто то скажет, можно было бы не рыпаться и просто вложить в сипи и делать больше, но уверен, многие понимают, что даже если сипи обогнал дейтрейдинг, это значит только то, что давно не было хорошей взбучки, после которой можно отрастать лет 6. Ну, или можно было в 2015 году поставить 100р на красное и радоваться тому, что в 2020 ставка сыграла. Это примерно из той же серии.

К чему я все это? К тому, что никому не хочется ловить черного лебедя, а хочется иметь некое подобие «стабильного бизнеса».

Мне давно не дает покоя идея, что можно на коротких промежутках 30 — 120 сек ловить движения одних инструментов за другими с вероятностью хотя бы 0.6. Для этого сейчас поставил задачу прогерам (у меня небольшая it компания, но сам я гребанный гуманитарий) собирать и привести к общему знаменателю данные по сотням компаний, с большой волатильностью, из разных отраслей, типо карнивал, спирит, маси итд плюс конечно же крипта.

( Читать дальше )

О том как хеджировать трендовый портфель

- 26 июня 2020, 16:42

- |

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

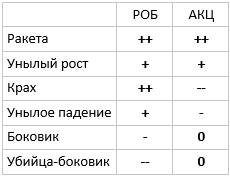

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

( Читать дальше )

Думаю написать топик о ТС на нейросети.

- 24 июня 2020, 19:12

- |

Думаю написать топик о ТС на нейросети.

Разумеется, готовую ТС вы не получите, а только шаблон для ваших разработок. Ну, уж тестовый Граль мы непременно сделаем. Из ничего.

Почему у ВТБ-брокер сегодня в Квике "обнулился" параметр "Мин/Макс возможная цена" по акциям в "Текущей таблице параметров"? Лично у меня на этот параметр завязана работа ботов...

- 22 июня 2020, 21:44

- |

Рынок нефти и его переменные

- 22 июня 2020, 10:46

- |

Новостной фон продолжает быть смешанным. На заседании JMMC в четверг принц Абдулазиз выразил уверенность в том, что действия OPEC+ помогли сбалансировать рынок нефти и уже заметно воодушевляющее восстановление спроса. По словам принца, следующие две недели будут очень показательными для оценки соблюдения сделки. Новостное агенство Bloomberg также пишет о том, что историческая сделка OPEC+ сделала возможным V образное восстановление цен на нефть из негативной территории в бычий рынок. Более того, трафик на дорогах США восстановился почти до 90% уровня перед пандемией.

Любопытно, что днём позже Bloomberg опубликовал статистику мировых запасов нефти. Цифры почти в 4 раза выше чем во время сланцевого бума в 2017 году, когда цены на нефть упали до 25$ за баррель. При этом Пекин снова ввел запреты для ограничения распространения повторной волны вируса. А скорость распространения вируса от человека к человеку в Германии на выходных

( Читать дальше )

Эффективность алгоритмической торговли в крипте

- 21 июня 2020, 21:02

- |

Как все помнят, Московская биржа, не отменила сделки трейдеров по фьючерсу на нефть, когда провела экпирацию по отрицательным ценам. Эта история довольно остро была воспринята Алексеем(https://smart-lab.ru/profile/Tyam/). Каждый день одно и тоже. Конкуренции нет. Биржа зажралась. Комиссии поднимают. Сушат ликвидность. Ядро написано в 1993 году. Обороты падают. Торговать нечего. Народ скамят. Это не рыночная история.

Наш алгоритмический портфель данная история не затронула (мы за несколько дней до экспирации текущего контракта переходим на новый), но для диверсификации нашей торговли было принято совместное решение проработать дополнительные направления где также эффективно можно было бы применять наши знания в области алготрейдинга.

В итоге, решили сформировать тестовый алгоритмический портфель для криптовалютных бирж.

Примерно три недели назад я приступил к формированию тестового портфеля.

Что из этого вышло рассмотрим в данной статье.

Вместо тысячи слов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал