алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Выпадение из мэйнстрима – шанс на успех.

- 26 апреля 2017, 13:31

- |

Занятно, озвученная в предыдущем моём посте мини-теория не нашла особого одобрения. Вообще ожидал, что большинство не согласится, но найдётся соглашающееся меньшинство (может они просто ещё не читали :))) ). Тут опять можно упомянуть соотношение Парето (ну крутое оно, много где работает, почему бы не упомянуть), тут даже важны не цифры – 20-80, 30-70, это поверхностное, но сама суть - меньшинство чего-то производит какие-то действия (влияет, формирует, зарабатывает) с большинством чего-то)). На рынке это соотношение работает в частности в виде: меньшая часть участников зарабатывает большую часть денег, меньшая часть участников имеет доступ к большему объёму информации и т.д. Считается, что на рынке толпа ошибается, толпа – большинство. Так что наверняка работает и закономерность: теория большинства ошибочна. Вот это то и даёт шанс на то, что то, что ты стоишь в оппозиции к общепринятой теории и даёт тебе шанс. Это как ниша, которая не сильно занята.

Я люблю мыслить вне общепринятых теорий, мне так нравится, свой путь, свои велосипеды, но иногда сложно отбиваться от мэйнстрим-оппонентов и аргументов. Вот, для самооправдания и самоподбадривания придумал вот такую вот оправдалочку)).

- комментировать

- Комментарии ( 21 )

Немного о токсичности

- 26 апреля 2017, 06:11

- |

Рабы "системы"

- 25 апреля 2017, 09:38

- |

Часто, особенно у алготрейдерв, встречается — «Следуй своей системе, будь ей религозно предан».

Для новичка, лет до 5 торговли, это логично. Все мы приходим на биржу обогатиться самым простым способом. На первом этапе мы торгуем как обезьяны. Потом мы допираем до того что «должна быть система». Потом мы учимся «контролировать свои эмоции», дисциплине. Мы мечтаем о роботе, который будет зарабатывать пока мы плещемся в водах Сиамского залива.

Я прошел через все это, и в водах плескался и наказывал себя марафонским бегом)

Ну и т.д.

Но однажды я увидел странную вещь — я стал "руками" торговать гораздо лучше чем алгоритмом. Это тяжелее физически но всегда прибыльнее. Дошло до того, что свою же алго-недисциплинированность я исправлял ручной торговлей, а потом снова «входил в систему»)

Потом до меня стало доходить что зарабатывать алгоритмом — это своего рода халява, и тысячи неофитов в этот момент сидят за расчетами систем, мечтая о том же. Получается конкуренция в алготорговле очень жесткая.

( Читать дальше )

Скрипты для TSLab

- 24 апреля 2017, 11:25

- |

Но скриптов почти нигде нет. Так, некоторые, и мало.

Может, подскажет кто залежи? А то под каждый чих новой мысли заказывать за бабло как то не хочется.

Комментарии не по теме, или «иш чо захотел» — лучше помолчите. Нет так нет.

Вычисление косинуса угла с помощью нейронной сети на R

- 23 апреля 2017, 20:48

- |

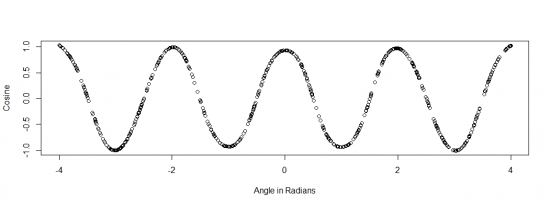

Я взял 100 равномерно распределенных случайных чисел в промежутке от -4 до 4 Pi и научил по этим данным нейронную сеть, состоящую из 10 скрытых нейронов вычислять косинус угла. Вот что в итоге получилось, когда я вычислил 600 значений между -4 и 4 Pi.

Не плохо, правда? Нейронная сеть не знает ничего о том, что такое косинус, она не знает, зачем он нужен, в чем его геометрический смысл, какое у него разложение Тейлора и тд. И тем не менее, она научилась его вычислять.

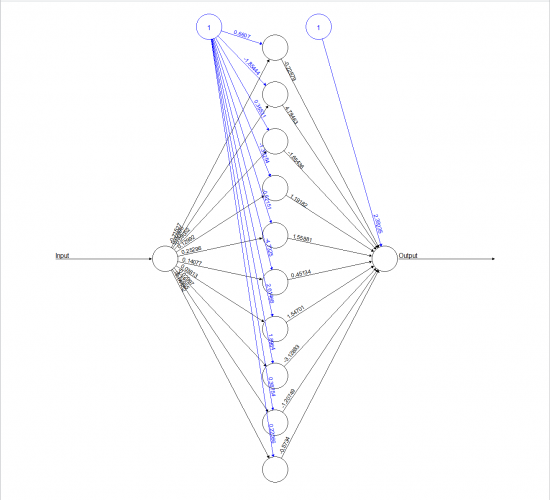

Выглядит сеть примерно так:

( Читать дальше )

Бектест трендовой торговой системы на R

- 23 апреля 2017, 14:59

- |

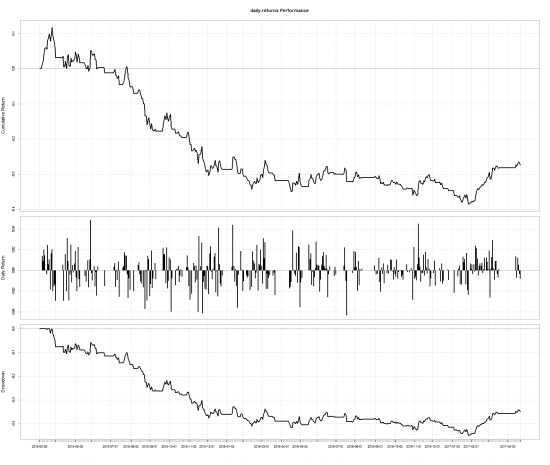

Протестируем эту стратегию на акциях Газпрома с 2015 по 2017 год с использованием R.

Результат: эквити, дневные доходности и просадка. Как видно, в результате такой торговли мы бы потеряли 35% счета.

( Читать дальше )

Я выбрал Wealth-Lab. Погнали.

- 21 апреля 2017, 12:33

- |

Поразмыслив над выбором платформы для алгоритмической торговли на ближайшее время — выбрал Wealth-Lab. Спасибо всем кто в комментариях к предыдущему посту или в личной переписке дал обратную связь, поделился инфой, дал совет. Я всю информацию учёл, но решение принял как всегда сам)).

Какое-то время назад в ломаной версии программы уже тестил стратегии, что-то работающее, хотя и не сильно граальное, находил. Реанимирую, + погнал делать новые исследования. Учитывая, что сейчас уже могу добавить нотку ООП в код — все пободрее будет, можно более сложные вещи кодить.

Немного, наверно, пролью свет на своё видение рынка и того, в каких краях буду датамайнить. Фундаментальный анализ — не моё по причине того, что в этом разделе анализа распределение усилий между этапом сбор, подготовка информации и этапом собственно обработки и анализа информации значительно смещено к этапу сбора и подготовки, а я это не люблю)). Хотя вот недавно почерпнул идею про то, что можно автоматизировать парсинг инфы из интернета, в фундаментальной инфе, уверен, можно найти много работающих закономерностей. Потом и туда буду копать. Но не на первых порах.

( Читать дальше )

Выступаю на мероприятии 27 апреля на тему HV

- 21 апреля 2017, 09:51

- |

27 апреля выступаю с презентацией у Алины Ананьевой на тему различных подходов к расчету HV.

Продолжаю тему, начатую ранее. Будет много новых данных: другие подходы и активы.

Другие выступающие: Александр Бутманов, Сергей Салтыков, Илья Гадаскин.

nok6.timepad.ru/event/479616/

Выбираю программу для алгоритмической торговли. Wealth-Lab, MultiCharts и их друзья.

- 19 апреля 2017, 14:50

- |

В общем, TSLab в прошлом, а ведь только недавно это было самое что ни на есть настоящее, я немного ветреный)). Не успев особо углубившись в платформу понял, что это не то, что кубики — это очень ограниченно, а от людей узнал, что на этапе торговли тоже хватает проблем в платформе. И я продолжил поиск. Совсем слегка расстроился, что купил платный курс по платформе, но целеустремленного человека так просто не сломить)), тем более опыт интересные и не бесполезный, интересные идеи и мысли почерпнул.

Собственно, что имеем, у меня пробел в технической части, я не технарь, не кодер, для меня синтегрироваться с торговой платформой, с Plaza-2 и т.д. пока нереализуемо. В то же время я устал метаться между платформами, между вариантами реализации торговой алгоритмической инфраструктуры, между разными костыльными решениями. В общем сейчас я определился со входящими параметрами, мне нужна мощная готовая платформа для аналитики, тестирования, оптимизации стратегий и прочего и чтобы… она же эти стратегии и торговала на реальном рынке, плюс мне надо чтобы кодинг внутри платформы был на C# — классный язык — немного его знаю, + когда проапгрейжу этот язык смогу писать уже свои вещи — свои платформы, свои тестеры и прочее.

( Читать дальше )

Парный трейдинг: 1 из 3 способов поиска пар на Python

- 18 апреля 2017, 21:45

- |

Первый из трех способов автоматического поиска пар на Python для торговли по стратегии «Парного трейдинга». Исходя из результатов предыдущей статьи, во всех примерах мы будем использовать только поиск коинтеграции.

Кратко о «Парном трейдинге»: в основе стратегии лежит предположение, что есть две акции, которые имеют глубокую экономическую связь друг с другом, и их цена движется в одном направлении с разной скоростью. Когда отстает акция А, мы ее покупаем и одновременно продаем в короткую акцию Б. И наоборот.

Используем дневные цены закрытия, отрегулированные на дивиденды и сплиты. Вы можете скачать бесплатную историю дневных цен с Quandl.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал