алроса

Технический анализ акций 16.03.2018. ИТОГИ НЕДЕЛИ

- 16 марта 2018, 22:56

- |

Подвожу очередные итоги торговой недели. Прошлые можете посмотреть по этой ссылке.

Впереди переизбрание Путина «выборы», поэтому всё внимание на то, как откроется понедельник. Я не ожидаю от рынка каких-то сюрпризов, и продолжаю придерживаться своего плана.

Техническая картина на конец недели складывается так:

Сбербанк

Отработался НР. Следить как будет себя вести цена в целевой зоне. Мониторить лонговые формации на младших фреймах, и отрабатывать их.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

По итогам 2017 года дивиденды Алроса сократятся в 1,7 раза

- 16 марта 2018, 20:32

- |

Это в 1,7 раза меньше, чем показатель чистой прибыли за 2016 год (133,471 млрд рублей). Выручка компании за 2017 год составила 275,4 млрд рублей, показатель EBITDA – 126,9 млрд рублей.

Снижение финансовых показателей по итогам 2017 года обусловлено укреплением курса рубля по отношению к доллару на 13%, а также снижением средней цены реализованных ювелирных алмазов на 9% в результате изменения ассортимента.ПАО Промсвязьбанк

При этом, более сильное падение показателя EBITDA связано с ростом издержек из-за укрепления рубля, а также прочих операционных расходов. Это оказало влияние и на падение прибыли компании. «АЛРОСА» выплачивает акционерам 50% от чистой прибыли по МСФО, по итогам 2017 года ее дивиденды сократятся в 1,7 раза до 39,3 млрд руб. Дивидендная доходность оценивается в 5,6%.

АЛРОСА - в 2018 году ожидает рост выручки от продаж алмазного сырья

- 16 марта 2018, 20:26

- |

В начале 2018 года наблюдается достаточно высокий спрос на алмазы. В январе и феврале компания продемонстрировала рост продаж в стоимостном выражении по сравнению с аналогичными периодами прошлого года. Рост выручки компании связан с увеличением объемов продаж в физическом выражении. Продажи в марте ожидаются не хуже.

Текущие тенденции в основном обусловлены ростом реализации ювелирных изделий с бриллиантами в рождественский сезон, особенно в США, а также последующих продаж в сезон Нового года в Китае.

Заместитель генерального директора компании по сбытовой политике Юрий Окоемов, в ходе телефонной конференции:( Читать дальше )

АЛРОСА - до конца года планирует продать компании Endiama 8,2% акций "Катоки"

- 16 марта 2018, 20:22

- |

Генеральный директор АЛРОСА Сергей Иванов, в ходе телефонной конференции:

«Мы приобрели 16,4% акций ангольской „Катоки“ у бразильской компании Oderbrecht. При этом в соответствии с изначальной договоренностью мы намерены реализовать, а государственная компания Endiama до конца года намерена приобрести 8,2% акций „Катоки“ из нашего пакета. Соответственно, этот пакет покупается пополам, при этом мы предоставляем компании Endiama платную рассрочку на привлекательных для „Алросы“ условиях»

Прайм

Выручка Алроса вырастет в 1 квартале более чем на 60%

- 16 марта 2018, 19:16

- |

Чистая прибыль совпала как с нашими ожиданиями, так и с консенсус-прогнозом, однако EBITDA превысила наши оценки на фоне динамики запасов. Поскольку в 4к17 компания внесла предоплату за долю в уставном капитале СП Катока раннее ожидаемого срока, чистый долг оказался выше нашего прогноза.

Тем не менее, долговая нагрузка в квартальном сопоставлении немного снизилась, составив 0,7x (показатель свободного денежного потока на собственный капитал (FCFE) в размере 11 млрд руб. оказался чуть ниже наших ожиданий из-за отсрочки дивидендных выплат от СП Катока до 1к18). Внесение предоплаты за долю в Катоке немного улучшает прогноз по FCFE на 2018 г., при этом уже в 1к18 доходность свободного денежного потока может составить 10% благодаря продаже газовых активов.

Сегодня состоится телеконференция, во время которой мы рассчитываем узнать подробности об увеличении доли в Катоке, получить комментарии о состоянии рынка алмазов (сохранится ли высокий уровень продаж в марте), а также услышать прогноз компании по ликвидности. Наша прогнозная цена на горизонте 12 месяцев (130 руб.) предполагает ожидаемую полную доходность на уровне 49%. Подтверждаем рекомендацию Покупать.

( Читать дальше )

Алроса – без внесения ясности в вопросы дивидендной политики потенциал роста её акций ограничен

- 16 марта 2018, 18:18

- |

Алроса вчера представила результаты за 4-й квартал и 2017 год. Прошлый год был очень плохим для компании, её EBITDA упала на 28%, а свободный денежный поток сократился на 34%. Основную роль сыграл крепкий рубль, некоторое ухудшение конъюнктуры алмазного рынка и авария на Мире. Финансовые показатели Алросы ухудшались ведь год. Однако цифры за 4-й квартал показывают, что дно, скорее всего, пройдено. Этот год обещает быть существенно лучше, особенно на уровне денежных потоков – в феврале компания продала газовые активы, получив 30.3 млрд. рублей. Также Алроса должна получить страховку по прошлогодней аварии. Денежные потоки будут поддержаны дивидендами со стороны Catoca (Алроса в 4-м квартале увеличила долю в этой ангольской алмазодобывающей компании до 41%, заплатив за 8.2% её акций $70 млн.).

Вроде бы всё очень неплохо. Но есть ключевой момент в определении перспектив её акций – дивидендная политика! У нас практически нет примеров госкомпаний, которые бы щедро делились дивидендами со своими акционерами и мыслили бы в терминах создания акционерной стоимости. Более того, если у кого-то и получается генерировать хороший операционный денежный поток, распределяться он, зачастую, начинает очень творчески.

Алроса – это та компания, которая потенциально является мощнейшей кэш-машиной. Даже в прошлом, крайне неблагоприятном для компании году, её EBITDA margin составила 46.1%, а годом ранее превышала 55%. У компании нет острой необходимости в масштабных инвестиционных проектах, и при этом очень умеренный чистый долг (NetDebt/Ebitda – 0.68 на конец года). Руководство компании заявляет, что пока не намерено менять дивидендную политику, и будет ориентироваться на выплату 50% прибыли по МСФО. Для кэш-генераторов это неправильный подход, инвесторы хотят видеть привязку дивидендов к денежному потоку.

Я думаю, что если Алроса не внесёт ясность в дивидендную политику, то потенциал роста её акций будет ограничен.

Основные финансовые показатели: t.me/russianmacro/1355

Денежные потоки и мультипликаторы: t.me/russianmacro/1356

Чистый долг и дивиденды: t.me/russianmacro/1357

Комментарии к отчётности Алросы за предыдущий квартал: t.me/russianmacro/405

АЛРОСА - набсовет рассмотрит изменения в дивидендной политике в середине года

- 16 марта 2018, 18:14

- |

Менеджмент «АЛРОСА» не ожидает изменений дивидендной политики в 2018 году, и дивиденды, скорее всего, не будут выше 50% от чистой прибыли. Однако наблюдательный совет компании рассмотрит возможность изменения дивидендной политики в середине года. Об этом сообщил на телеконференции председатель правления «АЛРОСА» Сергей Иванов.

«Что касается дивидендной политики, никаких изменений на данном этапе не предвидится в этом году. В середине этого года набсовет рассмотрит ликвидность компании и будет обсуждать возможные изменения в дивидендной политике»

Финанз

Алроса - прибыль позволяет рассчитывать на дивиденды

- 16 марта 2018, 18:07

- |

Падение выручки и прибыли… АК «АЛРОСА» вчера опубликовала слабые результаты за 2017 г. по МСФО, отразившие, с одной стороны, рост объемов продаж алмазов, а с другой, изменение структуры продаж. В то же время результаты за 4 кв. оказались в целом на уровне 4 кв. 2016 г. и немного превзошли ожидания рынка. Выручка в 2017 г. упала на 13% год к году до 275 млрд руб., EBITDA – на 28% до 127 млрд руб., а чистая прибыль – на 41% до 78,6 млрд руб.

…несмотря на рост объемов продаж. В прошлом году объем продаж алмазов компании достиг 41,2 млн карат против 40 млн карат в 2016 г. и превысил объем производства за год (39,6 млн карат). В то же время из-за увеличения доли мелкоразмерного сырья в общем объеме реализованных алмазов и, как следствие, снижения средней цены реализации выручка в 2017 г. сократилась. Хотя АЛРОСА стремилась контролировать затраты, общие затраты выросли на 5% год к году, а затраты на реализацию и административные расходы увеличились на 1%, поэтому в условиях падения выручки рентабельность по EBITDA снизилась на 10 п.п. до 46%. Негативно сказалось на выручке и укрепление рубля в 2017 г. На чистую прибыль в прошлом году, помимо падения выручки, оказало влияние списание активов на 8,5 млрд руб. из-за аварии на руднике «Мир».

( Читать дальше )

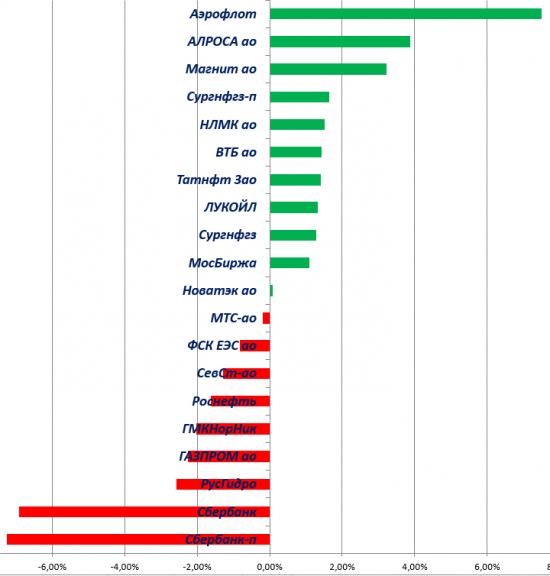

Флюгер Голубых Фишек 16.03.2018

- 16 марта 2018, 16:39

- |

Флюгер Голубых Фишек сегодня:

Сегодня крайний торговый день перед выборами президента. И хотя все прекрасно понимают, кто будет новым (старым) президентом, тем не менее, многие сидят в ожидании, как будто в засаде. Индекс МБ сегодня снова обновил вчерашний минимум, но затем снова вернулся в диапазон флэта. Про нефть вообще говорить нечего, она просто дошла до крайней точки…

( Читать дальше )

Опубликованные финансовые результаты Алросы за 4 квартал совпали с ожиданиями рынка по EBITDA и дивидендам

- 16 марта 2018, 10:15

- |

Выручка составила 60.9 млрд руб. (+3% по сравнению с консенсус-прогнозом, +3% кв/кв), EBITDA — 26.9 млрд руб. (+1% по сравнению с консенсус-прогнозом, -1% кв/кв), а чистая прибыль — 16.7 млрд руб. (+3% по сравнению с консенсус-прогнозом, +29% кв/кв). Чистая прибыль за год, причитающаяся акционерам, составила 75.4 млрд руб., что предполагает дивиденды 5.1 руб. на акцию (исходя из коэффициента выплат 50%) и доходность 5.6%. На чистую прибыль оказала влияние прибыль от страховой выплаты в размере 10.5 млрд руб., обесценение основных средств в размере 8.4 млрд руб., связанное с аварией на шахте Мир, и обесценение газового актива в размере 5.7 млрд руб.

Сильные результаты, в рамках ожиданий рынка по EBITDA и дивидендам. НЕЙТРАЛЬНО, на наш взгляд.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал