алроса

💎 «Алроса»: сильные результаты за первое полугодие 2024 года

- 12 августа 2024, 18:48

- |

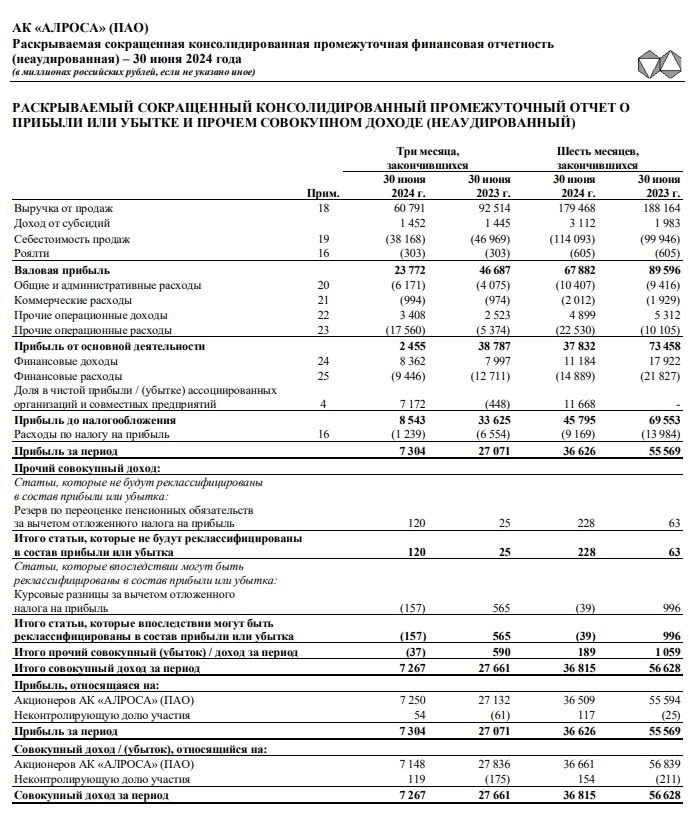

📄 Сегодня ПАО «Алроса» опубликовала финансовые результаты по МСФО за 1 пол. 2024 г.

📝 Благодаря реализации запасов, выручка выросла на 36% п/п и составила 179 млрд рублей (-6% г/г). Скорректированная EBITDA за полугодие составила, по нашим оценкам, 65 млрд руб., превысив консенсус-прогноз на 11%.

📊Свободный денежный поток (FCF) в 1п24 составил 36 млрд руб. (доходность 8%) на фоне реализации накопленных ранее запасов, что оказалось на 17% выше оценок консенсуса и примерно соответствовало нашим ожиданиям.

💰Согласно дивидендной политике компании, выплата может составить 100% свободного денежного потока (4,9 руб. на акцию), но не менее 50% чистой прибыли (2,5 руб. на акцию).

👀 Сохраняем положительный долгосрочный взгляд на акции «Алросы» на фоне привлекательной оценки: акции компании торгуются с мультипликатором EV/EBITDA 12M 3,6х — дисконт ~40% к среднеисторическим значениям.

https://t.me/omyinvestments

- комментировать

- Комментарии ( 0 )

Сохраняем положительный долгосрочный взгляд на Алросу, компания торгуется с мультипликатором EV/EBITDA 12M 3,6х (дисконт ~40% к средне историческим значениям) - Мои Инвестиции

- 12 августа 2024, 18:33

- |

Благодаря реализации запасов, выручка выросла на 36% п/п и составила 179 млрд рублей (-6% г/г). Скорректированная EBITDA за полугодие составила, по нашим оценкам, 65 млрд руб., превысив консенсус-прогноз на 11%.

Свободный денежный поток (FCF) в 1п24 составил 36 млрд руб. (доходность 8%) на фоне реализации накопленных ранее запасов, что оказалось на 17% выше оценок консенсуса и примерно соответствовало нашим ожиданиям.

Согласно дивидендной политике компании, выплата может составить 100% свободного денежного потока (4,9 руб. на акцию), но не менее 50% чистой прибыли (2,5 руб. на акцию).

Сохраняем положительный долгосрочный взгляд на акции «Алросы» на фоне привлекательной оценки: акции компании торгуются с мультипликатором EV/EBITDA 12M 3,6х — дисконт ~40% к средне историческим значениям.

Спрос на искусственные алмазы задавит бизнес Алросы?

- 12 августа 2024, 18:15

- |

💎 Спрос на искусственные алмазы задавит бизнес Алросы?

Сегодня компания поделилась отчетом за первое полугодие 2024 года. Посмотрим на цифры и решим, есть ли смысл покупать акции сейчас?

📊 На что обращаем внимание в отчете?

По итогам полугодия выручка компании сократилась на 5% к аналогичному периоду 2023 года — до 179 млрд руб. Основная причина — падение цены алмазов.

Себестоимость продукции выросла на 14% — до 114 млрд руб. И это при том, что в первом полугодии 2023 года компания выплатила рекордный разовый НДПИ в размере около 10 млрд руб.

В результате получаем снижение операционной прибыли на 25%. Она составила 67,9 млрд руб. А это привело к ПАДЕНИЮ ЧИСТОЙ ПРИБЫЛИ НА 35% — до 36,6 млрд руб.

Чистый долг компании находится на околонулевом уровне. Поэтому повышение ставки не давит на бизнес.

💰 Дивдоходность по итогам полугодия составит 6-8,5% в зависимости от payout (70-100% от FCF).

⚠️А как же санкции?

Российские алмазы и бриллианты от 1 карата с января 2024 года запрещены к ввозу в страны G7. С 1 марта запрет распространился на бриллианты от 1 карата, ограненные в третьих странах из российских алмазов. А с 1 сентября эмбарго расширится и затронет бриллианты от 0,5 карата.

( Читать дальше )

АЛРОСА. Отчет за 1 полугодие 2024 года.

- 12 августа 2024, 18:11

- |

АЛРОСА поделилась отчетом за 1 полугодие 2024 года:

-Выручка сократилась на 5% г/г — до 179 млрд руб;

-EBITDA сократилась на 38 г/г — до 53 млрд руб;

-Рентабельность по EBITDA сократилась на 16 п.п. — до 30%;

-Свободный денежный поток вырос на 94% г/г благодаря высвобождению ранее накопленных запасов и равен 38 млрд рублей;

-Чистый долг снизился до 6,3 млрд рублей с 36 млрд рублей на конец прошлого года;

-Себестоимость продаж «АЛРОСА» выросла на 14% г/г, составив 114,1 млрд рублей;

Отчет нельзя назвать ужасным, но и отличным его точно не назовешь — выручка и EBITDA упала.

Но, вырос свободный денежный поток — от которого по сути и зависят дивиденды компании. Соответственно, компания сможет порадовать инвесторов неплохими дивидендами по итогам 1 полугодия (смотря, сколько направит % от свободных денежных средств для их выплаты).

В общем, будем ждать новостей про дивиденды от компании.

ТГ канал - t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

🔎АК АЛРОСА (ПАО) Отчет РСБУ

- 12 августа 2024, 17:32

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1850533

( Читать дальше )

🔎АК АЛРОСА (ПАО) Отчет МСФО

- 12 августа 2024, 17:30

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1850525

( Читать дальше )

Алроса – Прибыль рсбу 6м 2024г: 34,773 млрд руб (-21% г/г)/ Прибыль мсфо 6м 2024г: 36,626 млрд руб (-34% г/г)

- 12 августа 2024, 16:39

- |

7 364 965 630 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=199&type=1

Капитализация на 12.08.2024г: 441,898 млрд руб

Общий долг на 31.12.2021г: 250,442 млрд руб/ мсфо 200,239 млрд руб

Общий долг на 31.12.2022г: 241,678 млрд руб/ мсфо 198,340 млрд руб

Общий долг на 31.12.2023г: 254,341 млрд руб/ мсфо 214,758 млрд руб

Общий долг на 30.06.2024г: 234,677 млрд руб/ мсфо 195,277 млрд руб

Выручка 2021г: 261,768 млрд руб/ мсфо 326,793 млрд руб

Выручка 6 мес 2022г: 169,524 млрд руб/ мсфо 187,880 млрд руб

Выручка 2022г: 251,450 млрд руб/ мсфо 295,439 млрд руб

Выручка 1 кв 2023г: 75,330 млрд руб/ мсфо 95,650 млрд руб

Выручка 6 мес 2023г: 158,660 млрд руб/ мсфо 188,864 млрд руб

Выручка 9 мес 2023г: 237,163 млрд руб

Выручка 2023г: 269,030 млрд руб/ мсфо 322,567 млрд руб

Выручка 1 кв 2024г: 99,603 млрд руб/ мсфо 118,677 млрд руб

Выручка 6 мес 2024г: 152,689 млрд руб/ мсфо 179,468 млрд руб

Прибыль 6 мес 2021г: 47,109 млрд руб/ Прибыль мсфо 54,195 млрд руб

Прибыль 2021г: 87,895 млрд руб/ Прибыль мсфо 91,319 млрд руб

( Читать дальше )

Алроса приобрела лицензию на разработку золоторудного месторождения Дегдекан у Полюса за 5,44 млрд руб, намерена приступить к добыче в 2027г — отчетность компании

- 12 августа 2024, 16:32

- |

«В июне 2024 года группа приобрела лицензию на разработку золоторудного месторождения „Дегдеканское рудное поле“ в Тенькинском районе Магаданской области за 5 440 млн руб. Разведанные запасы месторождения, по данным Госкомиссии по запасам полезных ископаемых, оцениваются примерно в 100 тонн золота, в том числе балансовые запасы С1+С2 — 38 тонн, со средним содержанием 2,2 г/т (не включая забалансовые запасы)», — говорится в отчете Алросы.

Там также отмечается, что «Алроса» планирует приступить к добыче в 2027 году.

alrosa.ru/upload/iblock/25c/lwqzxy6gwhew666aywwttqw30w1tj7zt/ALROSA%20IFRS%206М2024%20RUS%20раскрываемая.pdf

tass.ru/ekonomika/21586765

Алроса МСФО 1п 2024г: чистая прибыль Р36,62 млрд (-34% г/г), выручка Р179,4 млрд (-4,6% г/г), 2кв 2024г: чистая прибыль Р7,3 млрд (-73% г/г), выручка Р60,8 млрд (-34,2% г/г)

- 12 августа 2024, 16:03

- |

alrosa.ru/upload/iblock/25c/lwqzxy6gwhew666aywwttqw30w1tj7zt/ALROSA%20IFRS%206М2024%20RUS%20раскрываемая.pdf

Дивиденды Алросы за 1П24 г. предположительно составят ~2,1 руб. (ДД 3,5%) - Альфа-Банк

- 12 августа 2024, 11:47

- |

Выручка Алросы за 1П24 по МСФО, по нашим оценкам, может уменьшиться на 6% г/г, до 177,0 млрд руб., вследствие снижения цен на алмазы. EBITDA, в свою очередь, может сократиться до 55,3 млрд руб., на 36% г/г, за счет роста затрат и сравнительно небольшой выручки в условиях избытка товарных запасов у огранщиков. Таким образом, рентабельность по EBITDA составит 31%, -15 п. п.

Чистая прибыль, по нашим подсчетам, будет на уровне 31,0 млрд руб. При этом мы считаем, что АЛРОСА продемонстрирует рост свободного денежного потока (СДП) на 55% г/г, до 31,0 млрд руб., в результате реализации накопленных компанией товарных запасов. Что касается дивидендных выплат, поскольку АЛРОСА является государственной компанией, она должна распределять среди акционеров не менее 50% скорректированной чистой прибыли. Таким образом, дивиденд за 1П24 предположительно должен составить 2,1 руб. на акцию, что предполагает доходность на уровне 3,5%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал