американские акции

Американские акции

- 30 января 2020, 22:17

- |

- комментировать

- Комментарии ( 2 )

AIG на низком старте?

- 22 января 2020, 09:23

- |

В остальном по технической картине имеем следующее:

- актив ранее (первая половина 2019 г.) находился в восходящем тренде, что добавляет плюсов, т.к. развороты всегда имеют меньше шансов

- широкий диапазон (примерно с июля 2019 г.), после неудачной попытки выхода из которого вниз у нижней границы образовалась консолидация (аккумуляция?)

- ATR на исторических минимумах

На момент написания поста цена снова вернулась в консолидацию, поэтому пока в режиме ожидания. В принципе, такая ситуация может быть и для продаж (при условии выхода цены из консолидации вниз), но шорты по акциям я пока не рассматриваю.

Лонг по IBM

- 21 января 2020, 17:55

- |

- ATR на исторических минимумах

- продолжительный диапазон

- плотный диапазон (аккумуляция?) у нижней границы и выход из него вверх

- достаточное количество дней с растущей динамикой при выходе из диапазона

Логика входа на момент входа:

Сделка на текущий момент (тренируюсь на CFD):

( Читать дальше )

я шопоголик

- 17 января 2020, 15:03

- |

Я не могу держать в портфеле то, что мне не интересно. То, во что я не верю и чего не понимаю (за это виню только себя, конечно) — тоже не хочу держать.

На самом деле, это великий прорыв, что людям дали возможность инвестировать в иностранные акции. Уже несколько лет, как меня не заботит курс рубля, не заботят цены на нефть. Не это ли свобода?

Более того, на бирже Санкт-Петербурга скоро будут активы и из Европы. Пока торговать не запретили таким как я — с капиталом менее 1 млн руб, я продолжаю получать удовольствие и инвестировать в компании из разных отраслей экономики США. Продолжаю изучать передовые бизнесы планеты. Одно это радует больше, чем возможность сохранять в долларах США и получать прибыль выше, чем вклад в банке.

( Читать дальше )

Мой портфель на миллион долларов, что в нём?

- 13 января 2020, 08:57

- |

Привет, Смартлаб (уже второй раз)

Как здесь многим и обещал в комментариях к моему первому посту, сегодня расскажу подробнее, как я управляю своими деньгами, что получилось в этом году, какие ошибки были допущены. Покажу один из моих брокерских счетов, который является основным, он состоит из дивидендных акций, евро облигаций в долларах, коротких американских казначейских облигаций и иногда наличных в долларах и фунтах.

Если вам лень читать текст с подробным описанием пройдите в конец поста и посмотрите 5 минутное видео, правда текстом постараюсь изложить более подробно и развернуто.

По итогам 2019 года мой портфель заработал около 8 процентов годовых. Конечно если сравнивать с доходностью S&P 500, которая за тот же период составила около 30 процентов, доходность моего портфеля сильно отстала, но я не представляю себя хранящего ценность равную миллиону долларов в портфеле полностью состоящим из американских акций учитывая их бурный рост за прошедшие 10 лет, моя нервная система мне дороже упущенной прибыли. Плюс к этому мне нужны регулярные поступления наличности от моих активов, а дивидендная доходность S&P 500 равная 2 процентам (при инфляции в те же два процента по доллару) меня абсолютно не устраивает.

( Читать дальше )

Прогноз богатых американцев на 2020 год. И мои 5 копеек...

- 31 декабря 2019, 14:00

- |

27%: миллионеров думают, что экономика к концу 2020 году станет сильнее.

54%: миллионеров делают ставку на увеличение S&P не менее чем на 5% в 2020 году.

14%: миллионеров в возрасте 55 лет и младше, считающие, что S&P повысится на 15% и больше. Так думают только 2% пожилых миллионеров.

4-5,9%: ожидают, что их общий инвестиционный портфель заработает в 2020 году.

17%: миллионеров говорят, что технологические компании станут их самой большой инвестицией из всех секторов в 2020 году.

40%: уверены, что правительственная дисфункция является самым большим риском для экономики в 2020.

Данные «Миллионер CNBC» — в опросе приняли участие более 700 человек с активами, которые они могут инвестировать 1 миллион долларов или более. Респонденты должны были принимать финансовые решения или совместно участвовать в принятии финансовых решений в семье. Погрешность плюс-минус 3,5 процентных пункта.( Читать дальше )

Регулярный update американской стратегии от 28 декабря

- 29 декабря 2019, 05:33

- |

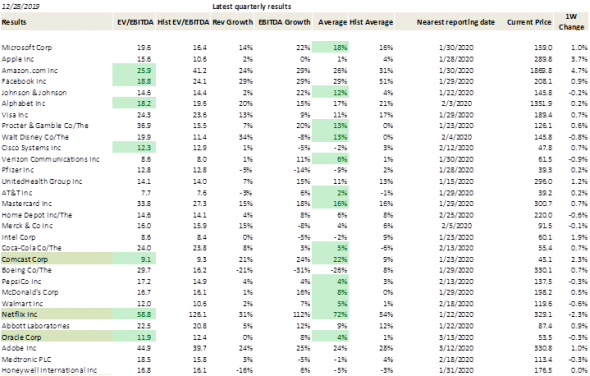

Уважаемые коллеги, направляем регулярный update американской стратегии за последнюю неделю:

- Netflix: -2.3% (немного скорректировался после огромного роста на прошлой неделе)

- Comcast: +2.3%

- Oracle: -0.3%

В среднем компании выборки скорректировались в стоимости на 0.1%

Индекс S&P 500 вырос на 1.1%

Текущая таблица компаний, потенциально привлекательных к приобретению

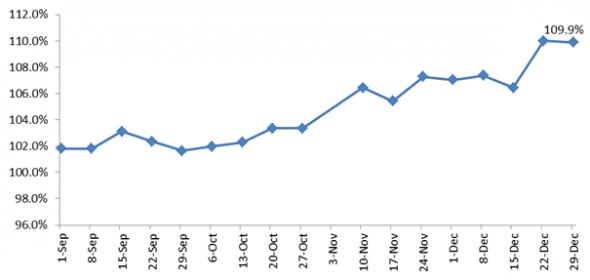

График недельной доходности с начала рассылки таблицы рекомендаций

( Читать дальше )

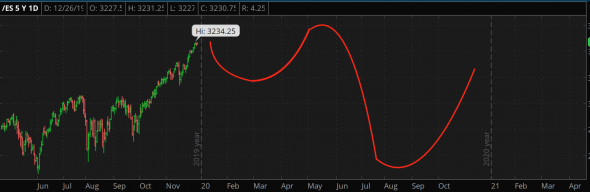

Для тех кто ждет прогноз SP500 на 2020. Он есть. Но не такой как в 2019.

- 26 декабря 2019, 13:49

- |

В отличие от прогноза на 2019 «Вам интересно каким будет бомбически бычьим 2019? А он будет...» https://smart-lab.ru/blog/511428.php

и «Вероятный сценарий 2019. „ https://smart-lab.ru/blog/511651.php

с 2020 годом, мягко говоря, все обстоит несколько иначе, чем год назад.

Очевидно, что сейчас нет такого же количество бычьих индикаторов и графиков в одном ряду. Если честно, то я могу убедительно обосновать значительный рост мирового рынка, и с таким же успехом привести веские доводы в пользу коллапса.

Но более реалистично, думаю, картина выглядит следующим образом:

есть хороший шанс, что в начале года мы увидим здоровый откат рынка, когда деньги будут вытекать из исторически перекупленных акций, таких как AAPL и MSFT, в микро-капитализированные бумаги, а так же в акции энергоносителей, развивающиеся рынков, товары (коммодити) и особенно в рынки Азии во главе с Китаем.

Я бы, например, хотел бы, чтобы фэйсбуки, эйплы и амазоны заставили рынок хорошо снизиться, так как есть уже сейчас на низком старте находится достаточно перспективных бумаг из small-micro-cap, которые можно было бы агрессивно накапливать при откатах.

( Читать дальше )

20 правил рынка и инвестирования

- 25 декабря 2019, 12:48

- |

Практически машинный перевод статьи:

20 Rules for Markets and Investing

compoundadvisors.com/2019/20-rules-for-markets-and-investing

1. Будьте смиренны, иначе рынки в конце концов найдут способ смирить вас.

Больше уверенности в себе — это хорошо во многих сферах жизни. Рынки не являются одним из них. Более уверенные инвесторы, как правило, больше торгуют и берут на себя неоправданный риск, что приводит к худшей доходности.

Мужчины, как правило, более уверены в своих торговых способностях, чем женщины, и как следствие демонстрируют более низкую среднюю доходность.

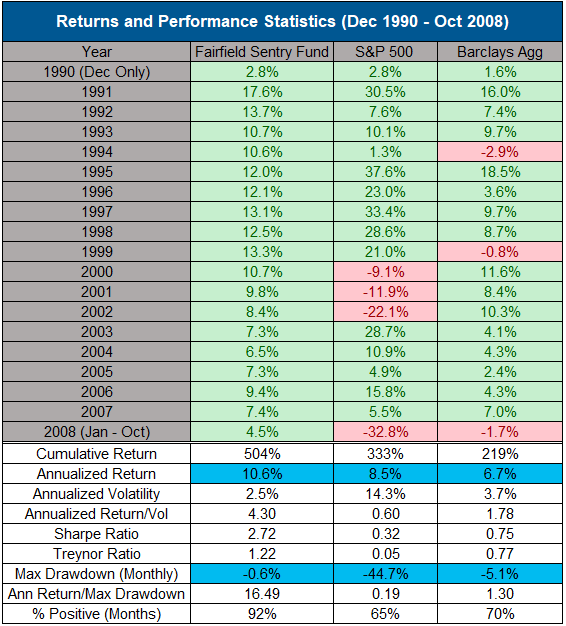

2. Без риска нет вознаграждения. Если это кажется слишком хорошим, чтобы быть правдой, то, скорее всего, так и есть.

Заманчиво высокие доходы. Плавная доходность. Идеальное рыночное время.

Это всего лишь несколько приятных мелодий, которые могут ввести инвесторов в заблуждение.

Взгляните на вторую колонку в таблице ниже:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал