SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

американский рынок

Динамичная неделя на американском рынке акций.

- 19 декабря 2015, 11:37

- |

Прошедшая неделя была очень динамичной: рост от пятничного закрытия 11/12/2015 до закрытия среды составил 3,1%. И весь этот рост с излишком был потерян в четверг и пятницу. По итогам недели фьючерс на индекс S&P500 снизился на 0,3%. Индекс Dow Jones испытал в пятницу сильнейшее падение за последние 3 месяца (-2,1%) и упал на двухмесячный минимум.

За 2 дня после FED акции AAPL упали на 5%, Facebook на 2,5%, Amazon на 1,7%, Alphabet (Google) на 2,5%

ETF долгосрочных гособлигаций США TLT вырос с закрытия среды (после заседания FED) к закрытию пятницы на 1,7% до 123,23. Доходности снизились. Поэтому покупать доллар против евро мне сейчас совсем не хочется. Вот ниже 120, а еще лучше ниже 118 покупка доллара будет более перспективной.

Банковский индекс KBW Bank Index за четверг и пятницу упал на 4,8%. Передаю привет Андрею Верникову и его «легендарному Джиму Крамеру» с ожиданием роста банковских акций ПОСЛЕ ФЕДа и советом покупать акции BAC (за 2 дня минус 5,5%) и WFC (-3,6%).

Если уж так хочется углубиться в секторальный анализ американского рынка, рекомендую читать обзоры профессиональных аналитиков (мне нравится аналитика Credit Suisse), а не говорящих голов из программ для домохозяек. И не важно, что Крамер когда-то работал в хедж фонде. Ключевое тут — когда-то работал, а сейчас пишет книжки и ведет передачу. Хм, кого-то напоминает… ;)

( Читать дальше )

За 2 дня после FED акции AAPL упали на 5%, Facebook на 2,5%, Amazon на 1,7%, Alphabet (Google) на 2,5%

ETF долгосрочных гособлигаций США TLT вырос с закрытия среды (после заседания FED) к закрытию пятницы на 1,7% до 123,23. Доходности снизились. Поэтому покупать доллар против евро мне сейчас совсем не хочется. Вот ниже 120, а еще лучше ниже 118 покупка доллара будет более перспективной.

Банковский индекс KBW Bank Index за четверг и пятницу упал на 4,8%. Передаю привет Андрею Верникову и его «легендарному Джиму Крамеру» с ожиданием роста банковских акций ПОСЛЕ ФЕДа и советом покупать акции BAC (за 2 дня минус 5,5%) и WFC (-3,6%).

Если уж так хочется углубиться в секторальный анализ американского рынка, рекомендую читать обзоры профессиональных аналитиков (мне нравится аналитика Credit Suisse), а не говорящих голов из программ для домохозяек. И не важно, что Крамер когда-то работал в хедж фонде. Ключевое тут — когда-то работал, а сейчас пишет книжки и ведет передачу. Хм, кого-то напоминает… ;)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Евгений Больших о торговле на американском рынке

- 11 декабря 2015, 14:07

- |

Трейдер Евгений Больших (Москва) о торговле на американском рынке на видеопортале трейдеров YouTrade.TV 11 декабря 2015 г.

Обзор рынка. Алексей Штернкукер (Одесса)

- 07 декабря 2015, 12:37

- |

Первая передача «Обзор рынка. Алексей Штернкукер (Одесса)» на видеопортале трейдеров YouTrade.TV 7 декабря 2015 г.

Пока все заняты этой Сирией, в этой информационной шелухе затерялись многие любопытные тенденции.

- 01 декабря 2015, 19:51

- |

Интересная статейка вышла! Кто предупрежден тот вооружен)) Небольшой клочок из статейки и ссылка… может кому поможет!

Пока все заняты этой Сирией, в этой информационной шелухе затерялись многие любопытные тенденции. Например то, что деградационные процессы в американском бизнесе не ослабевают, а наоборот – усиливаются! На самом деле удивляться нечему, когда одним громким событием прикрывают другие.

Согласно моим расчетам, за 3 квартал 2015 номинальная выручка крупнейших 780 нефинансовых компаний США упала на 5.9% относительно аналогичного периода прошлого года. Выручка в годовом выражении падает уже третий квартал подряд, что однозначно свидетельствует, как минимум, о мягкой рецессии в США. Это, кстати, полностью противоречит официальной статистике ВВП США, что не удивительно в рамках агрессивной информационной войне с феерическими подменами понятий и отключением обратных связей.

spydell.livejournal.com/598334.html

Пока все заняты этой Сирией, в этой информационной шелухе затерялись многие любопытные тенденции. Например то, что деградационные процессы в американском бизнесе не ослабевают, а наоборот – усиливаются! На самом деле удивляться нечему, когда одним громким событием прикрывают другие.

Согласно моим расчетам, за 3 квартал 2015 номинальная выручка крупнейших 780 нефинансовых компаний США упала на 5.9% относительно аналогичного периода прошлого года. Выручка в годовом выражении падает уже третий квартал подряд, что однозначно свидетельствует, как минимум, о мягкой рецессии в США. Это, кстати, полностью противоречит официальной статистике ВВП США, что не удивительно в рамках агрессивной информационной войне с феерическими подменами понятий и отключением обратных связей.

spydell.livejournal.com/598334.html

Черная пятница для золота. Отчитываюсь по реальной сделке (etf "GLD").

- 27 ноября 2015, 20:06

- |

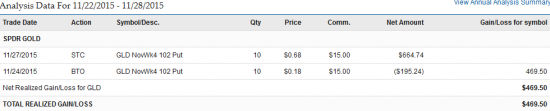

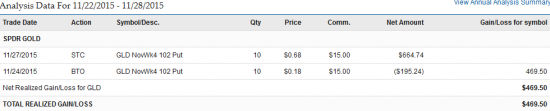

Моя первая астрологическая сделка по золотому etf прошла успешно.

На счете бывшего брокера «OX». Иногда торгую у него тоже, для разнообразия.

А то пишу, пишу… теория (пусть и занимательная), а где практические отчеты?

( Читать дальше )

На счете бывшего брокера «OX». Иногда торгую у него тоже, для разнообразия.

А то пишу, пишу… теория (пусть и занимательная), а где практические отчеты?

Купил во вторник 24.11.2015 на etf «GLD» 102 опционы PUT 10 контрактов по цене 0.18 ($180 + $15 комисс = $195), была прибыль +120 usd, но тогда фиксить не стал. После этого цена просела до 0.11, убыток не фиксировал. Дождался пятницы 27.11, и закрылся на уровне 0.68. Разница 50 пунктов * 10 контрактов = $500 — $15 usd комиссия «OX». Еще при открытии позиции забрали — $15. Общая комиссия = $30.

ИТОГО, чистый профит = $469.50. В моменте была возможность закрыться по 0.98 (потенциал прибыли $800), но упустил несколько секунд и… не забрал.

( Читать дальше )

Вопрос по неэффективности рынка на S&P 500.

- 23 ноября 2015, 20:46

- |

Существует неэффективность рынка на индексе S&P 500, о которой многие знают, но почти никто ей не пользуется. Об этой неэффективности рассказывал Ларри Вильямс на недавней конференции, а еще ранее писал jc-trader в своем блоге. По Вильямсу надо покупать индекс каждый последний день месяца, а на следующий день продавать, по jc-trader'у — покупать надо за 2 дня до конца месяца, если цена выше МА 150. Тестирование на длительной истории показывает вполне неплохие результаты. Вопрос к знатокам американского фондового рынка:

Почему эта неэффективность существует уже такое длительное время и с какими фундаментальными условиями это связано: дивиденды, отчеты компаний, выплаты бонусов топ-менеджменту, реализация опционов, покупки портфельных управляющих крупных хедж-фондов?

Должно же быть рациональное объяснение этой ситуации. Напишите, у кого какие мысли.

Почему эта неэффективность существует уже такое длительное время и с какими фундаментальными условиями это связано: дивиденды, отчеты компаний, выплаты бонусов топ-менеджменту, реализация опционов, покупки портфельных управляющих крупных хедж-фондов?

Должно же быть рациональное объяснение этой ситуации. Напишите, у кого какие мысли.

Мой главный вопрос достопочтенной публике (по опционам).

- 20 ноября 2015, 19:57

- |

Знаю,

знаю господа, что надоел своими графиками с безумными процентами. Хотя никто не возражает, всем любопытно. Дело за малым — получать эти ненормальные % в свой кошелек, и ни о чем больше не париться.

И тут, внимание, вопрос.

С предварительным комментарием.

Я профессиональный астролог, причем финансовый. И российский рынок давно видел (что вознесется мамба точно в этих числах), и относительно недавний супер_обвал золота (24.08.2015) предусмотрел, равно как и падение спайдера (с погрешностью + — сутки). Не о том речь. Увидел и молодец. Ужасно другое — ни разу толком не торганул на свои прогнозы. То есть, как финансовый астролог — good, а как АСТРО-трейдер — пока молчи грусть, молчи. Это две сопутствующие, хотя разные профессии.

Несомненно, приходит время доказать себе (заодно и миру), что астро-трейдинг не фуфло, а полноценная торговая стратегия. Инструмент выбран четко и аргументировано — золотишко (в частности, етф «GLD», который ходит за золотом как привязанный), астро-прогнозы по этому драгметаллу пока от 70 %, что уже неплохо. И есть стимул довести до 99 % гарантии. Все это чрезвычайно мотивирует, кроме одной вещицы — о которой у меня главный вопрос.

( Читать дальше )

знаю господа, что надоел своими графиками с безумными процентами. Хотя никто не возражает, всем любопытно. Дело за малым — получать эти ненормальные % в свой кошелек, и ни о чем больше не париться.

И тут, внимание, вопрос.

С предварительным комментарием.

Я профессиональный астролог, причем финансовый. И российский рынок давно видел (что вознесется мамба точно в этих числах), и относительно недавний супер_обвал золота (24.08.2015) предусмотрел, равно как и падение спайдера (с погрешностью + — сутки). Не о том речь. Увидел и молодец. Ужасно другое — ни разу толком не торганул на свои прогнозы. То есть, как финансовый астролог — good, а как АСТРО-трейдер — пока молчи грусть, молчи. Это две сопутствующие, хотя разные профессии.

Несомненно, приходит время доказать себе (заодно и миру), что астро-трейдинг не фуфло, а полноценная торговая стратегия. Инструмент выбран четко и аргументировано — золотишко (в частности, етф «GLD», который ходит за золотом как привязанный), астро-прогнозы по этому драгметаллу пока от 70 %, что уже неплохо. И есть стимул довести до 99 % гарантии. Все это чрезвычайно мотивирует, кроме одной вещицы — о которой у меня главный вопрос.

( Читать дальше )

Стратегические спекуляции консервативных инвесторов. Все деньги здесь!

- 17 ноября 2015, 17:55

- |

Друзья, очередной раз пристально вглядываюсь в американский рынок и вижу отличные идеи! Максимально актуальны чрезмерно оцененные бумаги, на которых можно заработать через операцию «шорт». Бумаги онлайн-ритейлера Amazon.com – как раз одни из них.

Как и положено американской компании, Amazon.com был создан в гараже в 1994 году. Компания стала использовать передовые технологии своего времени – продажу книг через сайт, широко используя возможности интернета. Сейчас ассортимент охватывает десятки тысяч товаров.

С кризиса 2008-го мы наблюдаем восходящую динамику в акциях онлайн-ритейлера.

( Читать дальше )

Как и положено американской компании, Amazon.com был создан в гараже в 1994 году. Компания стала использовать передовые технологии своего времени – продажу книг через сайт, широко используя возможности интернета. Сейчас ассортимент охватывает десятки тысяч товаров.

С кризиса 2008-го мы наблюдаем восходящую динамику в акциях онлайн-ритейлера.

- Волновой метод Эллиотта подсказывает, что мы находимся на вершине пятой волны. Коррекция по этому же методу указывает, что конечной целью будет являться цена $280 за акцию. Первая цель – $400;

- Снижение объемов торгов при росте котировок называется «медвежьей дивергенцией», и он указывает на скорую смену тренд;

- Есть высокая вероятность, что в течении двух недель закончится формирование свечной японской модели «Падающая звезда», которая также указывает на смену тренда;

- Уровни Фибоначчи говорят, что максимальная коррекция может быть до $280 – это вторая цель. Первая цель: $430;

- Первый уровень поддержки находится $407.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал