аналитика

Утренний брифинг Артема Деева 25.04.2017. Курс Форекс

- 25 апреля 2017, 10:26

- |

- комментировать

- Комментарии ( 0 )

Анализ рынка Форекс и товарно-сырьевых инструментов

- 24 апреля 2017, 23:42

- |

В эту среду мы с Вами узнаем окончательные официальные данные выборов первого тура во Франции. Данные будут опубликованны 26 число в 17:00 по Парижскому времени. Хоть и лидирует Мекрон, но мы всё так же продолжаем верить в победу Марин Ле Пен. Следующие важные даты, это 3 мая пройдут последние дебаты 2-х оставшихся кандидатов и 7 мая нас ждет второй тур.

Четверг начнется довольно интересно, потому как на Азиатской сессии будет заседание Банка Японии, где изменений в денежно-кредитной политике не ожидается, но мы очень внимательно будет следить за словами главы Х.Куроды. Он уже в курсе, что после его заявления, на европейской сессии случится очень важное событие и дабы его избежать, ожет просигнализировать о будущих интервенциях или же сразу проведет её. Ну и конечно же сама Европа. Начинай с конца прошлого года мы ждали сокращение программы QE, которое уже в этот четверг состоится. Так же очень важно будет послушать самого главу Марио Драги, потому как в последнее время он стал часто говорить о повышении ставки и на текущем заседании могут появиться конкретные сроки.

( Читать дальше )

Америка сегодня. Чикаго, Даллас и Бонды.

- 24 апреля 2017, 15:27

- |

Значительные новости в понедельник выходят редко. Сегодня не исключение, на рынке увидим только немного статистической информации.

Чикагский индекс деловой активности демонстрирует падение, аналитики ожидают значение 0,15:

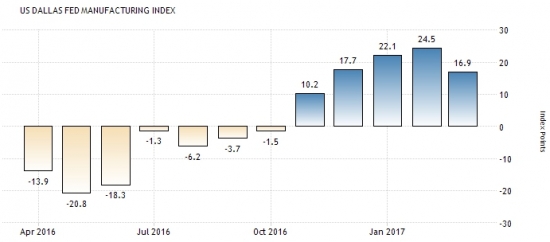

По деловой активности в Далласе также ожидается дальнейший спад:

( Читать дальше )

Авторский индикатор уровней спроса и предложения 24.04.2017

- 24 апреля 2017, 11:47

- |

Срочный рынок РФ

Форекс

Новостной фон сегодня с одной стороны спокойный, как это бывает по понедельникам. Но с другой стороны мы видим реакцию рынка на выборы во Франции. Особенно по инструменту EUR/USD. В 11:00 мы увидим индекс делового климата из Еврозоны, но он не несет в себе серьезной информации. Поэтому нам стоит ожидать коррекции по инструментам которые открывались с большим Гэпом.

Евро пострадало больше всех после выборов в выходные. Гэп на две фигуры с хвостиком, показал реальную ситуацию в старушке Европе. Часть Гэпа уже закрыта. Оставшеюся часть надо тоже закрывать. К тому же внизу есть недельный уровень на 1.07014. Хотя ввиду сложившейся ситуации на данном инструменте я бы воздержался от серьезной ориентировки на данный уровень. Но как показывает история, недельный уровень не отработанный в текущею неделю отрабатывается в следующею. Т.е. этот уровень по прежнему является важным не смотря на серьезные колебания рынка. Текущие объемы по индикатору Страйк сегодня скорее всего будут не информативны.

( Читать дальше )

Мировые рынки будут торговаться в условиях неопределенности

- 23 апреля 2017, 14:23

- |

Выборы во Франции, первый тур которых стартовал в воскресенье, 23 апреля, продолжают поддерживать неопределенность рынков. Последние опросы перед началом голосования позволяют предположить ряд возможных комбинаций для второго раунда выборов. Однако рынки пока ожидают результатов первого тура, которые могут вызвать существенную волатильность.

В течение последних нескольких недель финансовые активы торгуются в особенно узких диапазонах на фоне растущей политической и геополитической неопределенности. Но в последние дни волатильность особенно выросла среди ведущих европейских фондовых индексов. Когда политика окончательно взяла под контроль глобальную экономику, золото и японская йена начали расти, а доходность по казначейским гособлигациям США и Германии снизилась. Однако полного отступления от рисковых активов пока ожидать не стоит.

Если заглянуть в будущее в среднесрочной перспективе, то мы считаем, что активность на европейских фондовых рынках может возобновиться, а привлекательность акций еврозоны способна вырасти. В конце концов, фондовые рынки еврозоны более привлекательны по своим относительным показателям по сравнению с американскими. Мы также считаем, что Япония может выйти из текущего трудного периода и вновь извлечь выгоду из своего воздействия на продолжающееся глобальное экономическое восстановление.

( Читать дальше )

Кречетов. Тактика торговли 21.04.2017

- 21 апреля 2017, 00:05

- |

Как небольшой ответ Хейтерам, которые увидели что-то не правильное, я так же сделаю разбор ведения своего блога. Итак, как выглядели прогнозные линии моего блога в этом году, если наложить их на график:

( Читать дальше )

Инвестиционная стратегия. Апрель 2017

- 20 апреля 2017, 14:23

- |

- Российская экономика выходит из экономического кризиса и по итогам 2017 года должна показать рост впервые за несколько лет

- Мы ожидаем, что после избыточного укрепления рубль покажет небольшое падение во второй половине 2017 года

- Процентные ставки продолжат снижаться, позволяя инвесторам покупать бумаги со сроком погашения длиннее, чем инвестиционный горизонт

- Восстановление внутреннего спроса в России должно улучшить финансовые результаты компаний, ориентированных на внутренний спрос

Рубль

В первом квартале российский рубль показал рост на 8% относительно доллара, что оказалась в рамках нашего базового прогноза на год, предполагавшего небольшое укрепление российской валюты. Тем не менее тренд оказался более сильным, чем мы ожидали, что было вызвано изменениями в торговом балансе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал