аналитика

ES (E-mini S&P 500) @ GC - Gold (XAUUSD) @ CL (Нефть) @ 6B (GBP/USD) @ 6Е (EUR/USD)

- 08 мая 2015, 15:51

- |

ES

Тенденция старшего ТФ: Флет

Внутридневная тенденция: Лонг

Лучшая возможность для продажи: 1340

Лучшая возможность для покупки: 1150( Читать дальше )

- комментировать

- Комментарии ( 3 )

Как анализировать USD/RUB?

- 08 мая 2015, 10:26

- |

Есть несколько способов, как решать эту задачу.

1. Первый — основательный и фундаментальный, и сводится к тому, чтобы самостоятельно строить модели, учитывать в динамику импорта и экспорта, оттока и притока капитала, то есть опираться на конкретную модель. Данный подход, продуманный и рутинный как раз укладывается в работу отраслевых или специализирующихся на конкретном предмете аналитиков.

2. Второй — действовать по наитию и на практике строить собственный метод. Так работают многие корпоративные и частные аналитики и трейдеры. Потому что, по большому счету, профессии специалиста на финансовых рынках нигде не обучат. Правда, фундаментальные знания не помешают. Поучиться на тот же CFA всегда полезно. Тот, кто работает по второму методу и при этом успешен, умеет читать новости и реагировать на них быстрее остальных. Хороший корпоративный аналитик не столько сам пишет обзоры, сколько читает чужие — иногда 10-20 штук в день. На чужих мнениях, стратегиях, моделях и идеях строится собственная модель — выпиливаются индивидуальный подход и авторская методика.

( Читать дальше )

Завтра увидим , товарищи !

- 07 мая 2015, 19:30

- |

Начнем с того что цены на нефть остаются комфортными для промышленных стран. Цена является комфортной для перевозчиков, естественно по цепочке для всех остальных участников рынка.

Наша внутренняя экономика испытывает трудности, мы не промышленная страна, большая часть бюджета построена на сырье. Естественно мы все понимаем и дополнительные факторы давления, в частности геополитические. Нам выгодна более высокая цена на нефть, естественно одним из самых важных факторов ценообразования на этом рынке , является инфляция в сфере промышленных компаний, увеличения потребления ими сырья.

Сейчас для нашего рынка, хотя и не только сейчас, очень важны цифры из за бугра. Давайте подробнее оценим ситуацию.

Цены на нефть оптимальны. Процентная ставка остается адекватной. Если посмотреть на отрасли тяжелой промышленности (моя любимая автомобилестроение ) они в принципе нацелены на рост. Хотя сейчас происходит небольшая стагнация цены. Инфы много для личного роста стараюсь писать как говориться без шпаргалок.

( Читать дальше )

ES (E-mini S&P 500) @ GC - Gold (XAUUSD) @ CL (Нефть) @ 6B (GBP/USD) @ 6Е (EUR/USD)

- 07 мая 2015, 15:56

- |

ES

Тенденция старшего ТФ: Шорт

Внутридневная тенденция: Шорт

Лучшая цена для продажи: 2075

Лучшая цена для покупки: 2035Смена тенденции Старшего ТФ: пробой 2078

( Читать дальше )

Приветствуем всех трейдеров! Участились вопросы по анализу который мы публикуем и я решил осветить алгоритм торговли и синхронизацию ТФ при принятии решений.

- 06 мая 2015, 14:23

- |

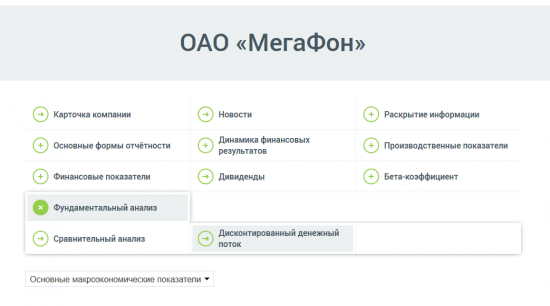

Посчитали дисконтированный денежный поток (DCF) ОАО «МегаФон»

- 06 мая 2015, 12:32

- |

Доступно по ссылке:

www.conomy.ru/page-templates/15/404#templates2512

Модель обновляется ежедневно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал