аэрофлот

Аэрофлот - пассажиропоток Группы за январь-февраль +0,1% г/г, до 8,2 миллиона пассажиров

- 26 марта 2020, 12:49

- |

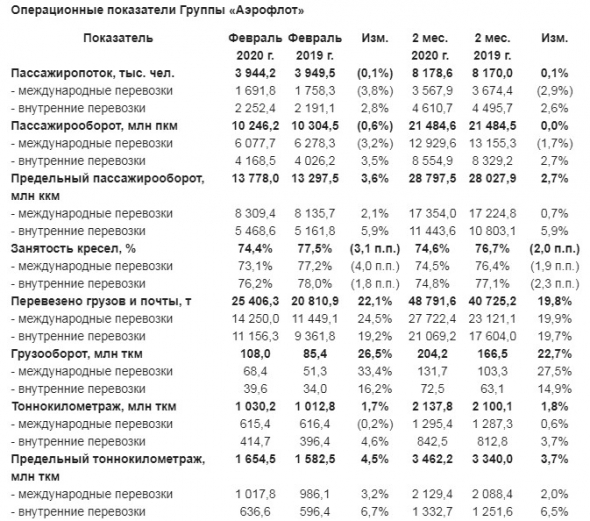

Пассажиропоток за январь-февраль группа +0,1%, почти до 8,2 миллиона пассажиров.

Авиакомпания «Аэрофлот» за январь-февраль снизила перевозки на 4,9%, до 5,2 миллиона пассажиров, в феврале на 4,5%, до 2,5 миллиона.

Пассажиропоток международных рейсов группы «Аэрофлот» в феврале -3,8%, авиакомпании «Аэрофлот» -4,9%.

релиз

источник

- комментировать

- Комментарии ( 0 )

Авиакомпании пытаются перераспределить свои мощности на внутренние направления

- 26 марта 2020, 11:17

- |

- С марта Ютэйр запускает рейсы из Перми в Уфу; из Ростова-на-Дону в Волгоград, Владикавказ и Астрахань; из Ставрополя в Сочи; из Краснодара в Астрахань. В апреле и мае Utair начнет выполнять рейсы из Красноярска в Анадырь; из Санкт-Петербурга в Ханты-Мансийск; из Минеральных Вод в Самару и Сургут; из Москвы в Геленджик и Нижневартовск; из Грозного в Астрахань и Краснодар.

- «Аэрофлот» открывает несколько рейсов из своего будущего хаба в Красноярске, который для компании станет вторым базовым аэропортом после Шереметьево. Авиакомпания ожидает восстановления спроса на региональные перевозки летом. Но конкуренция с другими перевозчиками и снижение платежеспособного спроса будут высокими. Сокращение объемов международных перевозок в период ограничений может достигнуть 85%.

( Читать дальше )

Авиакомпания «Аэрофлот» уже закрыла 92 международных маршрута из 94

- 26 марта 2020, 10:32

- |

По его словам не ясно на чём был вчерашний рост акций компании.

tass.ru/ekonomika/8081185

Международное авиасообщение РФ - всё.

- 26 марта 2020, 09:46

- |

Источник http://government.ru/orders/selection/401/39276/

( Читать дальше )

Нелетная погода

- 26 марта 2020, 09:12

- |

Полёты будут разрешены только для рейсов, доставляющих россиян на родину.

Информация размещена на сайте правительства.

Новости компаний — обзоры прессы перед открытием рынка

- 26 марта 2020, 08:59

- |

Россия с 27 марта прекратит все авиасообщение с другими странами

Правительство поручило Росиавиации с 27 марта отменить все регулярное и чартерное сообщение с другими странами, кроме рейсов, выделенных для возвращения россиян. Перечень поручений по итогам заседания координационного совета по борьбе с коронавирусом опубликован на сайте правительства. Запрет будет действовать с полуночи. К 27 марта министерство иностранных дел должно будет составить списки россиян, планирующих вернуться в Россию, и передать их «Аэрофлоту» а также в Минздрав, Роспотретнадзор и Минтранс. Возвращение будет проводиться за счет МВД.

https://www.vedomosti.ru/business/articles/2020/03/26/826267-zakrivaet

«Газпром» решил ударить ценами по конкурентам в Европе

Европа заканчивает сезон отбора газа из подземных хранилищ и входит в весну с беспрецедентно высоким уровнем запасов. По состоянию на 24 марта хранилища заполнены на 55,5% – это самый высокий уровень за всю историю наблюдений. В иные годы столько было при начале зимнего сезона. На фоне падающих спотовых котировок «

( Читать дальше )

В первые три недели марта пассажиропоток региональных аэропортов России упал на 40% г/г

- 26 марта 2020, 00:48

- |

Кто массово скупает с рынка акции Аэрофлота?

- 25 марта 2020, 23:35

- |

Акции «Аэрофлота» в ходе торгов среды подскакивали почти на 15%, продолжая рост вторника на фоне некоторого улучшения ситуации на мировых рынках, следует из данных торгов Московской биржи, сообщает нам информационное агентство ПРАЙМ.

Вы серьезно? Акции растут на фоне «некоторого улучшения ситуации»?

Во-первых, акции растут уже пять торговых дней. Именно столько зелёных свечей подряд на дневном графике.

Во-вторых, никакое улучшение внешнего фона не может двигать котировки акции вверх, когда фундаментальные данные компании хуже некуда.

Все аналитики в один голос твердят, что дела у Аэрофлота с каждым днём становятся все хуже, помимо потери регулярных рейсов, компания получит убытки минимум за следующие два года. Компания объявила об отсрочки лизинговых выплат на 2021 год, что приведёт к убытку и в следующем году.

Так же компания планирует отказаться от дивидендов на ближайшие два года.

( Читать дальше )

Спекулятивный рост акций Аэрофлота может продлиться до конца недели - Фридом Финанс

- 25 марта 2020, 14:26

- |

«Аэрофлот» снизил цены на внутренние рейсы и отменил полеты в Америку, показав готовность нести убытки. Инвесторы опять же восприняли это с позитивом, считая удачным сигналом для восстановления позиций в бумагах перевозчика.

По нашей оценке, спекулятивный рост «Аэрофлота» может продлиться до конца недели, после возможна очередная сильная коррекция.Емельянов Валерий

«Фридом Финанс»

Шортсквиз в аэрофлоте

- 25 марта 2020, 10:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал