бабло

Как инвестировать в акции облачных технологий

- 10 февраля 2022, 10:01

- |

Термины и виды облачных технологий здесь описывать не буду, рассмотрим экономическую и инвестиционную составляющую это индустрии

По данным исследователей из Gartner, в мире расходы на услуги облачных сервисов составили чуть более 450 млрд$, при этом Gartner ожидает, что глобальные расходы будут увеличиваться на 13% в 2022 и 2023г.

Американские финкосультанты советуют новичкам начинать с инвестиций в поставщиков IaaS (инфраструктура как услуга- виртуальные серверы, хранилища, сети) и PaaS (платформа как услуга- система управления базами данных, среда машинного обучения, обработки big data, промышленный IoT), ожидается, что это будут самые быстрорастущие сегменты облачных вычислений

Согласно Gartner расходы на эти два направления:

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Тюремные инвестиционные фонды недвижимости в США - и такое бывает

- 09 февраля 2022, 11:03

- |

По телевизору было немало сюжетов про то, что в США есть частные тюрьмы с подробным описанием всех минусов этого предприятия, давайте посмотрим экономическую сторону этих исправительных (?) заведений

Тюремные инвестиционные фонды недвижимости (REIT) отличаются от большинства своих коллег — типичный REIT владеет коммерческой недвижимостью, которую он сдает в аренду коммерческим организациям, клиентами же тюремных REIT являются государственные организацийи

Что входит в портфель тюремного REIT (с процентом операционной прибыли по данным Национальной ассоциации инвестиционных фондов недвижимости (Nareit):

— исправительные учреждения и места содержания под стражей, так называемая продажа с обратной арендой (85%)

— центры социальной реабилитации заключенных (10%)

— услуги доставки заключенных в тюрьму, электронный мониторинг, например, браслеты на ногу (5%)

( Читать дальше )

Как граждане получают доход от лесных угодий: пример из США

- 08 февраля 2022, 10:41

- |

В США существуют Timberland REITs, так называются инвестиционные фонды недвижимости (REIT) лесных угодий, сосредоточеные на владении и управлении землей, используемой для выращивания древесины

Timberland REITs заготавливают и продают древесину лесопильным заводам и другим предприятиям по производству изделий из дерева,

Также лесные инвестфонды могу осуществлять продажу земли для более выгодных целей, чем для выращивания древесины, например для жилищного строительства

Цена на древесину может колебаться в зависимости от спроса и предложения, что делает прибыль Timberland REITs не всегда стабильной, и кстати за эту нестабильность они предлагают более высокие дивиденды

Однако растущее население США вызывает потребность в большем количестве жилья и большем количестве пиломатериалов

Американские комрады сообщили, что лесные инвестфонды вроде как считаются там хорошей защитой от инфляции, поскольку рост цен на пиломатериалы и землю должен повысить стоимость земельного портфеля лесной REIT и его прибыль от продажи самой древесины, изделий из дерева и недвижимости

Вот топовые лесные инвестфонды США

( Читать дальше )

Vinovest- платформа инветирования в вино, есть ли смысл?

- 03 февраля 2022, 13:14

- |

(не финансовый совет)

Путешествуя по миру альтернативных инвестиции набрёл я на интересный проект — винная инвестиционная платформа Vinovest (привет комраду Чичваркину с его Hedonism Wines)

Платформа управляет большей частью процесса инвестирования в вино — выбор, покупка, страхование, защита и хранение бутылок. Инвесторы могут отслеживать свой винный портфель онлайн и имеют доступ к своим винным бутылкам в любое время (привезут домой если надо)

По утверждениям самой платформы- среди их экспертов винные директора звездных ресторанов Мишлен и финансовые директора Apple

Стоимость тарифных планов Vinovest- Standard, Premium и Grand Cru составляет 2,85%, 2,5% и 2,25% от стоимости ваших инвестций в год, что весьма недешево, учитывая что многие западные финконсультанты берут 1-1,5%

Плюсы:

— Вино застраховано, индивидулизированно, хранится в одном месте

— Открытость для всех инвесторов (аккредитованных/неаккредитованных), можно получить консультации экспертов

— Винные инвестиции меньше проседают на рынке (в 2008 индекс Доу-Джонса упал на 50%, а стоимость марочных вин упала менее чем на 9%)

Минусы:

— Минимум информации о том, как формируются портфели

— Vinovest новая плафторма, пока мало информации о ее успехах и провалах

— Настораживает предложение винных фьючерсов (тариф Premium), поскольку биржевого рынка вина не существует, на стоимость вина сильно влияет репутация винодельни и субьективные оценки критиков типа «Wine Advocate» и «Wine Spectator», а не запасы ресурсов (типа винограда) как в сфере нефти или газа

Мне кажется инвестции в вино через эту платформу врядли станут защитой от инфляции и рыночных спадов, но если все звезды сойдутся — попадется хорошее вино с оценкой критиков 90-95 баллов от топовой винодельни, то платформа Vinovest вполне может сработать как еще одна удочка для получения годовых дивидендов

интересное о бизнесе тут (https://t.me/invteapot)

Переезд Газпрома: Москва в минусе, Питер в плюсе.

- 11 июля 2021, 23:17

- |

По примерным подсчетам, Москва в минусе, а Питер — в плюсе на 150-200 млрд.руб./год. И это — без учета налогов с зарплат сотрудников и роста экономики города на спросе со стороны новых потребителей.

А еще в Питере есть море, в котором даже можно купаться. И люди там интереснее. И в комментах еще накидают ништяков.

Короче… присмотритесь к Питеру, друзья. Это интересный город для инвестиций))

-----

А тем временем, смотрю финал евро 2021… итальянцы сравнивают счет 1:1…

а на трибунах все зрители без намордников!

Живут же люди))

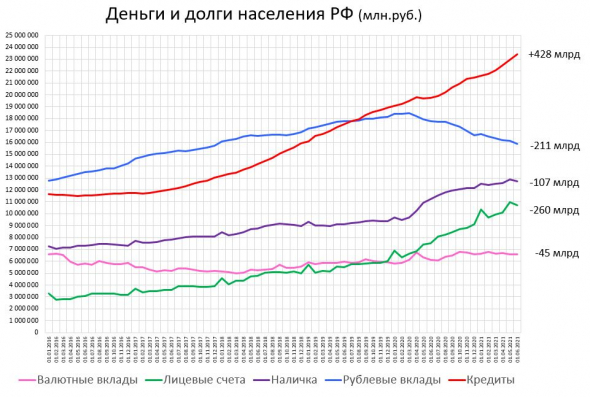

Деньги и долги населения РФ (м/м)

- 30 июня 2021, 22:59

- |

Итого за Май:

Люди потратили куда-то 623 ярда и набрали кредитов на 428 ярдов.

Для сравнения:

В Апреле люди разбогатели на 1066 ярдов и набрали кредитов на 411 ярдов.

Вот такие дела...

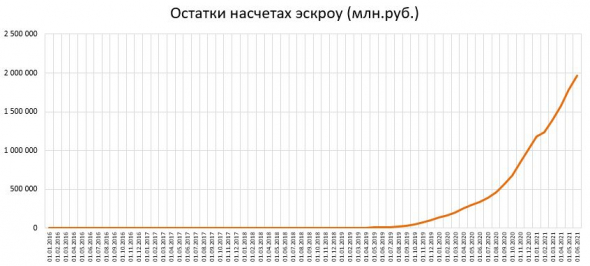

P.S.

А так выглядит динамика денег на счетах эскроу:

( Читать дальше )

Главное не бабло, а связи (пост 115)

- 02 мая 2021, 14:09

- |

Почему я не стал заводить полезные связи в школе?! Наряду с хулиганами с нами учились и дети высоких должностных лиц. Попросту я тогда был глуп и мал. Моими друзьями были разные дворовые хулиганы и сошки поменьше. Один мой друг стал в середине жизни заместителем Гороно. Город наш был средний, около 300 тысяч населения. Мне казалось, что должность чиновника Гороно — это совсем не то, о чем я мечтал в юности. А то, что это трамплин в депутаты ( более высокая социальная ступень) я даже не догадывался. Повторяю, был глуп и молод.

Я рвался в Москву. Я хотел получить хорошее образование. В итоги я его получил. У меня есть друзья однокашники, но все они не высоко летают. Почему я не заводил полезные знакомства в вузе?! Опять же из-за того, что папа и мама мои не евреи. Правда, помню, папа мне говорил, хочешь сделать карьеру- поступай в партию. Я записался в очередь на партию. К сожалению, когда подошла очередь, Эльцин и другие стали сдавать партбилеты. Я остался у разбитого корыта. Я был воспитан по ленинскому. Я работал в одном и том же учреждении, я не летал с места на место, так как это осуждалось в развитом социализме. Правильных друзей не завел ни в вузе, ни на работе! Жизнь моя катилась однообразно и однобоко.

( Читать дальше )

Предлагаю банить "телеграфистов"

- 21 апреля 2021, 21:05

- |

Предлагаю банить "телеграфистов"

С-Л это площадка для раскрутки чей-то телеги?

Я надеюсь каждый телеграфист таки заносит свой шекель Тимофею.

Иначе зачем мы здесь сегодня с вами собрались?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал