банки США

ФРС позволила банкам возобновить buyback и выплаты дивидендов

- 25 июня 2021, 19:56

- |

Федеральная резервная система США (ФРС) в четверг опубликовала результаты ежегодных стресс-тестов крупнейших финансовых институтов США. По мнению ФРС, банки могут выдержать тяжёлую рецессию. Все 23 фин. института с запасом отвечают минимальным требованиям по капиталу. Гипотетический сценарий ФРС включал: снижение ВВП на 4%, рост безработицы до 10,75%, падение цен на коммерческую недвижимость, рост просрочек по корпоративным долгам, 55% падение фондовых индексов. В такой ситуации, по подсчётам ФРС, крупнейшие финансовые институты зафиксируют $474 млрд убытков, но устоят.

ФРС таким образом отменяет «коронавирусные» ограничения для банков по возврату капитала акционерам в форме buyback и дивидендов. Начиная с кризиса 2008 г. крупнейшие финансовые институты США обязаны проходить стресс-тесты и запрашивать разрешение ФРС на выкуп акций и повышение дивидендов. Теперь банки сами должны проводить стресс-тесты и считать «буфер капитала» выше минимальных уровней (т.н. stress capital buffer framework), основываясь на мере риска их операций. Исходя из собственных расчётов по этим метрикам, банки будут принимать решения по дивидендам и buyback. ФРС попросила финансовые институты отложить пресс-релизы, связанные с этими решениями, до середины дня понедельника. В это время ожидается много новостей от финансового сектора.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

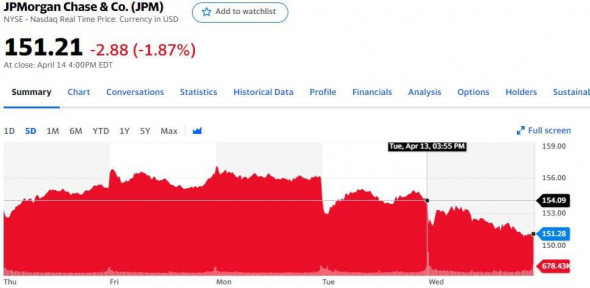

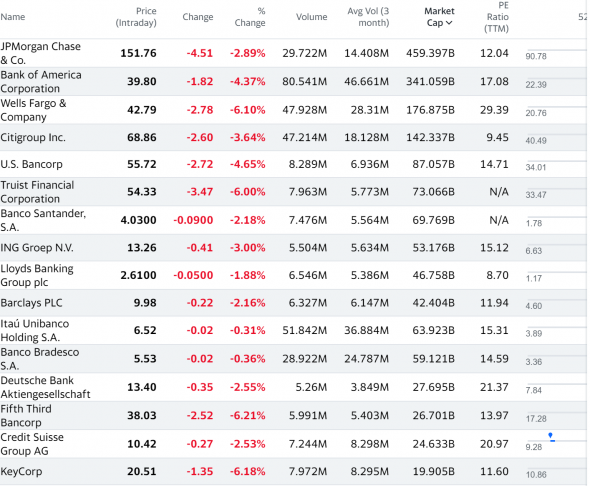

📉Вчера произошел крупнейший обвал акций банковского сектора США

- 18 июня 2021, 11:46

- |

Обвал произошел на фоне заседания ФРС и слабых банковских данных в США в последнее время. Ставки не будут поднимать в ближайшее время, а значит, прибыль банков не будет расти.

Главный инвестиционный стратег SlateStone Wealth LLC в Нью-Йорке, Роберт Павлик:

ФРС не будет действовать, вероятно, до конца 2023 года, и как вы видите, банковский сектор находится сейчас под давлением. Акции, которые выиграют от более высоких процентных ставок, распродаются

Акции крупнейших банков США обвалились в четверг, так как доходность казначейских облигаций США упала, а инвесторы с нетерпением ждали своих следующих квартальных отчетов о прибылях и убытках после заседания FOMC

Глава отдела торговли Keefe, Bruyette & Woods Дж. Грант, удивленный масштабами распродажи, указывает на слабость роста кредитов и торговли в начале недели:

Вы убрали с дороги ФРС, и теперь следующей целью будет прибыль. В связи с тем, что руководство крупных банков сообщает о снижении роста кредитов и сокращении торгов, инвесторы немного нервничают по поводу того, что квартальная отчетность будет хуже, чем ожидалась

Американские банки средней и малой капитализации: как инвестировать?

- 18 июня 2021, 11:31

- |

Сегодня мы поговорим о самой «мякотке» банковского сектора — американских банках средней и малой капитализации. Дальше по тексту, для простоты, мы сократим «банки средней и малой капитализации» до аббревиатуры БСМ. В США до сих пор работают тысячи БСМ, отрасль продолжает развиваться и предлагать инвесторам интересные возможности для вложения денег.

Базовые принципы инвестирования в БСМ немного контринтуитивны. В этой нише нужно отбирать банки, которые:

1) показывают стабильный рост прибыли лучше сектора

2) активно и грамотно инвестируют в развитие бизнеса

Стоимостные инвесторы, которые начнут смотреть такие банки, воскликнут: у таких банков выше P/E, они стоят дороже! Заранее отвечаем: стоимостное инвестирование заключается НЕ в том, чтобы купить «дешёвые» акции, а в том, чтобы купить те компании, которые обгонят рынок на определённом временном горизонте. Десятки лет наблюдений аналитиков за сектором БСМ показывают, что те банки, которые стоят «дёшево», которые в моменте платят щедрые дивиденды и при этом мало инвестируют в бизнес — показывают стабильно низкую доходность.

( Читать дальше )

Как изменения процентной ставки влияют на доходность американского банковского сектора

- 17 июня 2021, 15:59

- |

Доходность банковского сектора увеличивается с повышением процентных ставок. Учреждения банковского сектора, такие как розничные банки, коммерческие банки, инвестиционные банки, страховые компании и брокерские компании, имеют огромные запасы наличности из-за остатков на счетах клиентов и деловой активности.

Повышение процентной ставки напрямую увеличивает доходность этих денежных средств, а выручка направляется непосредственно в прибыль. Аналогичная ситуация, когда цена на нефть растет у нефтяников.

( Читать дальше )

Крупные американские банки: чем интересны и интересны ли вообще?

- 16 июня 2021, 20:09

- |

Банковский сектор в Америке не просто большой, он гигантский: суммарные активы топ-15 банков США составляют больше $12 триллионов долларов. Для сравнения, активы всех российских банков составляют всего $133 млрд.

В этом посте мы поделимся мнением о наиболее интересных американских банках крупной капитализации:

1. JPMorgan. Крупнейший банк страны по активам ($3.21 трлн). Если вы присматриваетесь к американским банкам в целях диверсификации, JPM — самый сбалансированный вариант из всех крупных американских банков. Банк отлично управляется, имеет сильный бренд, и может принести долгосрочным инвесторам 7-9% годовой доходности от прироста стоимости акций.

2. Citigroup. Citi предстоит много работы в ближайшие годы: оптимизировать международный бизнес (выйти из рынков Китая, Индии, России и других стран, которые не приносят прибыли), а также укреплять позиции на американском рынке через слияния и поглощения. Относительно JPM риски выше, но и доходность в случае успеха будет более высокой: на горизонте трёх лет видим потенциал роста акций 10-15% ежегодно.

( Читать дальше )

Банки США не знают что делать с рекордным притоком денег на депозиты

- 10 июня 2021, 12:58

- |

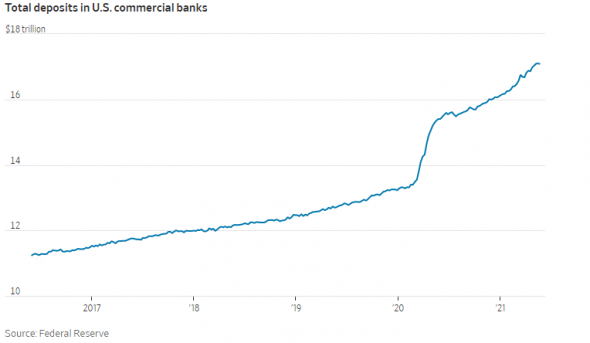

Банки США не знают, что делать с растущими депозитами. Некоторые банки уже поощряют корпоративных клиентов, если они тратят деньги на свой бизнес или переводят их в другое место.

В марте 2020 года ФРС снизила процентные ставки почти до нуля и запустила программу QE, это привело к мощнейшему притоку денег в банковские депозиты:

Депозиты продолжают расти и в этом году. Согласно последним данным ФРС, с конца марта по 26 мая они выросли на 411 млрд долларов до 17,09 трлн долларов, что почти в четыре раза выше среднего показателя за последние 20 лет.

Большие депозиты = хорошо для банков, если их можно отдать в кредит, но спрос на кредитование рекордно низкий так как компании предпочитают просто брать деньги в долг у инвесторов. По данным ФРС, общая сумма кредитов банков составила 61% от всех депозитов по состоянию на 26 мая по сравнению с 75% в феврале 2020 года. Банки в США обязаны держать капитал, эквивалентный не менее 3% всех активов. ФРС отменила это правило в пандемию, а в марте этого года правило вернула в силу. С тех пор некоторые банки предупреждают, что рост депозитов может вынудить их отказаться от вкладов.

www.wsj.com/articles/banks-to-companies-no-more-deposits-please-11623238200?mod=hp_lista_pos2

А что это Goldman Sachs так процвёл?

- 08 июня 2021, 20:26

- |

Банк процветает. Вкусные прибыли, наверное, плывут банку?

Акции банков США растут, поскольку инвесторы делают ставку на восстановление экономики

- 19 мая 2021, 00:32

- |

Около 32 миллиардов долларов было вложено в акции широкого финансового сектора в 2021 году, что уже является рекордным показателем за весь год.

May 18, 2021 4:53 pm ET

Все требуют часть от американских банков.

Инвесторы, стремящиеся к восстановлению экономики, вкладываются в акции банков, как никогда раньше, стремясь к тому, чтобы их акции были лучшими за всю историю наблюдений по сравнению с S&P 500. Bank of America Corp. и JPMorgan Chase & Co недавно выпустили гигантские облигации, которые считаются двумя крупнейшими сделками одного банка в истории, что дало толчок к выпуску финансовых долговых обязательств.

( Читать дальше )

Berkshire Hathaway Inc. (компания У. Баффета) - Прибыль 1 кв 2021г: $9,040 млрд (+88% г/г)

- 02 мая 2021, 12:52

- |

(NYSE: BRK.A)

$412500.00 -5405.00 (-1.29%)

APR 30, 2021

www.nasdaq.com/market-activity/stocks/brk.a

(NYSE: BRK.B)

$274.95 -2.65 (-0.95%)

APR 30, 2021

www.nasdaq.com/market-activity/stocks/brk.b

Berkshire Hathaway Inc.

Number of shares of common stock outstanding as of April 22, 2021:

Class A — 637,990 = $263,171 млрд

Class B — 1,326,572,128 = $364,741 млрд

1 акция Class А = 1500 акций Class В

www.berkshirehathaway.com/qtrly/1stqtr21.pdf

Капитализация на 30.04.2021г: $627,912 млрд

Общий долг на 31.12.2018г: $355,294 млрд

Общий долг на 31.12.2019г: $389,166 млрд

Общий долг на 31.12.2020г: $422,393 млрд

Общий долг на 31.03.2021г: $428,217 млрд

Выручка 2018г: $247,837 млрд

Выручка 1 кв 2019г: $60,678 млрд

Выручка 2019г: $254,616 млрд

Выручка 1 кв 2020г: $61,265 млрд

Выручка 2020г: $245,510 млрд

Выручка 1 кв 2021г: $64,599 млрд

Начиная с 2018г Berkshire начала учитывать прибыль/убыток от инвестиций

www.sec.gov/Archives/edgar/data/1067983/000119312518061006/d585288dex991.htm

( Читать дальше )

Отчетности Goldman Sachs, JPMorgan, Wells Fargo

- 16 апреля 2021, 14:23

- |

В среду перед началом торгов отчитались крупные американские банки – JPMorgan (JPM), Wells Fargo (WFC) и GoldmanSachs (GS).

JPMorgan (JPM на NYSE). Прибыль на акцию оказалась лучше ожиданий аналитиков и составила $4.5. Выручка за первый квартал выросла на 14% год к году до $32 млрд, что также превышает консенсус-прогнозы.

Увеличение связано с повышением доходов в корпоративном и инвестиционном сегменте, которые выросли на 30% до $14.6 млрд в сравнении с предыдущим кварталом и на 46% год к году; а также за счет восстановления резервов под просроченные кредиты. Остальные сегменты бизнеса не показали значительного роста.

На фоне отчета акции банка упали на 2% в среду.

Wells Fargo (WFC на NYSE). Прибыль на акцию составила $1.05, оказавшись выше консенсус-прогнозов. Выручка показала незначительный рост на 2% до $18 млрд в сравнении с 2020 годом, что также оказалось немного выше, чем ожидали аналитики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал