бонд

ТГК-14: тёплые доходы из Бурятии — 27% на бондах и дёшевые акции с дивидендами 🔥

- 16 апреля 2025, 18:45

- |

Если ищете высокодоходные облигации или недооценённые акции с дивидендами, присмотритесь к ТГК-14. Компания, которая греет Забайкалье и Бурятию, платит по бондам 25–27% годовых — это один из самых щедрых купонных доходов на рынке. Акции $TGKN менее популярны, но их мультипликаторы P/S 0,5, P/E 5,5 и EV/EBITDA 4 говорят: тут есть запас прочности и потенциал роста.

ТГК-14 — частная компания, купленная АО «ДУК» в 2021 году. Новые владельцы за два с лишним года увеличили чистую прибыль в 14 раз! 🔥 Весь этот профит идёт на дивиденды, которые «ДУК» реинвестирует в развитие: прямо сейчас строятся два энергоблока на Улан-Удэнской ТЭЦ-2 мощностью 190 МВт. Это значит, что компания не просто раздаёт деньги, а вкладывается в будущий рост.

Энергетика обычно считается консервативным сектором, но ТГК-14 ломает стереотипы: в 2024 году EBITDA выросла на 23,4% (до 3,8 млрд руб.), выручка — на 8,7% (19,3 млрд руб.), а чистая прибыль — на 6,9% (1,8 млрд руб.). Причина — растущий спрос на тепло и электричество (+10,7% выработки). Да, маржа по чистой прибыли слегка просела из-за роста зарплат и процентных расходов, но долг у компании скромный — всего 1,8х EBITDA, что для энергетики очень безопасно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Исторический лонг физиков в ОФЗ

- 16 апреля 2025, 15:00

- |

Физлица обновили исторический максимум чистого лонга (разница лонг и шорт позиций) во фьючерсе на Индекс ОФЗ(RGBI).

Больше графиков смотрите на сайте MSCinsiderПодписывайтесь на телеграм-канал

Юрлица рекордно продают фьючерс Индекса ОФЗ

- 14 февраля 2025, 12:58

- |

При этом, также сохраняется рекордный объём шорт-позиций в активе.

( Читать дальше )

Юрлица рекордно распродают фьючерс на Индекс ОФЗ

- 11 февраля 2025, 13:26

- |

Нетто-шорт юрлиц превысил исторические максимумы во фьючерсе на Индекс ОФЗ (RGBI).

Такой рост нетто-шорта вызван резко увеличившимся объёмом продаж. Количество шорт позиций превысило исторические максимумы в активе.

( Читать дальше )

Юрлица продают Индекс ОФЗ

- 28 января 2025, 11:47

- |

С конца декабря продолжается снижение нетто-лонга юрлиц во фьючерсе на Индекс ОФЗ (RGBI).

Это вызвано резким ростом продаж в активе.

( Читать дальше )

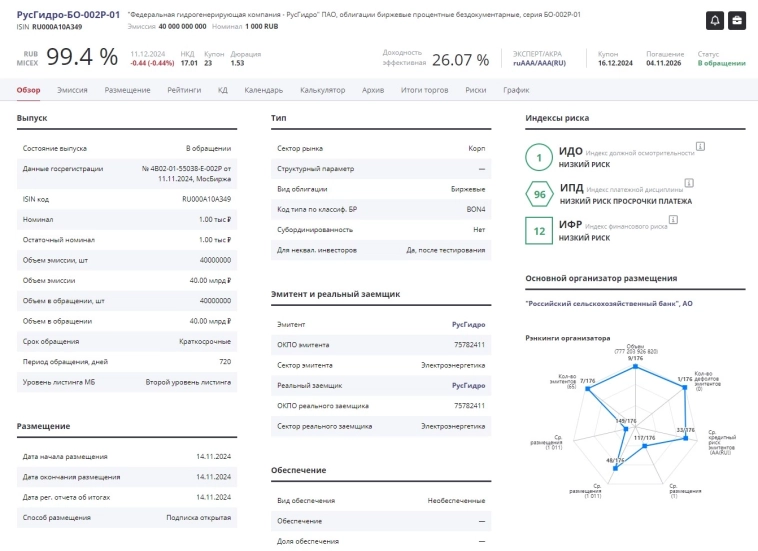

Вопрос по двум интересным бондам Совком-БО-П5 и РусГидро-БО-002Р-01

- 11 декабря 2024, 20:05

- |

Оба бонда с плавающим купоном.

1. РусГидро-БО-002Р-01 RU000A10A349

• Рейтинг от АКРА: AAA(RU)

• Условия выплат: Ключевая ставка ЦБ РФ + Спред 200 (б.п.)

• Дата погашения: 04.11.2026

• Уровень листинга МБ: Второй уровень листинга

• Объем торгов за 5 дней: 412 510 485.3

2. Совкомбанк-БО-П05

• Рейтинг от АКРА: AA(RU)

• Условия выплат: Ключевая ставка ЦБ РФ + Спред 200 (б.п.)

• Дата погашения: 10.10.2027

• Уровень листинга МБ: Первый уровень листинга

• Объем торгов за 5 дней: 97 715 244.4

( Читать дальше )

RGBI развернулся.

- 28 ноября 2024, 13:02

- |

Обратил внимание, что RGBI-шка после покорения вершины, вступила в кулачный бой, но не сразу стала сдавать позиции.

int % dm min dh high date min sma5 sma10 sma20 sma30 sma50 sma100 sma200 14d 2.4 2022.07.18 133.3 2022.08.01 136.4 2022.08.01 135.9 134.2 133.1 125.9 126.6 131.9 140.5 142.0 141.8Тут она явно потеряла контроль на ситуацией

21d -7.9 2022.09.26 125.5 2022.09.05 136.2 2022.09.26 125.5 131.7 133.4 132.2 127.0 130.1 138.9 142.0 141.4Анализируем удары по fibo:

первый — 50%

21d 4.3 2022.10.03 125.8 2022.10.24 131.2 2022.10.24 130.6 127.7 130.6 132.3 129.6 129.1 137.9 141.9 141.1второй — 138.2%

21d 4.6 2023.10.30 117.3 2023.11.20 122.6 2023.11.27 121.9 120.3 119.3 121.6 124.1 126.2 127.2 137.6 138.7третий — 261.8%

7d -2.8 2024.07.15 102.9 2024.07.08 105.8 2024.07.15 102.9 104.8 106.7 110.7 113.

( Читать дальше )

АКЦИИ И ОБЛИГАЦИИ. ЧТО ДЕЛАЮТ ЮРЛИЦА И ФИЗЛИЦА В ТРЁХ ОСНОВНЫХ ИНДЕКСАХ МБ?

- 26 июня 2024, 14:58

- |

Друзья, мы команда MSCinsider и мы анализируем открытый интерес на российском рынке. Сегодня разбираем три основных Индекса на Московской Бирже: ММВБ, РТС и ОФЗ (RGBI) — и поведение Юридических и Физических лиц по отношению к ним.

Открытый интерес — внимание участников рынка к активу, желание вкладываться в него и как-либо взаимодействовать с ним.

ИНДЕКС ММВБ

Сначала рассмотрим количество лонг (покупных) и шорт (продажных) позиций.

Ввиду экспирации, открытый интерес упал до значений марта 2024, перед сильным ростом ОИ. С начала марта по середину мая шёл рост Индекса.

При этом, с начала года настроение Юрлиц постепенно сменялось на пессимистичное, что видно на графике чистых позиций.

Чистые позиции — разница между количество лонг и шорт договоров. Положительное значение может указывать на оптимизм во фьючерсе, а отрицательное — на пессимизм. В пике чистые позиции достигли исторического минимума.

( Читать дальше )

Быки по AUDUSD время от времени перехватывают инициативу, пытаясь сломать сложившуюся ситуацию?

- 17 июня 2024, 19:59

- |

Австралийский доллар, после пробоя линии нисходящего канала, несколько раз протестировал пробитую линию, оформив при этом уровень поддержки 0.6590. Котировки продолжают находиться в диапазоне практически месяц, но потенциал для пробития верхней стороны диапазона продолжает накапливаться. Стоит отметить, что при реализации восходящего сценария рынок может протестировать сильное сопротивление в районе уровня 0.6871:

Эфириум продолжает постепенное снижение вниз. Пока что, в фокусе рынка, довольно интересным видится горизонталь 3360, при пробое которой цена монеты может пойти на тестирование пробитой линии нисходящего канала и уровень поддержки 2716.

( Читать дальше )

Итоги 9 месяцев

- 02 ноября 2023, 17:57

- |

Это самый высокий показатель на ювелирном рынке. Даже у тех, кто пока обгоняет нас по выручке, такого нет. И скорее всего не будет, потому что мы продолжаем расти быстрее всех по выручке: + 53% за январь – сентябрь при рентабельности по EBITDA 22%. Коэффициент долговой нагрузки в соотношении чистый долг к EBITDA составил всего 1,5. При этом мы продолжаем безупречно выполнять свои обязательства и уже трижды провели выплаты купонов по нашим бондам.

При этом, по данным Аналитического центра SOKOLOV, за 9 месяцев этого года рынок ювелирной розницы вырос на 13% до 246 млрд рублей. Ключевой драйвер – увеличение доли онлайн продаж с 19 до 23% до 50 млрд рублей. В 3 квартале 2023 года количество продаж на российских маркетплейсах увеличилось на 86% г/г.

Средний чек за 9 месяцев этого года составил 7365 рублей, что на 15% выше, чем за аналогичный период 2022 года. При этом среднерыночные розничные цены на ювелирные изделия, по данным Росстата, выросли на 18,45% в сентябре 2023 года относительно декабря 2022 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал