бсп

Анализ Рынка 14.06.2021 / Ставка ЦБ, Тинькоф, БСП, Фосагро, НЛМК, Юнипро

- 14 июня 2021, 08:32

- |

- комментировать

- Комментарии ( 0 )

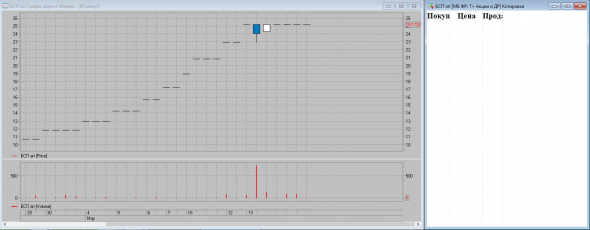

📉Акции БСП открылись -7%, причина дивидендный гэп

- 04 июня 2021, 11:34

- |

Причина падения: дивидендный гэп. Дивиденд составил 4,56 руб.

Обзор отчета за 1к2021 от Тимофея Мартынова:

smart-lab.ru/blog/699935.php

Анализ рынка 31.05.2021 / Газпром, И-РАО, БСП, полюс, НМТП, Сегежа, Русаква, Русгидро

- 31 мая 2021, 09:15

- |

Анализ рынка 28.05.2021 / Отчеты Полюс, Русгидро, ФСК, и дивиденды

- 28 мая 2021, 09:15

- |

📉БСП ап падает на 8%

- 21 мая 2021, 17:22

- |

БСП ап без новостей, престал расти на планку и упал на 8%

Любой желающий сейчас может купит акции по 28руб/ап

Биржа пытается остановить манипуляции с БСП ап

- 14 мая 2021, 11:20

- |

В соответствии с Правилами проведения торгов на фондовом рынке, рынке депозитов и рынке кредитов ПАО Московская Биржа с 14 мая 2021 года при подаче заявок на заключение сделок с привилегированными акциями Публичного акционерного общества «БАНК „САНКТ-ПЕТЕРБУРГ“ (торговый код – BSPBP) в Режиме основных торгов Т+ (»Стакан Т+2") нет допустимых кодов расчетов. Торги в остальных режимах торгов проводятся согласно установленному регламенту.

О снятии ограничения по коду расчетов Y2 в Режиме основных торгов Т+ («стакан Т+2») будет сообщено дополнительно.

Анализ рынка 12.04.2021 / Идеи по рынку, что даст байбэк для Норникеля и Русала

- 12 апреля 2021, 09:02

- |

Не путайте божий дар, с бычьим рынком. Взгляд на рынок 17 марта 21г.

- 17 марта 2021, 05:40

- |

Всем привет, друзья!

У инвесторов есть такая поговорка: не путайте божий дар с бычьим рынком.

Так вот, именно поэтому я стараюсь смотреть индексы и только потом делать ставки на активы. Мне важно куда дует ветер.

По вчерашним итогам, по факту закрытия, мы имеем абсолютно растущую картину рынка, как бы не суеверно это звучало. Мы имеем факт, который пытаемся анализировать и он пока на всех рынках, кроме ТЕХОВ, зелёный. Dow закрылся красным, скажете вы, но я имею ввиду тенденцию.

Какая позиция по рынку, когда рынок бычий? Ответ- только лонг. От лонга и только от лонга можно и нужно торговать на всех тайм-фреймах, даже внутри дня.

Я очень удивлялся вчера шортам по сберу. В чате канала, писали. Кто-то Норникель шортит, кто-то ещё что-то.

Сейчас шорты — пониженная вероятность успеха. Тут, действительно, нужно обладать божьим даром, чтобы системно обыгрывать рынок.

Но я понимаю то, что рынок умнее и потому, предлагаю сосредоточится на тех направлениях сделок, которые соответствуют тренду. Вариантов торговать от лонга просто масса.

И даже Норникель, в котором идёт конкретная раздача я бы не шортил. Уж больно картина рынка в целом противоречит этому. Сейчас его может шортить только сам Потанин 😂 как капитан корабля.

( Читать дальше )

B, C, D - Начните с буквы «A» - обзор российских акций «от котов»

- 27 октября 2020, 14:42

- |

А — https://smart-lab.ru/blog/654046.php — здесь можно посмотреть предыдущие части

Вместо эпиграфа: « === " Прежде чем вырасти, необходимо упасть " © === Московская биржа (MOEX) живёт по этому правилу. Помни о нём ВСЕГДА !! ». (из моего профиля на Смартлабе).

Дамы и господа!

Вот и готова вторая часть краткого обзора всех(*) российских акций «от котов». Сразу скажу – обзор строго антинаучный и сделанный в стиле «максимально против всех правил».

Disclaimer: коты не имеют статуса инвест-советника, поэтому все рекомендации в данном опусе применяйте строго на свой страх и риск. Без всяких и любых гарантий, что сработает. И упаси вас бог — ничего не шортите по нашим рекомендация. Потому что мы вещаем на среднесрок. Если коты говорят BUY, это не означает немедленный, поспешный BUY по текущим котировкам. Как купить пониже и получше – эта целая наука, которая остается за рамками этого обзора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал