быстроденьги

Календарь первички ВДО и розничных облигаций (СЗА: ставка купона 28,5% | Агро Зерно Юг: ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ: купон 32% | РДВ ТЕХНОЛОДЖИ: купон 31%)

- 01 апреля 2025, 09:46

- |

- На 2 апреля запланировано новое размещение облигаций коллекторского агентства СЗА (для квал. инвесторов, BB–|ru|, 100 млн руб., ориентир ставки купона 28,5%, YTM 32,5%, дюрация 2 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года)размещен на 87%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 59%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 50%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 250 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 81%) размещен на 87%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Платежи в портфеле PRObonds. На неделе 31 марта - 4 апреля

- 31 марта 2025, 10:07

- |

Интерактивная страница портфеля PRObonds ВДО:Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Календарь первички ВДО и розничных облигаций (СЗА: ориентир купона 28,5-29% | Агро Зерно Юг: ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ: купон 32% | РДВ ТЕХНОЛОДЖИ: купон 31%)

- 28 марта 2025, 09:37

- |

- На 2 апреля запланировано новое размещение облигаций коллекторского агентства СЗА (для квал. инвесторов, BB–|ru|, 100 млн руб., ориентир ставки купона 28,5 — 29%, YTM 32,5 — 33,2%, дюрация 2 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года)размещен на 73%. Интервью с эмитентом YOUTUBE |ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 57%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 49%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 250 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 81%) размещен на 86%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА: ориентир купона 28,5-29% | Агро Зерно Юг: ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ: купон 32% | РДВ ТЕХНОЛОДЖИ: купон 31%)

- 25 марта 2025, 12:12

- |

- На 2 апреля запланировано новое размещение облигаций коллекторского агентства СЗА (для квал. инвесторов, BB–|ru|, 100 млн руб., ориентир ставки купона 28,5 — 29%, YTM 32,5 — 33,2%, дюрация 2 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года)размещен на 69%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 52%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 42%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 250 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 81%) размещен на 84%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

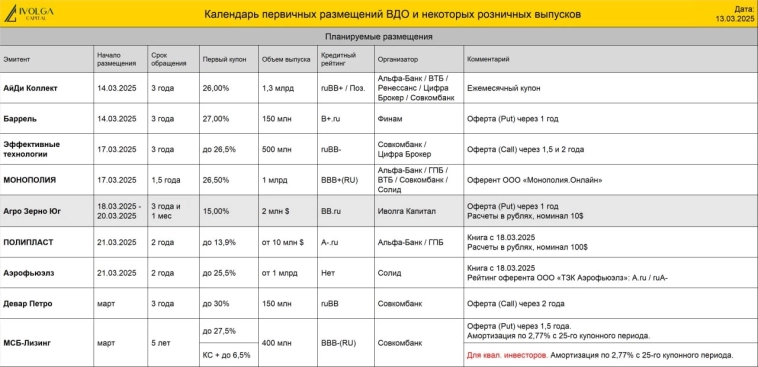

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 18 марта 2025, 10:29

- |

- На 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 44%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 34%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Платежи в портфеле PRObonds. На неделе 17-21 марта

- 17 марта 2025, 09:51

- |

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Скрипт сегодняшнего размещения МФК Быстроденьги (BB-, 250 млн р., YTM 33,2%)

- 13 марта 2025, 09:46

- |

Скрипт сегодняшнего размещения облигаций МФК Быстроденьги, одного из лидеров бизнеса и роста в отрасли:

BB-.ru // 250 млн р. // 1 год до оферты put // 29% — купон до оферты (месячный) // Доходность / дюрация: 33,2% годовых / 0,9 года // Подробнее — в презентации

— Полное / краткое наименование: МФК Быстроденьги 002Р-08 / БДеньг-2Р8

— ISIN: RU000A10B2M3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 13 марта:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: https://ivolgacap.ru/verification/

( Читать дальше )

Быстроденьги: отвечаем на вопросы эмитентов перед новым облигационным выпуском 13 марта (BB-, для квал.инвесторов, YTM 33,2-33,8%)

- 12 марта 2025, 17:40

- |

На прошлой неделе мы провели эфир с Яковом Ромашкиным, финансовым директором ГК Eqvanta (эмитент «Быстроденьги»).

В дополнение публикуем ответы на вопросы, которые не успели обсудить в моменте:

1. Какие стратегии компании по привлечению финансирования вы считаете наиболее эффективными и почему?

Группа старается диверсифицировать источники финансирования. Последние годы два основных источника — банковское кредитование и облигации, доли обоих источников примерно одинаковые. По итогам 2024 года на банковские кредиты приходится 41% (сейчас 3 банка в портфеле), облигации занимают 40%, оставшаяся часть — прямые займы.

2. Как изменение регулирования, в частности увеличение госпошлины за подачу исков, повлияло на бизнес по взысканию для коллекторских агентств и МФО?

Для МФО новые пошлины снизили доход от цессии, для коллекторских агентств существенных изменений не произошло, т. к. цены покупаемых портфелей отреагировали на новые правила. Если МФО занимается судебным взысканием, то это также повлияло на юнит экономику и привело к незначительному снижению доходностей.

( Читать дальше )

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)

- 11 марта 2025, 09:39

- |

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

— На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал