вдо

Коротко о главном нв 22.04.2020

- 22 апреля 2020, 07:29

- |

- «Дэни колл» выкупил 10% выпуска по цене приобретения 65,5% от номинала в рамках оферты

- «Роял Капитал» объявил об оферте всвязи нарушением долгового ковенанта, предусмотренного выпуском БО-П01

- «Элемент Лизинг» исполнил обязательства по частичному досрочному погашению облигаций серии 001Р-02 в размере 5,6%

Подробнее о событиях и эмитентах на Boomin.ru

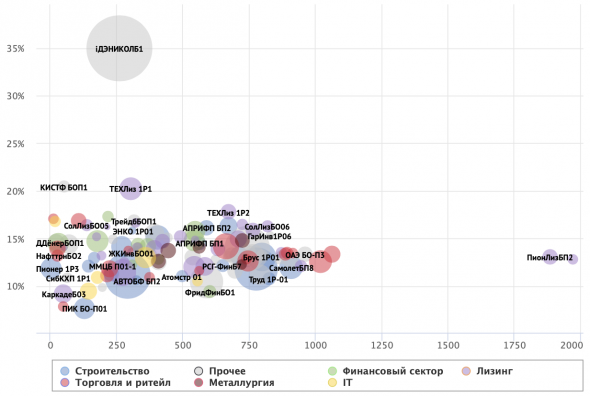

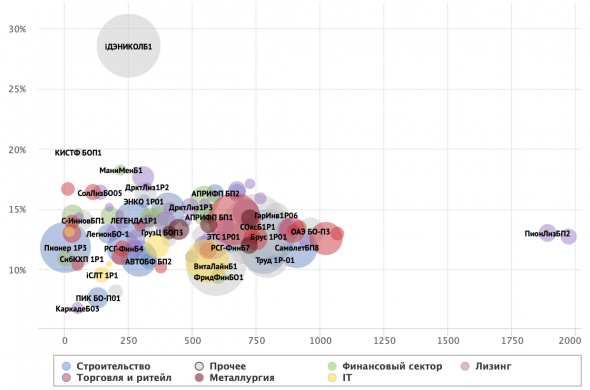

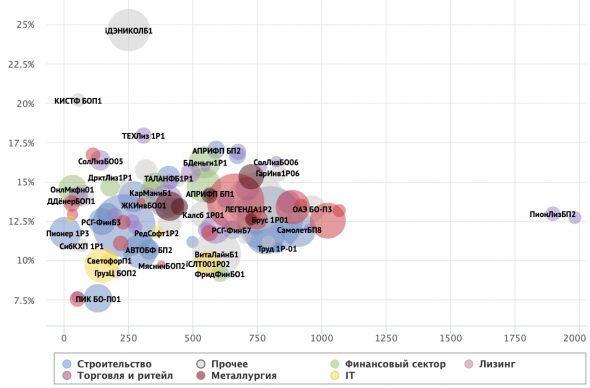

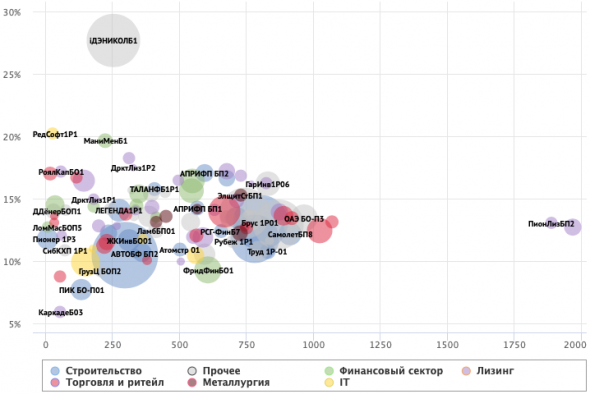

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

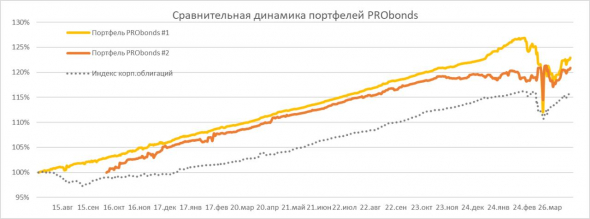

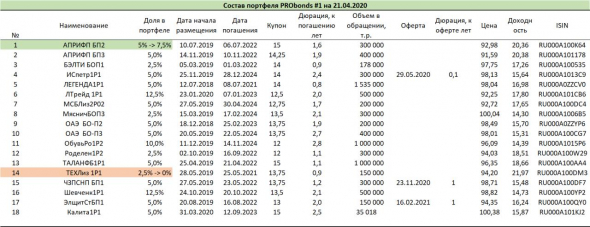

Замены в портфелях PRObonds

- 21 апреля 2020, 12:16

- |

( Читать дальше )

Коротко о главном на 21.04.2020

- 21 апреля 2020, 07:33

- |

- «СофтЛайн Трейд» начнет размещение выпуска объемом 1,35 млрд рублей по ставке 11% годовых 23 апреля

- «Обувь России» пересняло выплату 13-го купона по облигациям БО-07 с 23 апреля на 6 мая

- «Дэни колл» установило цену приобретения облигаций в рамках четвертой оферты на уровне 65,5% от номинала

- ГК «Самолет» увеличила объем программы облигаций с 15 до 25 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

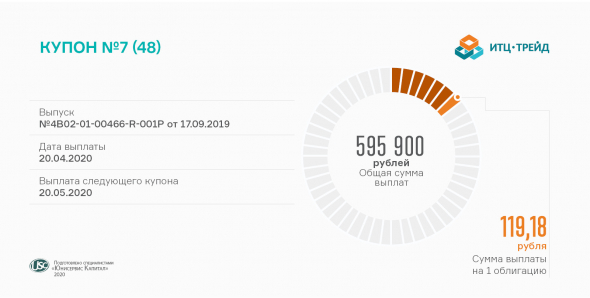

Седьмой купон выплачивает «ИТЦ-Трейд»

- 20 апреля 2020, 14:17

- |

Поставщик бумажных изделий из Сибири сегодня перечислит в НРД около 600 тыс. рублей купонного дохода по облигациям (RU000A100UP0).

Ежемесячно инвесторам начисляется доход по ставке 14,5% годовых, установленной на все 4 года обращения выпуска. Сумма выплат на одну облигацию составляет 119,18 рубля.

Напомним, размещение облигационного займа состоялось в сентябре 2019 г. Объем выпуска — 50 млн рублей, номинал облигации — 10 тыс. рублей. Частичное погашение по 10% в месяц начнется за 10 месяцев до окончания обращения выпуска в 2023 г.

В марте облигации «ИТЦ-Трейд» торговались 21 день и сформировали оборот на уровне 9,5 млн рублей. Средневзвешенная цена за месяц снизилась и составила 98,92% от номинала.

Согласно бухгалтерской отчетности, выручка компании за 2019 год составила 644,1 млн рублей, активы — 223,7 млн рублей, собственный капитал — 40,1 млн рублей, финансовый долг — 128,4 млн рублей. Долговая нагрузка существенно не изменилась: Долг/Выручка составил 0,20х, Долг/Капитал — 3,20х, Долг/EBIT — 3,73х.

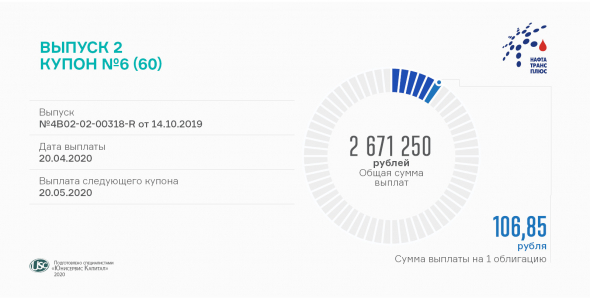

Шестой купон по облигациям БО-02 выплатил «Нафтатранс плюс»

- 20 апреля 2020, 12:25

- |

Новосибирская топливная компания перечислила в НРД более 2,6 млн рублей купонного дохода.

Размер купона — 13% годовых. Устанавливается ежемесячно по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. В мае компания выплатит 7-й купон тоже по ставке 13%, т. е. инвесторы получат по 106,85 рубля на облигацию.

Оборот облигаций второго выпуска «Нафтатранс плюс» в марте почти в 2 раза превысил объем вторичных торгов бондами дебютного займа, составив 29,8 млн рублей. Средневзвешенная цена снизилась до 97,62% от номинала, что на 1,4 п.п. выше показателя первого выпуска. Сделки с облигациями совершались ежедневно в течение 21 торгового дня в марте.

Напомним, вторым облигационным займом компания привлекла 250 млн рублей. Размещение ценных бумаг состоялось в октябре 2019 г. Номинал облигации — 10 тыс. рублей. Срок обращения выпуска — 5 лет. В октябре следующего года стартует квартальная амортизация. Завершится погашение в сентябре 2024 г. ISIN код выпуска: RU000A100YD8.

( Читать дальше )

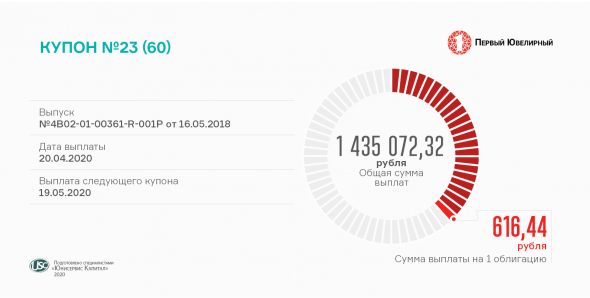

«ПЮДМ» выплатил 23-й купон по облигациям (RU000A0ZZ8A2)

- 20 апреля 2020, 12:03

- |

Выплата была перенесена со вчерашнего выходного дня на понедельник, 20 апреля.

Всего компания перечислила в НРД более 1,4 млн рублей в счет купонного дохода за 23-й период. Ставка — 15% годовых, действует до майской оферты. Купон выплачивается ежемесячно.

Объем торгов облигациями «ПЮДМ» по итогам марта составил 10,3 млн рублей, средневзвешенная цена показала небольшое снижение до 99,06% от номинала. Выпуск торговался каждый из 21 торгового дня в марте.

Напомним, «Первый ювелирный» привлекал капитал постепенно: размещение облигаций проходило с мая 2018 г. по апрель 2019 г. Всего в обращении находится 2328 ценных бумаг номиналом по 50 тыс. рублей. Общий объем — 116,4 млн рублей. До погашения осталось 3 года и 1 месяц.

Скептически о нефти, рубле и акциях. Спокойно – об облигациях

- 20 апреля 2020, 07:39

- |

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

WTY, источник profinance.ru

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

( Читать дальше )

Коротко о главном на 20.04.2020

- 20 апреля 2020, 07:08

- |

- «Комкор» зарегистрировал выпуск облигаций объемом 6,5 млрд рублей на Санкт-Петербургской бирже. 9 апреля Банк России зарегистрировал выпуск компании с аналогичными параметрами

- «ГК «Самолет» внесло изменения в программу биржевых облигации серии 001Р

- «Управление отходами» продлило 6-й купон облигаций 1-й серии на три года

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 17.04.2020

- 17 апреля 2020, 08:02

- |

- «СофтЛайн Трейд» сегодня с 11 до 16 часов по московскому времени проведет сбор заявок инвесторов на участие в размещении выпуска 001Р-03 объемом 1-2 млрд рублей. Ориентир ставки купона — 11% годовых

- «Регион-Инвест» допустил технический дефолт по выплате 8-го купона по облигациям серии БО-03

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Выплата 22-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг»

- 16 апреля 2020, 17:14

- |

Сегодня, 16 апреля, состоялась очередная выплата купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер выплат держателям облигаций составил 1 007 000 руб.

Основные параметры 1-го выпуска:

Ставка купона – 12,25% годовых.

Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

Номинальная стоимость облигации – 1000 руб.

Объем выпуска – 100 млн руб.

Срок обращения – 1800 дней (дата погашения 31.05.2023).

Указанные облигации застрахованы от снижения цены благодаря предусмотренному праву в любой месяц реализовать ценные бумаги самому эмитенту по цене не ниже номинала. Данное условие выпуска является уникальным для российского рынка и позволяет не беспокоиться о том, как вернуть сумму инвестирования до наступления срока погашения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал