волатильность

Время покупать Америку?

- 01 ноября 2020, 12:05

- |

В связи с неумолимо надвигающимися выборами фондовый рынок США испытал настоящий шквал распродаж на прошедшей неделе. Ирония в том, что это привело к значительному расхождению капитализации фондовых индексов с динамикой совокупного баланса крупнейших ЦБ мира:

(Распродажа фондовых рынков по всему миру в преддверии выборов в США привела к значительному расхождению их капитализации с динамикой совокупного баланса крупнейших ЦБ мира.)

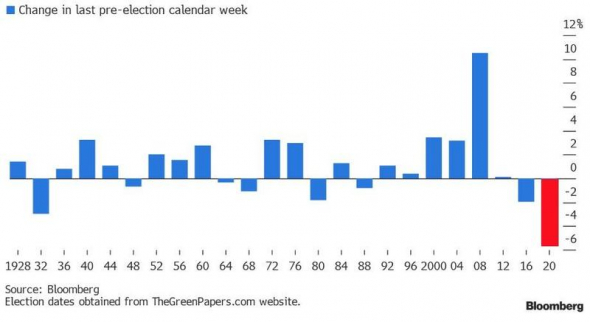

Сам S&P500 пережил сильнейшее падение в течение календарной недели перед выборами за всю историю наблюдений:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

На этой неделе стопы выносит только в путь - причина в волатильности?

- 30 октября 2020, 11:48

- |

Лучшая мысль дня о рынке

- 27 октября 2020, 23:22

- |

На просторах телеграмма попалась статейка, которая мне понравилась, о предстоящих выборах в США и о поведении в связи с этим рынка.

К сожалению, не знаю кто автор, но статья его мне понравилась и я полностью солидарна с мнением автора, поэтому надеюсь он не обидится, что я себе в блог сохраню эту мысль.

"...на рынок влияет не факт победы какого-либо кандидата, а поведение участников.

Разношёрстная компания: фонды, банки, частники – каждый имеет своё мнение и будет его пытаться реализовать на фоне новостей. Добавьте алгоритмы, которые всегда подключаются на всплесках цен, найдутся множество торговцев, которые будут «переобуваться прямо в прыжке», переходить из лонга в шорт и наоборот — вот вам и причина хаоса на рынке.

...

Так что, очень вероятно, что рынок задёргают в усмерть, вместе с вашими депозитами.

...не верьте «бывалым», которые говорят, что волатильность это отличная возможность для трейдера, чтобы заработать.

( Читать дальше )

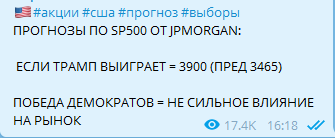

Вести с полей. О выборах и волатильности. Таргет цены по SP500.

- 27 октября 2020, 11:51

- |

Не все так трудно, как издали кажется.

Вести с полей, космобиологических.

* О выборах:

( Читать дальше )

Обзор, прогноз и торговый план на RI.

- 09 октября 2020, 09:37

- |

Контекст: на D1 покупатель не показывает хороших V — volume, S — spread, P — progress, R — result. Ничего из этих показателей не проявляет силу покупок, а ведь цена уходила из зоны покупок, и должна показывать силу по какому-то из параметров. Поэтому, контекстно: у нас рэнж образовался при шортовом балансе, находимся мы в волне покупок, волна покупок не показывает основательности, ждем разворота от сопротивлений. Пойдет шорт сразу или от сопротивления повыше, я сказать не могу. Лично мне хотелось бы, чтоб от сопротивления, так и безопасней и читаемо и стоп короче :)

Так же контекстно давайте сравним волны. Я подсветил синими и желтыми стрелками покупки и продажи. Последняя волна продаж показывает по барам прогресс хуже, а следом волна покупок, еще хуже. От такого, конечно, мы ждем похода вниз. В общем высока вероятность похода вниз, но откуда? :)

Локально: в волне наверх слабые пробои на м5. Есть ликвидность, которую нужно собрать.

( Читать дальше )

Не зная броду не лезь в воду...

- 06 октября 2020, 12:33

- |

( Читать дальше )

Акцент на производственном секторе

- 05 октября 2020, 13:00

- |

Мысли и ожидания на предстоящую торговую неделю.

▪️Нефть получила поддержку, ждем лонг

▪️Медь ломает тренд

▪️Американские индексы показывают смешанные данные.

( Читать дальше )

Ручная сделка в ноль. Мини-отчет за третий квартал 2020 года

- 02 октября 2020, 13:33

- |

Третий квартал закончился с результатом +43,5%. Общий доход за три квартала +165%. Статистика по месяцам:

Июль +27,7%

Август +3,1%

Сентябрь +12,7%

Общую кривую можно посмотреть тут

На графике выделяется резкий скачек вверх, а затем вниз в конце августа. Ручную торговлю давно не практикую, однако в текущих условиях решил занять долгосрочный лонг по валюте. Вход 20 августа по 73 800 в момент пробоя треугольника. Стоп в без убыток. Размер позы большой 1 к 3. Цель – ждать реализации второй волны ковида, снижения нефти, углубления кризиса, ну и валютного курса по 100 – 120 руб. 31 августа сработал стоп в ноль. Дальше по классике, как только выбило стоп, цена улетела в космос. Не приятно конечно. Главное, что это не повлияло на итоговый результат наторгованный ботами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал