высокодоходные облигации

Итоги торгов за 12.12.2024

- 13 декабря 2024, 10:02

- |

Коротко о торгах на первичном рынке

12 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 460 выпускам составил 798,0 млн рублей, средневзвешенная доходность — 25,23%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 11.12.2024

- 12 декабря 2024, 10:50

- |

Коротко о торгах на первичном рынке

11 декабря стартовало размещение Глобал Факторинг БО-06-001P. Выпуск объемом 150 млн был размещен на 75 млн 736 тыс. рублей (50,49% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 463 выпускам составил 908,6 млн рублей, средневзвешенная доходность — 25,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

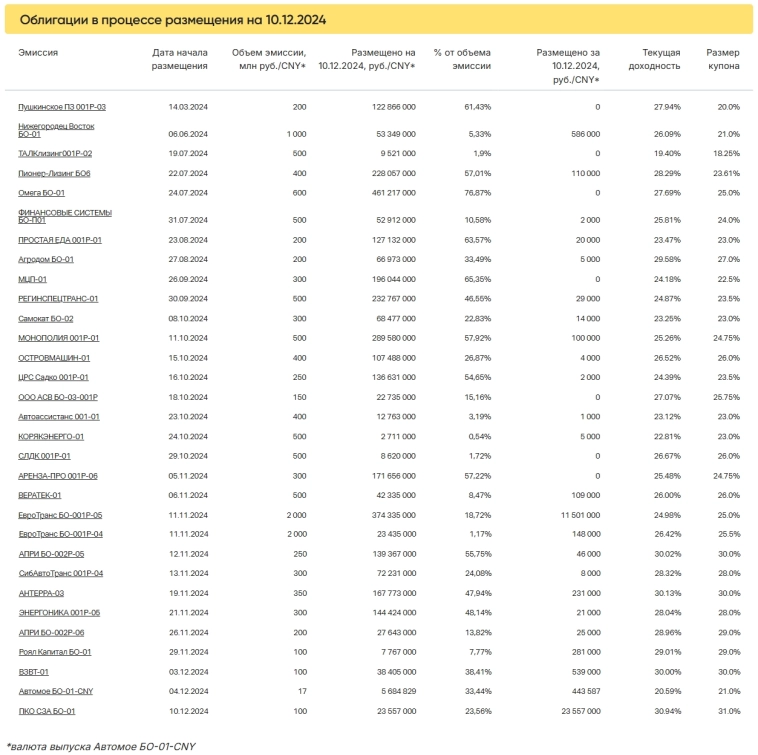

Итоги торгов за 10.12.2024

- 11 декабря 2024, 09:52

- |

Коротко о торгах на первичном рынке

10 декабря стартовало размещение ПКО СЗА БО-01 (ООО ПКО «Служба Защиты Активов»). Выпуск объемом 100 млн был размещен на 23 млн 557 тыс. рублей (23,56% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 462 выпускам составил 1095,8 млн рублей, средневзвешенная доходность — 24,71%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 09.12.2024

- 10 декабря 2024, 12:41

- |

Коротко о торгах на первичном рынке

9 декабря стартовало и завершилось за один день размещение МОНОПОЛИЯ 001P-02. Выпуск объемом 260 млн рублей был размещен за 5 383 сделки, средняя заявка 48 300,2 рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 461 выпуску составил 907,3 млн рублей, средневзвешенная доходность — 25,9%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

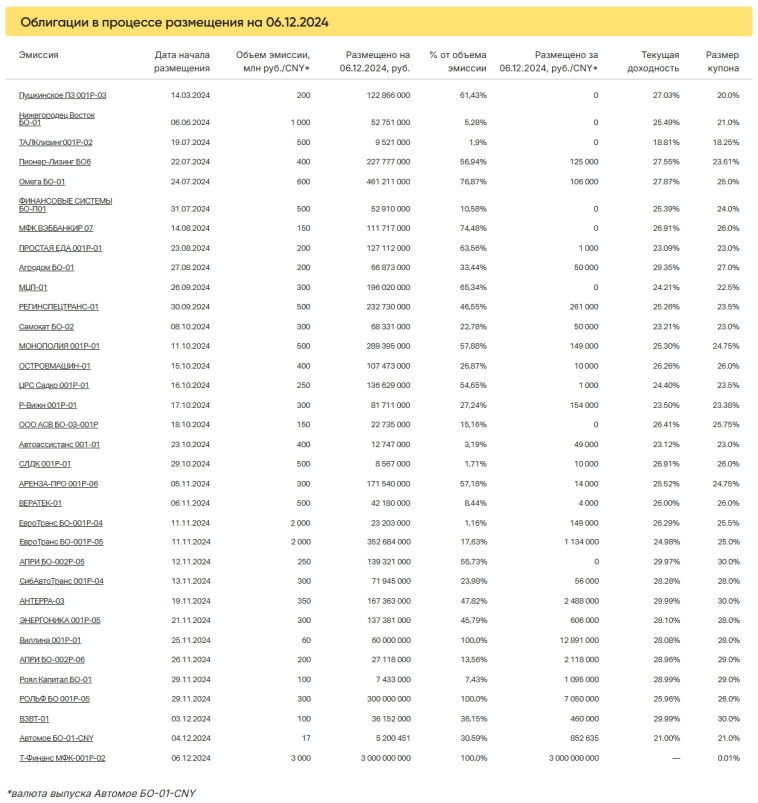

Итоги торгов за 06.12.2024

- 09 декабря 2024, 10:34

- |

Коротко о торгах на первичном рынке

6 декабря стартовало и завершилось за один день размещение Т-Финанс МФК-001Р-02. Выпуск объемом 3 млрд рублей был размещен за одну сделку.

Завершилось размещение выпусков Виллина 001P-01 объемом 60 млн рублей и РОЛЬФ БО 001Р-05 объемом 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 459 выпускам составил 703,7 млн рублей, средневзвешенная доходность — 25,4%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 05.12.2024

- 06 декабря 2024, 09:39

- |

Коротко о торгах на первичном рынке

5 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 459 выпускам составил 764,8 млн рублей, средневзвешенная доходность — 25,44%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 04.12.2024

- 05 декабря 2024, 08:49

- |

Коротко о торгах на первичном рынке

4 декабря стартовало размещение двух выпусков.

Селектел 001P-05R объемом 4 млрд рублей был полностью размещен за 9 778 сделок, средняя заявка 409, 08 тыс. рублей.

Автомое БО-01-CNY объемом 17 млн юаней был размещен на 3 млн 43, 3 тыс. юаней (17,9% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 463 выпускам составил 703,8 млн рублей, средневзвешенная доходность — 24,7%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Доходности ВДО уже превышают 40% - беда!

- 05 декабря 2024, 05:43

- |

Источник: rdc.ru

Доходности ВДО уже превышают 40%. И это на самом деле беда, и вот почему.

Во-первых, высокие доходности, почти в 2 раза выше ключевой ставки, свидетельствуют о кризисе на долговом рынке: инвесторы верят в повышенную вероятность дефолтов эмитентом, поэтому избавляются от облигаций (мы же помним, что высокая доходность облигаций достигается за счёт снижения стоимости тела самой облигации?).

Конечно, только самые ненадёжные облигации имеют повышенную доходность, а в «среднем по больнице» доходность находится в диапазоне около 27-28% годовых, но это тоже многовато. Понятно, что рынок, скорее всего, заложил в ожидания повышение ключевой ставки в декабре, но это ненормальная ситуация.

Во-вторых, у нас инвертированная кривая доходностей облигации. В нормальной ситуации короткие облигации дают меньшую доходность к погашению, а длинные – большие (потому что длинном горизонте может случится что угодно, поэтому нужна премия за риск).

Сейчас же наоборот: короткие облиги дают большую доходность, чем длинную. Инвесторы верят в снижение ставки в будущем времени, поэтому закупаются длинными облигации, фиксируя доходность на длительный период. Получается, что короткие облигации интересуют массового инвестора меньше.

( Читать дальше )

Итоги торгов за 03.12.2024

- 04 декабря 2024, 12:00

- |

Коротко о торгах на первичном рынке

3 декабря стартовало размещение ВЗВТ-01 (ООО «Волгоградский Завод Весоизмерительной Техники»). Выпуск объемом 100 млн был размещен на 26 млн 749 тыс. рублей (26,75% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 460 выпускам составил 738,8 млн рублей, средневзвешенная доходность — 23,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 02.12.2024

- 03 декабря 2024, 13:12

- |

Коротко о торгах на первичном рынке

2 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 465 выпускам составил 796,5 млн рублей, средневзвешенная доходность — 24,96%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал