грааль

Грааль найден!!!

- 09 октября 2020, 18:36

- |

- комментировать

- Комментарии ( 9 )

Грааль не нужен!

- 30 сентября 2020, 21:22

- |

Навеяно правильным постом StockGamblers smart-lab.ru/blog/649254.php

В общем, грааль не нужен! Как так не нужен?! А что нужно? Арифметика! Все больше убеждаюсь, что для того чтобы стабильно зарабатывать на бирже, надо знать арифметику. Да, и чуть было не забыл, нужна еще одна важная вещь. Надо признаться, самому себе, раз и навсегда, окончательно и бесповоротно, что ты не знаешь, почему вчера упали акции компании N, и тем более не можешь знать, что будет с акциями этой компании завтра. Если тебя коробит от этого утверждения, если ты с ним не согласен, то не читай дальше, сбереги свое время. (Видишь я и о тебе забочусь, мой неблагодарный читатель! Прежде чем уйти, поставь плюсик. Ты же не жлоб?!)

Итак, остались только те, кому мое мнение интересно, поэтому я позволю себе поболтать, а вернее рассмотреть тему, которую поднял в вышеуказанном посте StockGamblers, поширше, а некоторые вопросы даже местами углУбить.

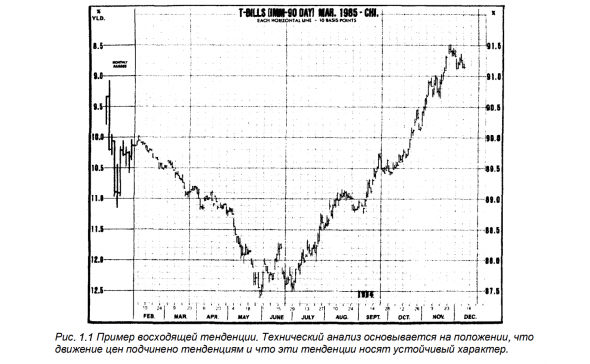

StockGamblers упоминает правило трейдинга «если на рынке есть некая тенденция, то, скорее всего, она будет продолжена». Упоминает вскользь, хотя на самом деле надо было бы это правило выбить на граните. Оно того заслуживает. И пусть это правило не является ни теоремой, ни аксиомой, а всего-навсего гипотезой, но другого у нас, использующих на рынке технический анализ, нет. Так давайте радоваться тому, что имеем и выжмем из этой гипотезы все, что возможно выжать.

( Читать дальше )

ГРААЛЬНАЯ ТОРГОВАЯ СТРАТЕГИЯ

- 30 сентября 2020, 20:40

- |

СОХРАНЯЙ, ЧТОБЫ НЕ ПОТЕРЯТЬ

В одном из наших прошлых постов мы упомянули, что в большинстве своем трейдеры пользуются архаичными и устаревшими методами, которые утратили свою эффективность на современных рынках. В таком случае, как должна выглядеть торговая система современности? В серии этих статей мы поделимся с вами информацией о том, какие методики действительно хорошо работают, какие инструменты работают с костылями, а какие подходы утратили свою актуальность вовсе. Более того, мы расскажем, как вам самостоятельно создать свою собственную грамотную и прибыльную торговуюсистему 21 века. Погнали!

Лучшее из классики

Кто не знает прошлого, у того нет будущего. Очень меткая и актуальная фраза. Нельзя отрицать тот факт, что исследователи прошлого действительно находили очень интересную и даже до сих пор актуальную информацию о рынках. Тем не менее, слепо доверять тому, что написано в книге 50-летней давности — тоже бред.

( Читать дальше )

Граалеведение. Сигналы.

- 15 сентября 2020, 18:15

- |

Однако, к сигналам нужен кейс.

… а если есть кейс, то можно и без сигнала обойтись.

Подтягивайтесь!

апд.

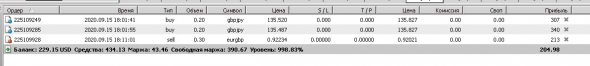

Вот, например, кейс:

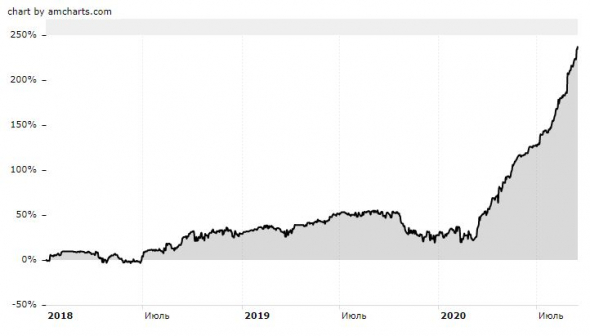

плечо 2000, 90% ++

холст, масло.

каждый должен решать СВОЙ кейс (ну, или отдать решение этого кейса профессионалам), а просто голый сигнал никому ничего не даст.

дерзайте!

пишите.

Я работаю со счетами клиентов.

Грааль. Каждая сделка в плюс.

- 14 сентября 2020, 18:37

- |

Займитесь спекуляциями в реальном мире. Покупайте оптом. Продавайте в розницу. Маржу, зависящую от уникальности товара или вашего предложения, пускайте в дело. Наймите работников. Задушите конкурентов. Уйдите на пенсию в 35. Инвестируйте поступающий кэш во все, что шевелится. Диверсифицируйте бизнес.

Вот и весь грааль, друзья.

P.S.

Внимание! Данная торговая система не подходит диванным экспердам, трусам, инфантам, мечтателям, интеллигентам и поэтам. Хорошо подходит смелым мужикам.

Надо покупать!

- 08 сентября 2020, 21:41

- |

NZD_USD (66.20 сейчас)

Оно, может, кому-то и страшно, но у меня есть грааль, который зарекомендовал себя в высшей степени симпатично.

Вот здесь по дню сигналит регулярно: картинки

Возражений не принимаю!

Кто с нами, тот молодец!

Кто не делает уроки, тот не смотрит телевизор.

апд. Не прошло и суток, но уже можно фиксировать прибыль, либо двигать стопы в бу, либо что-нибудь ещё.

( Читать дальше )

Создание роботов на заказ. Взгляд изнутри. Часть 2

- 29 августа 2020, 10:14

- |

Други, кто не знает, я уже много лет занимаюсь созданием софта для трейдинга и в том числе разработкой роботов на заказ. Восьмой год кажется. Занятие это весёлое и запутанное. Иногда денежное, иногда не очень. И в этом посте поделюсь с Вами своим опытом. С чего мы начали, что есть сейчас.

А главное, отвечу Вам на вопрос: Есть ли в этом смысл или нет?

Пост для тех кто хочет пойти в разработку роботов.

Делать роботов по ТЗ – Легко!

И невероятно прибыльно!

( Читать дальше )

Почти ГРААЛЬ на рынке металлов мосбиржи

- 27 августа 2020, 14:50

- |

Новичкам. Почему нельзя торговать то, что советует KarL$oH на рынке commodities. И о том, как торговать можно.

Там пара вполне рабочих систем на Никеле. Работает как минимум с 2009 г., а то и больше.

Пробуйте)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал