графики

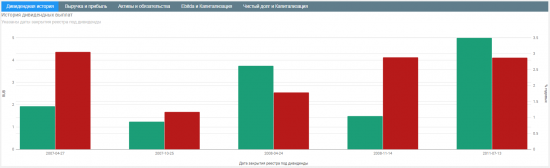

Отслеживаем дивиденды

- 23 мая 2018, 10:37

- |

Впереди сезон дивидендных выплат — очень многие компании будут делиться прибылью и где-то можно получить очень хороший доход.

Здесь мы расскажем как очень удобно следить и не пропускать предстоящие дивидендные выплаты на financemarker.ru

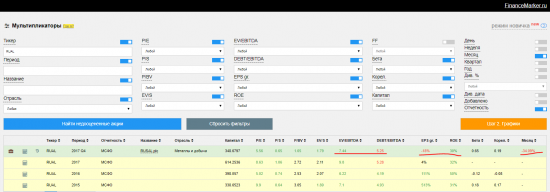

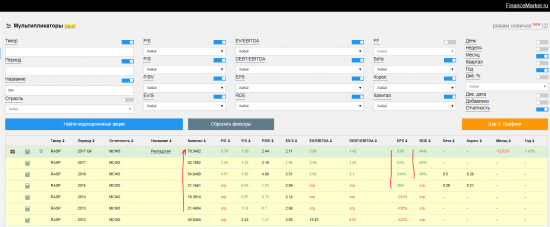

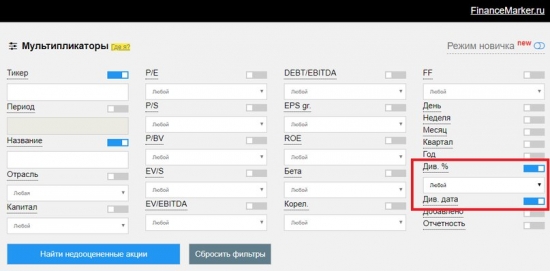

Открываем таблицу мультипликаторов

Первым делом как обычно переходите на нашу сводную таблицу мультипликаторов — это очень гибкий инструмент и вы можете настроить ее самым удобным образом.

- Задайте фильтры для отображения предстоящих дивидендов

Мы даже отключили здесь все остальные столбцы (оставили только Тикер и Название), чтобы вам ничего не мешало.

Но на практике удобно видеть в одной таблице и мультипликаторы (чтобы сразу понимать дорогая компания или нет) и предстоящие дивиденды, чтобы выбрать в итоге лучшие компании.

( Читать дальше )

Мой примитивный подход к анализу рынка

- 15 мая 2018, 06:06

- |

Я уже писал, что по профессии я эпидемиолог. Я работаю в медицинском учреждении. Мне часто, ежедневно, приходится пользоваться статистикой, цифрами, формулами расчета, графиками и т.д. По работе я сталкиваюсь с оценкой общей заболеваемости, допустим, в населенном пункте не по одному человеку, а по большой группе лиц. В большинстве случаев я смотрю на ситуацию обобщенно, практически не учитывая единичные случаи (но они естественно есть). Не учитываю небольшие колебания, а смотрю на тенденцию в тот или иной отрезок времени, выделяю общие ключевые моменты.

Это моя ежедневная работа и она чем то напоминает рабочий терминал на фондовом рынке:

( Читать дальше )

О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

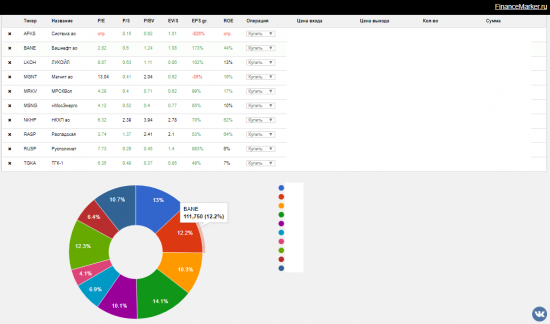

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

P/E - самый простой способ оценить инвестицию

- 06 мая 2018, 11:14

- |

Мультипликатор P/E

Отражает соотношение цены бизнеса к его годовой прибыли.

Плюсы:

— универсальность (можно использовать для оценки любого бизнеса без каких-либо ограничений)

— простота

Пример:

Друг предлагает вам вложиться в его бизнес и стать партнером. Просит вас отдать ему 2 миллиона рублей в обмен на 50% компании. За прошлый год при этом, прибыль его бизнеса составила 500 тысяч рублей. Друг нахваливает бизнес, да и вам он очень нравится. Выглядит очень привлекательно, но лучше посчитать:

P (стоимость всего бизнеса) = 2 миллиона * 2 (так как 2 миллиона это только 50%) = 4 миллиона

E (годовая прибыль) = 500 тысяч рублей.

P/E = 4 миллиона рублей / 500 тысяч рублей в год = 8.

Что это значит?

По сути 8 — это 8 лет, именно за этот срок вы отобьете все свои вложения в бизнес. Вот и все. А теперь уже легко догадаться, что

Чем больше P/E — тем это хуже, так как бизнес окупается дольше, а значит он и не такой привлекательный, как вам о нем рассказывает друг.

( Читать дальше )

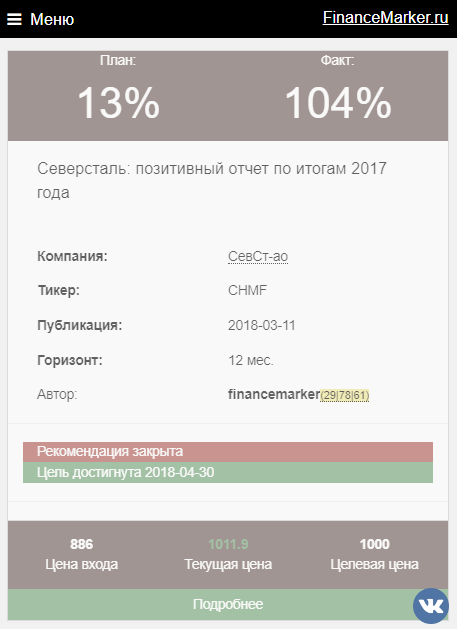

Северсталь - цель достигнута. Что дальше?

- 02 мая 2018, 10:01

- |

Добрый день!

На днях была достигнута цель по нашей рекомендации «покупать акции Северстали». Цена пробила отметку 1000 рублей, и сделала это очень быстро, что дало в пересчете 104% годовой доходности.

Следите за нашим портфелем на financemarker.ru, а также инвестиционными обзорами (только по PRO подписке), чтобы узнать о наших дальнейших планах по этой бумаге.

Первоначальный обзор Северстали доступен по ссылке - http://investprogram.ru/index.php/137-nedootsenennye-kompanii-severstal. Многое там до сих пор актуально.

Спасибо.

Падение в 2 раза: покупать ли РУСАЛ?

- 29 апреля 2018, 13:01

- |

Добрый день!

В сегодняшнем обзоре решил остановитсья на компании РУСАЛ. Она была в голосовании и больше всех привлекла своим графиком, который на фоне санкций сейчас стал выглядеть так:

C 45 рублей цена обвалилась до 23. На этом уровне акции торговались в последний раз в ноябре 2016 года. По графику компания выглядит очень привлекательно, но разумные инвесторы должны смотреть в первую очередь на мультипликаторы.

Мультипликаторы компании РУСАЛ

( Читать дальше )

Графики онлайн. Регистрация.

- 24 апреля 2018, 14:30

- |

Может кто-нибудь сталкивался с этим моментом при регистрации на «TradingView» (https://ru.tradingview.com/)

После заполнения всех полей, и нажатии на кнопку "РЕГИСТРАЦИЯ", наверху появляется окно с надписью: "Пожалуйста, кликните здесь, чтобы подтвердить, что вы не робот". Куда бы не кликал — окно пропадает, и… всё… ничего далее не происходит.

Похоже регистрацию проходит робот, как и эту запись пишет тоже робот… (ну или как теперь модно говорить «андроид»)

Подскажите, пожалуйста, что сделать? — просто подождать и по-новой?

Или это связано с эпопеей блокировки?

Вспоминая лозунги революции, необходимо завладеть стратегическими объектами: а) телефон, б) телеграф, в) железнодорожные станции, г) мосты.

новый инструмент для частных инвесторов — события на графиках.

- 09 апреля 2018, 11:54

- |

Анонсируем новый инструмент для частных инвесторов — события на графиках.

ПРИМЕР:

Переходим на подробную страницу по компании — в данном случае Лукойл. Сразу на странице видим график акций Лукойла

На графике появились 3 вида кружочков:

- Синий кружок — публикация финансового отчета

- Желтый кружок — объявление о выплате дивидендов

- Красный кружок — последний день, когда акции торговались с дивидендами.

На каждый кружок можно навести курсор мыши, чтобы увидеть подсказку:

( Читать дальше )

Недооцененные компании: Распадская обзор и рекомендации

- 02 апреля 2018, 11:30

- |

Добрый день!

В сегодняшнем обзоре компания Распадская, чьи акции на днях обвалились на 10% на фоне решения совета директоров не рекомендовать выплачивать дивиденды. Рынок очень болезненно на это отреагировал, хотя к слову сказать, в прошлом Распадская выплачивала дивиденды всего 5 раз, начиная с 2007 года.

Так что у разумного инвестора возникает вопрос, а стоит переживать или же лучше заглянуть в отчет по итогам 2017 года и посчитать мультипликаторы.

1. Мультипликаторы компании Распадская.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал