группа лср

Дивидендные качели

- 19 мая 2023, 11:25

- |

💰 Вчерашний день оказался очень богатым на дивидендные новости. И если некоторые из этих новостей смогли порадовать акционеров, другие — напротив, серьёзно расстроили, обвалив в моменте котировки акций. Давайте соберём воедино весь этот дивидендный информационный фон последних дней, отметив каждую новость с положительной или отрицательной стороны:

➕ МТС по итогам 2022 года рекомендовал направить акционерам 34,29 руб. на бумагу, что по текущим котировкам сулит ДД=11,1%! По-настоящему щедрый подарок для российских инвесторов в четверг вечером, а рекомендованный размер дивидендов в инвестиционном кейсе МТС оказался выше ожиданий рынка и моих собственных прогнозов — ведь в лучшем случае я рассчитывал на 30 руб. с небольшим «хвостиком», но в итоге этот «хвостик» оказался гораздо больше. И это прекрасно!

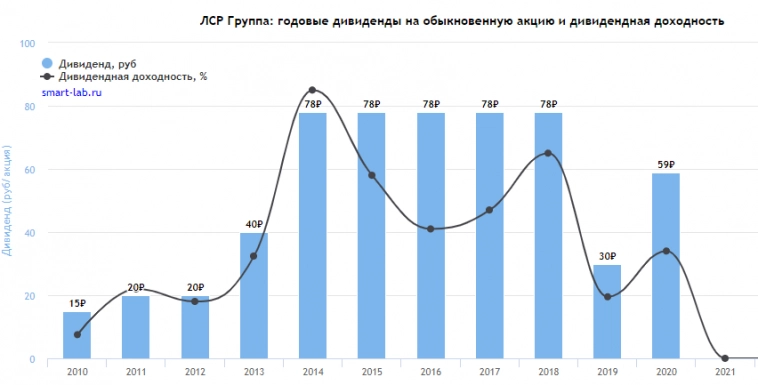

➕ ЛСРсовершенно неожиданно взял и рекомендовал в качестве дивидендов за 2022 год 78 руб. на акцию. Да-да, те самые 78 руб., которые мы не видели с далёкого 2018 года! По текущим котировкам это сулит потенциальную ДД=13,6%, однако нужно дождаться ещё официального одобрения дивидендной рекомендации на ГОСА (26 июня 2023 года), и теоретически здесь могут быть неприятные сюрпризы.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Рекомендованные дивиденды ЛСР предполагают доходность 13.6% - Атон

- 19 мая 2023, 10:40

- |

В общей сложности компания планирует потратить на дивиденды 8 млрд руб. или 61% своей чистой прибыли за 2022. ГОСА должно утвердить дивиденды 26 июня.

Это позитивный сюрприз для инвесторов. Мы не ожидали, что ЛСР возобновит выплату дивидендов на уровнях, сопоставимых с ее историческими выплатами, принимая во внимание текущую экономическую обстановку. Рекомендованные дивиденды предполагают доходность 13.6%. Мы ожидаем увидеть рост в акциях ЛСР сегодня.Атон

🚀ЛСР в моменте прибавлял более 34% после объявления 78 рублей дивидендов

- 19 мая 2023, 10:39

- |

🚀ЛСР +18.5% в лидерах роста, в моменте котировки прибавляют более 34%. СД обрадовал акционеров неожиданными дивидендами, компания рекомендовала 78 руб. на акцию. Дивидендная доходность по текущей котировке составляет 11.5%, последний день для покупки 05.07.2023

www.e-disclosure.ru/portal/event.aspx?EventId=zpMXy7QkGECAbwNbaMiZRA-B-B

ЛСР – Прибыль рсбу 1 кв 2023г: 14,386 млрд руб. Дивы 2022г: 78 руб. Отсечка 07.07.2023

- 19 мая 2023, 10:30

- |

103 030 215 обыкновенных акций

Free-float 25,19%

www.lsrgroup.ru/investors-and-shareholders/informacziya-po-akcziyam/informacziya-po-akcziyam

Капитализация на 19.05.2023г: 69,236 млрд руб

Общий долг на 31.12.2019г: 69,762 млрд руб/ мсфо 180,933 млрд руб

Общий долг на 31.12.2020г: 96,428 млрд руб/ мсфо 190,677 млрд руб

Общий долг на 31.12.2021г: 139,862 млрд руб/ мсфо 255,869 млрд руб

Общий долг на 31.12.2022г: 148,555 млрд руб/ мсфо 319,415 млрд руб

Общий долг на 31.03.2023г: 133,470 млрд руб

Выручка 2019г: 15,423 млрд руб/ мсфо 110,438 млрд руб

Выручка 1 кв 2020г: 1,225 млрд руб

Выручка 6 мес 2020г: 2,528 млрд руб/ мсфо 48,101 млрд руб

Выручка 9 мес 2020г: 3,304 млрд руб

Выручка 2020г: 9,055 млрд руб/ мсфо 118,052 млрд руб

Выручка 1 кв 2021г: 1,732 млрд руб

Выручка 6 мес 2021г: 3,443 млрд руб/ мсфо 54,821 млрд руб

Выручка 9 мес 2021г: 5,272 млрд руб

Выручка 2021г: 11,266 млрд руб/ мсфо 130,515 млрд руб

Выручка 1 кв 2022г: 2,484 млрд руб

Выручка 6 мес 2022г: 4,510 млрд руб/ мсфо 65,369 млрд руб

( Читать дальше )

ЛСР как инсайд Чорного Лебедя

- 19 мая 2023, 10:29

- |

Разгон как сигнал на выход

Менеджеры как инсайдеры выходят из бизнеса

Инсайд ключевое слово а значит не только в лср знают...

Рубли пойдут на выход в бакс...

Значит скоро увидим локальный хай по доллару...

Продажи девелоперов в крупнейших регионах снизились на 25–40% - Коммерсантъ

- 19 мая 2023, 09:40

- |

www.kommersant.ru/doc/5988543

Дивидендный прорыв ЛСР

- 19 мая 2023, 09:13

- |

Компания ЛСР решилась на долгожданную выплату дивидендов, совет директоров предложил выплатить 78 рублей на акцию.

Вернулись к доковидному уровню выплат:

В сумме это около 8 млрд рублей и 60% от чистой прибыли по МСФО.

( Читать дальше )

Дивидендная вакханалия

- 18 мая 2023, 21:44

- |

Дивидендные выстрелы прозвучали на фондовом рынке России. Ряд компаний объявили решение СД, однако какие-то выстрелы были салютом, а какие-то в спину акционерам.

Ставропольэнергосбыт

Начнём мы, конечно же, с любимого Ставропольэнергосбыт. Прежде всего СД директоров обманул и вопреки моему прогнозу в 16,922 копеек на привилегированную акцию, порекомендовал выплатить 16, 95389 копеек. Что несколько больше. Средняя цена покупки префов Ставропольэнергосбыт где-то 58 копеек и в момент закрытия торгов доходность составила 231% где-то за 8 месяцев. Продать сегодня не успел. Почему? расскажу об этом в ближайшем выпуске Стонкс. Вы, кстати, подписаны? Завтра, конечно же, цена акций упадёт, так как доходность уже сейчас ниже 10%, а такого на сегодня быть на российском фондовом рынке не должно. Так как компания платит 1 раз в год и дополнительных выплат в этом году уже не предвидится.

( Читать дальше )

СД - Группа ЛСР: ДИВИДЕНДЫ = 78 (Семьдесят восемь) рублей, ДД: 13.62%

- 18 мая 2023, 18:53

- |

– выплатить дивиденды по обыкновенным именным акциям по результатам отчетного 2022 года в размере 78 (Семьдесят восемь) рублей на одну обыкновенную именную акцию на общую сумму 8 036 356 770 (Восемь миллиардов тридцать шесть миллионов триста пятьдесят шесть тысяч семьсот семьдесят) рублей. Форма выплаты дивидендов – денежными средствами. Определить дату, на которую определяются лица, имеющие право на получение дивидендов – 07.07.2023 г.;

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=zpMXy7QkGECAbwNbaMiZRA-B-B

ЛСР и Бастрыкин. И вновь продолжается бой!

- 16 мая 2023, 20:24

- |

«СК заново возбудит два отмененных прокуратурой дела по намыву Васильевского острова

Председатель СК Александр Бастрыкин поручил повторно возбудить уголовное дело о нарушении правил охраны окружающей среды на северном Василеостровском намыве. Это уже третий подход к снаряду.

О повторном возбуждении дела сообщает СК 16 мая. Напомним, впервые дело по той же ст. 246 УК было возбуждено в начале мая, его отменила прокуратура. Во второй раз его своим постановлением возбудил 14 мая лично Бастрыкин после своего легендарного уже визита на стройплощадку северного намыва и разговора с охраной. 16 мая его тоже отменили — учитывая статус подписанта, уже в Генпрокуратуре. Так что сейчас объявлен третий акт.

После событий на стройплощадке было возбуждено еще два дела. Одно — по ст. 203 УК — касалось превышения полномочий со стороны охранников ЧОП, которые требовали у Бастрыкина покинуть территорию; его также отменила прокуратура и также заново будет возбуждать СК по поручению главы ведомства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал