двмп

Интервью с Президентом FESCO Аркадием Коростелёвым

- 21 октября 2020, 14:12

- |

Отличное интервью. Сразу понятнее, что там творится в ДВМП. Это один из примеров ситуаций, на которых зарабатывают настоящие инвесторы.

Собственно конкретно этот конфликт может привести к возврату в компанию долга в 1млрд USD, что в разы больше капитализации.

- комментировать

- Комментарии ( 0 )

FESCO - GHP Group продала долю в компании на фоне акционерного конфликта

- 05 октября 2020, 11:26

- |

«GHP Group продала свою долю в группе FESCO. В условиях разразившегося акционерного конфликта на фоне пандемии, которая может создать проблемы для транспортных компаний, мы посчитали правильным выйти из капитала FESCO»

Покупатель и условия сделки не раскрываются.

GHP Group стала акционером FESCO в конце 2012 года, когда группа «Сумма» Зиявудина Магомедова вместе с партнерами, включая американский фонд TPG, приобрела контрольный пакет компании (73,74%) у Сергея Генералова. Тогда глава московского офиса GHP Group Денис Суханов заявил, что компания инвестировала «более $100 млн» (более 3,06 млрд руб. по курсу на момент закрытия сделки).

«Теперь в рамках сделки по продаже доли GHP Group в FESCO были сняты риски субсидиарной ответственности в условиях акционерного конфликта, а также по долгам, которые привлекались на покупку акций FESCO», — сказал РБК источник, близкий к одному из акционеров FESCO.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 02 октября 2020, 09:13

- |

Банки догоняет вторая волна неплатежей. Просроченная задолженность компаний может вырасти в полтора раза

Доля проблемных корпоративных долгов перед банками в течение года возрастет в полтора раза, ожидают в АКРА. Столь существенный рост потребует от банков создания дополнительных резервов в размере не менее 650 млрд руб. Дополнительное резервирование будет нужно и розничному портфелю. Существующего капитала банковской системы на это хватает, однако может значительно снизиться капитал и потребоваться поддержка государства в адрес наименее устойчивых кредитных организаций. Причем текущий сценарий не учитывает второй волны пандемии, которая может ухудшить эти показатели.

https://www.kommersant.ru/doc/4512589

Железные дороги получили на чай. Правительство разрешило им не платить дивиденды

Разрешение ОАО РЖД не платить дивиденды по обыкновенным акциям за 2019 год и, возможно, в последующие годы не окажет существенного влияния на финансирование растущей инвестпрограммы монополии. Ее объем традиционно превышает прибыль ОАО РЖД по

( Читать дальше )

Fesco - поданы иски в Лондонский арбитраж о взыскании долгов к ряду акционеров

- 15 сентября 2020, 15:54

- |

Подача исков осуществляется в соответствии с задачами, поставленными Советом директоров перед новым руководством Группы. Эти действия могут повысить финансовые показатели компании и носят позитивный характер для партнеров и кредиторов FESCO. Ранее новому менеджменту было поручено пересмотреть бизнес-план Группы, актуализировать ее стратегию и обеспечить рост ликвидности и долгосрочную финансовую устойчивость всех ключевых бизнесов FESCO.

Речь может идти о кредитах на $1,046 млрд, которые привлекали Магомедов и американский инвестфонд TPG Group на выкуп группы в 2012 году, сообщал в мае РБК со ссылкой на копию соответствующего письма. Согласно ему, Fesco приобреталась по схеме leveraged buyuot, когда сама компания выступила кредитором своих будущих владельцев. Поэтому формальным

( Читать дальше )

ДВМП - разбор отчетности по МСФО за первое полугодие 2020 года

- 10 сентября 2020, 17:25

- |

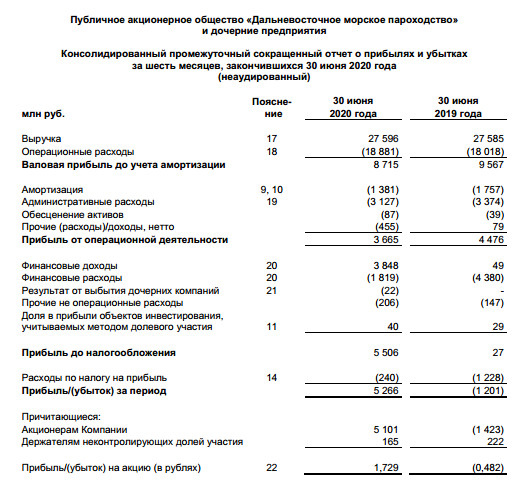

Следом за НМТП хочу остановиться на другом представителе транспортного сектора. Не так давно я начал изучать компанию ДВМП. В своей статьея указывал, что операционные расходы нивелируют весь рост выручки в предыдущие годы. А сложности с логистикой в период карантинов и ограничений будут оказывать негативный эффект. И вот теперь посмотрим на отчет Fesco за первое полугодие по МСФО и обновим свою позицию по компании.

Выручка за первое полугодие осталась на уровне 2019 года в 27,6 млрд рублей. А вот операционные расходы выросли почти на 1 млрд. В самом начале статьи я говорил, что у компании огромная нагрузка в виде железнодорожных и транспортных сборов. Именно эти статьи снижают показатели. Лишь курсовые разницы приходят на помощь в этом году. ДВМП получила доход в размере 3,9 млрд рублей.

К тому же компании удалось сократить, как долгосрочные, так и краткосрочные обязательства. NetDebt/EBITDA снизилась до 2,2x. Подробнее о мультипликаторах на

( Читать дальше )

Позитивные итоги полугодия дают надежду на положительный финрезультат FESCO за 2020 год - Промсвязьбанк

- 03 сентября 2020, 13:11

- |

Выручка Fesco по МСФО в 1 полугодии 2020 года не изменилась г/г и составила 27,596 млрд руб. Чистая прибыль составила 5,266 млрд руб. по сравнению с 1,201 млрд руб. убытка за аналогичный период предыдущего года. Показатель чистый долг на конец периода составил 30 млрд руб.

Компания улучшила финансовые показатели в первом полугодии за счет заработка на курсовых разницах (3,8 млрд руб.). Выручка компании г/г не изменилась, несмотря на падение грузооборота в стране и карантинные меры. Такие результаты по итогам первого полугодия дают надежду на положительный финансовый результат компании в целом за 2020 год.Промсвязьбанк

Отчетность FESCO говорит о том, что кризис по ней не ударил - Московские партнеры

- 02 сентября 2020, 22:00

- |

В 1 полугодии 2020 г. выручка «ДВМП» (в годовом выражении) практически не изменилась и составила 27,6 млрд руб. Валовая прибыль и EBITDA показали вполне ожидаемое снижение, на фоне локдауна (более подробно смотрите в таблице).

Каковы позитивные моменты отчетности?

1. Выручка практически вышла на докризисные уровни. Следовательно, операционный бизнес компании работает в обычном режиме.

2. Чистая прибыль вместо убытка годом ранее. Этого удалось достичь благодаря прибыли от валютной переоценки, а также вследствие снижения финансовых расходов.

3 Долг и финансовые расходы. Одним из важных факторов для «ДВМП» считаю снижение долговой нагрузки. Чистый долг к EBITDA снизился до 2,8х – хороший знак. И снижение финансовых расходов, разумеется, которые ранее оказывали давление на чистую прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал