денежно-кредитная политика

Ответ ЦБ РФ про ставку. Удерживать ее на высоких уровнях до победы над инфляцией.

- 27 декабря 2024, 02:06

- |

☺️ Продолжаем отвечать на ваши вопросы

Почему в 22 году было достаточно краткосрочного повышения до 20% чтобы через 4 месяца инфляция снизилась с 13% до 3%, а сейчас нет. Что изменилось? Не является ли ставка подстройкой под бюджетные стимулы девальвации для наполнения бюджета и выраженную сезонность связанную со спросом на импорт и период китайских новогодних праздников в феврале, когда спрос падает, а на складах появляется избыток заранее купленных товаров?

Сложно не провести параллели с весной 2022 года, однако сегодня и тогда — это кардинально разные ситуации. Весной 2022 года страна столкнулась с беспрецедентными санкциями, последствия которых не были понятны людям и бизнесу. Это вылилось в обналичивание денег с банковских счетов, ажиотажный потребительский спрос, всплеск инфляционных ожиданий и в итоге — в резкий рост цен. Сейчас ситуация иная. Санкции никуда не делись, но экономика растет, банки сильно нарастили кредитование благодаря высокому спросу на кредиты и существенным послаблениям в регуляторных мерах в предыдущие годы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

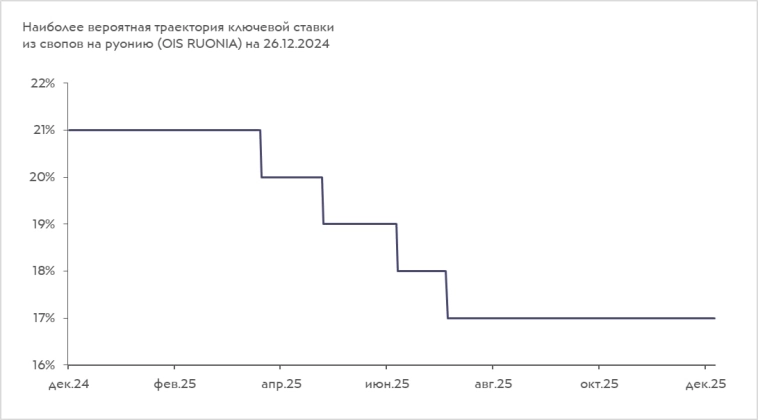

Рынок свопов ожидает снижение ключевой ставки уже в апреле

- 26 декабря 2024, 19:13

- |

На данный момент наиболее вероятные значения ключевой ставки исходя из котировок OIS RUONIA выглядят следующим образом:

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 20%

06.06.2025 — 19%

25.07.2025 — 18%

12.09.2025 — 17%

24.10.2025 — 17%

19.10.2025 — 17%

Диванное мнение

Еще буквально неделю назад рынок свопов считал что повышение ставки до 25% в феврале неизбежно, однако уже сейчас видит снижение в апреле. Рынок свопов это хорошее усредненное мнение, но как показывает практика последнего года (июньское заседания и декабрьское заседания), часто формируются избыточные ожидания относительно реакции центрального банка на колебания каких-то параметров. Это неизбежно в последствии приводит к «неоправданным» ожиданиям рынка в виде волатильности финансовых активов.

Мосбиржа. Рыночные инфляционные ожидания

- 26 декабря 2024, 12:00

- |

Рыночные инфляционные ожидания 21/12/24, после решения ЦБ РФ по ключевой ставке

( Читать дальше )

📉Кредитование замедляется слишком быстро?

- 25 декабря 2024, 19:30

- |

Вчера мы услышали интересные высказывания от директора департамента денежно-кредитной политики ЦБ Андрея Гангана, в интервью «Интерфаксу».

💭О ставке

ЦБ не отказывается от бескомпромиссной борьбы с инфляцией. Решения ЦБ влияют на инфляцию с лагами и важно понять как текущие решения отразятся на динамике цен. В феврале нужно будет оценить, достаточен ли уровень жесткости.

Запланированный бюджет на 2025 год несет дезинфляционный характер, если не будет пересмотра. Инфляционные ожидания все также высоки, но если спрос на кредиты снизиться, снизится и инфляция.

💭О кредитах

Ставки банков по депозитам и кредитам поднялись гораздо выше чем 21%. Тем самым, появились риски более стремительного замедления кредитования, чем нужно регулятору. Корпоративный портфель банков в ноябре вырос всего на 0,8% против 2,3% в октябре.

Вспомним про норматив краткосрочной ликвидности. При его соблюдении, конкуренция у банков за депозиты стала куда выше. Аналогичная история с надбавками к достаточности капитала. Банкам приходится более разумно использовать свой капитал и закладывать более высокие премии в конечные ставки для заемщиков.

( Читать дальше )

Печатание денег бюджетом в декабре, что это означает?

- 25 декабря 2024, 16:05

- |

Какой вклад внесло размещение ОФЗ в создание денежной массы в декабре ?

Около 1,85 трлн руб.

Почему важно разобраться в этом аспекте?

На последнем заседании Совета директоров основным аргументом в принятии решения было резкое замедление корпоративного кредитования — замедление процесса создания новых денег в экономике (агрегат М2). Согласно бюллетене «О чем говорят тренды», рост М2 соответствующий траектории инфляции около 4% г/г, составляет примерно 10% г/г (среднесрочный прогноз 7-12% г/г).

Однако не только корпоративное и потребительское кредитование может создавать новые деньги в экономике. Первичное размещение ОФЗ, выкупленное банковской системой, создает новые деньги в экономике.

План валовых заимствований на 2025 год составляет 4,8 трлн руб. с учетом погашений в 1,4 трлн руб. и предположения, что активность банков на первичном рынке составит 75% (средняя доля участия банков в январе — ноябре 2024), бюджет создаст 2,5 трлн руб. новых денег в 2025 году.

И что это означает?

( Читать дальше )

Пора ли закупать акции и облигации после решения ЦБ по ставке в декабре?

- 25 декабря 2024, 15:42

- |

Эйфория на рынке немного улеглась, можно обсудить что это было.

Настроения быстро меняются, эмоций хватает:

— ЦБ поднял ставку до 16%, срочно всё продать!

— ЦБ оставил 21%, покупаем на всё!

Но позитив на рынке оправдан. ЦБ прямо заявил, что перестарался с ужесточением. Вместо ожидаемого замедления кредитования начался делеверидж: и потребительские кредиты, и ипотека, и даже корпоративные кредиты (в реальном выражении, за вычетом инфляции) начали падать. Повышать ставку в таких условиях уже опасно.

У меня была статья с разбором того, как ЦБ следит за кредитованием.

Был описан следующий алгоритм: «Сначала мы увидим замедление кредитов, потом увидим замедление инфляции, и только потом ЦБ начнёт понижать ставку». ЦБ заявил, что у него есть оперативные данные по кредитам за декабрь (мы узнаем их в январе). Судя по всему, пункт 1 не просто выполнен, но и перевыполнен.

В июне ЦБ уже брал паузу в повышении ставки. Но на этот раз я умеренно оптимистична. Похоже, мы действительно на пике по ключевой ставке.

( Читать дальше )

Почему Турецкий сценарий нам не светит и почему нам ближе Иранский.

- 25 декабря 2024, 12:23

- |

мясное ассорти с курицей,

паштет с уткой, индейку в соусе,

телятину с овощами, дичь в желе.

— Ничего себе! Это в каком отделе?

— В кошачьем.

— А нам купить чего-нибудь на ужин?

— Нам?… Ааа. Гречку и сосиски

Вчера было День Рождение великого Леонида Филатова (выше текст не его😊)

и как говорится: Энто как же, вашу мать, Извиняюсь, понимать?

Всем привет и попутного ветра вам в зад паруса!

( Читать дальше )

Я оптимист и верю в то, что с проблемой инфляции удастся справиться и разворот в ДКП наступит в 2025г — интервью зампреда Совкомбанка Михаила Автухова "Ведомостям" - конспект

- 25 декабря 2024, 11:31

- |

В этом году, несмотря на высокие ставки, корпоративное кредитование росло опережающими темпами.

На финансовых рынках сталипреобладать кредиты с плавающими ставками: банки стали меньше процентного риска принимать на баланс и через плавающие ставки передавали его заемщикам.

Мы видим серьезное снижение инвестиционной активности и охлаждение кредитного рынка.

Верю, что с проблемой инфляции удастся справиться и разворот в ДКП наступит в 2025 г. Думаю, что мы уже близки к пику в этом цикле, в середине следующего года ЦБ может приступить к снижению ставки.

Пока мы видим только единичные случаи обращений за реструктуризациями, но надо понимать, что и в периоде очень высоких ставок мы живем всего несколько месяцев

Экономика России в целом находится в довольно хорошей форме. По данным Росстата, долговая нагрузка в индустриях уверенно ниже 3 (соотношение чистый долг/EBITDA). IT-компании, сфера услуг. Они в более комфортной ситуации.

( Читать дальше )

Как защититься от реализации «турецкого сценария» — бесконтрольной инфляции

- 25 декабря 2024, 11:26

- |

В прошлую пятницу Банк России смог удивить большинство аналитиков, приняв решение оставить ключевую ставку на уровне 21% годовых. Это решение вызвало ралли на российском фондовом рынке и неожиданно оказало краткосрочную поддержку рублю. Что ждать дальше?

Материал подготовлен командой финансовой платформы Bitbanker

Объясняя свое неожиданное решение, Банк России заявил, что «произошло более существенное ужесточение денежно-кредитных условий, чем предполагало октябрьское решение по ключевой ставке».

Расшифровывая это объяснение, Эльвира Набиуллина отметила, что до октябрьского решения ЦБ спреды к ключевой ставке составляли 2-3 процентных пункта для надежных заемщиков, а после него выросли до 5-6 процентных пунктов.

Если решение ЦБ логично, то почему большинство аналитиков ожидали повышения ставки как минимум до 23%? Все дело в инфляции, продолжившей свое движение вверх с ускоренным темпом после октябрьского решения по ставке. ЦБ успел приучить рынок к тому, что за разгоняющейся инфляцией следует подъем ключевой ставки, поэтому его решение оставить ставку неизменной поставило многих участников рынка в тупик.

( Читать дальше )

В ноябре 2024 г. потреб. кредитование на дне, выдача ипотеки/автокредитов стабилизировалась, в корпоративном кредитовании снижаются темпы

- 25 декабря 2024, 09:54

- |

Ⓜ️ По данным ЦБ, в ноябре 2024 г. спрос в кредитовании составил 123₽ млрд (0,3% м/м и 16,7% г/г, месяцем ранее — 123₽ млрд). В ноябре 2023 г. он равнялся 691₽ млрд, фиксируем 5 месяц подряд снижения относительно 2023 г. Можно с уверенностью вещать о стабилизации в розничном кредитовании, потреб. кредитование снижается быстрыми темпами, автокредитование 2 месяц подряд находится на низких уровнях, ипотека стала более адресной, благо началось замедление темпов в корп. кредитовании. Давайте перейдём к данным:

🏠 Выдача ипотеки в ноябре замедлилась до 0,4% (+0,7% в октябре), кредитов было выдано на 274₽ млрд (это самый низкий уровень выдачи с января 2024 г., в октябре 367₽ млрд), в ноябре 2023 г. выдали 726₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 203₽ млрд (248₽ млрд в октябре), почти вся выдача приходится на семейную ипотеку — 166₽ млрд (в октябре 190₽ млрд) из-за завершения массовой льготной ипотеки/ужесточения семейной ипотеки, другие программы не вызывают особого спроса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал