дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Почему не стоит брать ипотеку. 6,5% Реальный пример

- 14 октября 2020, 20:27

- |

Здравствуйте, друзья, рад приветствовать вас на своем канале посвященный инвестициям и преумножении личных сбережений, а также финансовой грамотности.

Сегодня хотел вам рассказать почему не стоит брать ипотеку и посмотреть глазами инвестора на покупку квартиры в ипотеку. А также я покажу наглядные цифры с примерами. Будет аналитика.

Итак, давайте начнем. Скажу Вам сразу я живу не своей квартире, а в съемной, чтобы вы сразу понимали с какой точки зрения я смотрю на покупку собственного жилья.

А прежде, чем начать хотел сказать, чтобы вы поддержали мой канал лайками и комментариями таким образом вы способствуете продвижению моего канала по алгоритму Ютуба, и подписаться можете заодно чтобы получать уведомления о новых видео.

Давайте продолжим. По моему субъективному мнению есть несколько факторов, чтобы не брать ипотеку.

Первый фактор — ипотека это большая переплата средств за весь период.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 24 )

Citigroup в состоянии сохранить свой капитал и продолжать выплачивать дивиденды - Фридом Финанс

- 14 октября 2020, 19:00

- |

Чистая выручка банка упала на 7%, до $17,3 млрд, на фоне снижения чистого процентного дохода на 10% из-за сокращения чистой процентной маржи до 2,03% (-20,7%). В отличие от второго квартала, снижение чистых процентных доходов не было компенсировано ростом непроцентных доходов, которые составили $6,8 млрд, сократившись на 2% год к году, или на 22% квартал к кварталу. Выручка увеличилась на 5% в сегменте крупных институциональных клиентов за счет доходов от инвестиционного банкинга. В сегменте потребительского кредитования (Global Consumer Banking) выручка упала на 13%. Все сегменты, кроме корпоративного, остались прибыльными.

( Читать дальше )

Часть активов Системы может быть выведена на IPO - Атон

- 14 октября 2020, 18:36

- |

Участие в компании с сильными позициями на российском рынке онлайн-торговли. Изменение модели потребительского поведения в условиях пандемии COVID-19 вызвало рост спроса на услуги онлайнмагазинов. Во 2К20 квартальный валовой оборот OZON достиг нового рекорда 45,8 млрд руб. (+188% г/г), что свидетельствует о последовательной трансформации бизнеса в направлении платформы онлайн-маркетплейса, на котором сторонние продавцы обеспечили 50% валового оборота во 2К20.

Часть активов может быть выведена на IPO в среднесрочной перспективе. Пандемия COVID-19 ввергла российский и международные рынки в состояние макроэкономической неопределенности. Однако Ozon, один из ключевых игроков на рынке онлайн-торговли, как ожидается, выйдет на IPO к концу этого года или в начале 2021. По данным Wall Street Journal, OZON может быть оценен в сумму $3-5 млрд. Согласно прогнозируемой оценке IPO, доля «Системы» составляет $1,3-2,1 млрд. OZON может стать одной из «жемчужин в короне» «Системы» – еще до пандемии компания стала одним из ключевых игроков на быстрорастущем рынке онлайн-торговли в России (+23% г/г в 2019). На среднесрочном горизонте рост выручки Segezha Group за счет повышения цен на реализованные пиломатериалы (+8,9% г/г во 2К20 против -7,0% г/г в 4К19) может сигнализировать о готовности к IPO (сразу после восстановления рынков).

( Читать дальше )

Ростелеком продолжит превращаться в провайдера цифровых услуг - Газпромбанк

- 14 октября 2020, 16:09

- |

Мы ожидаем, что рентабельность компании по OIBDA останется на уровне 2019 г. (36%), что подразумевает двузначные показатели роста прибыли (+17%) и СДП (+19%), а также стабильные дивиденды с прогнозируемой на среднесрочную перспективу доходностью обыкновенных и привилегированных акций в 5-8% и 6-9% соответственно. Ближайшими триггерами для цены акций могут стать публикация 11 ноября финансовых результатов за 3К20 и обнародование новой стратегии развития в ноябре-декабре. Оба события, как мы полагаем, могут преподнести приятные сюрпризы.

( Читать дальше )

ММК выплатит в виде дивидендов за третий квартал 100% свободного денежного потока - Sberbank CIB

- 14 октября 2020, 15:17

- |

Согласно нашим ожиданиям, свободный денежный поток по итогам 3К20 составит $185 млн с доходностью на уровне 3,6% (прогноз доходности свободного денежного потока ММК выше, чем для Северстали и НЛМК). Мы полагаем, что ММК выплатит в виде дивидендов за 3К20 100% свободного денежного потока. Компания представит финансовые результаты по МСФО 22 октября.Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

Целевая цена акции JPMorgan - $141 - Фридом Финанс

- 13 октября 2020, 19:41

- |

Результаты JPM за третий квартал мы оцениваем как в целом позитивные и считаем, что качество прибыли было на приемлемом уровне. Если нового локдауна не случится, банк способен закрепить успех в четвертом квартале.

Чистая выручка банка сократилась на незначительные 0,5% год к году, до $29,1 млрд. Чистые процентные доход и маржа ожидаемо упали до $13 млрд (-9%) и 1,82% (-24,5%) соответственно. Непроцентные доходы показали увеличились на 7%, до $16,1 млрд благодаря повышению комиссий от инвестиционного банкинга на 11% и доходов от трейдинга на 20%.

( Читать дальше )

АФК Система работает над новой дивидендной политикой, ориентированной на рост дивидендных выплат

- 13 октября 2020, 19:09

- |

Мы сейчас работаем над новой дивидендной политикой, которая ориентирована на рост дивидендных выплат. И, я думаю, что как только ситуация с COVID стабилизируется, как только мы выйдем из этого кризисного периода и будем более четко понимать и прогнозировать наши финансовые потоки, мы предъявим рынку новую дивидендную политику

Ранее АФК Система из-за необходимости снижения долга после выплат компании Башнефть была вынуждена отклониться от дивидендной политики и платить дивиденды ниже предусмотренного ею уровня.

источник

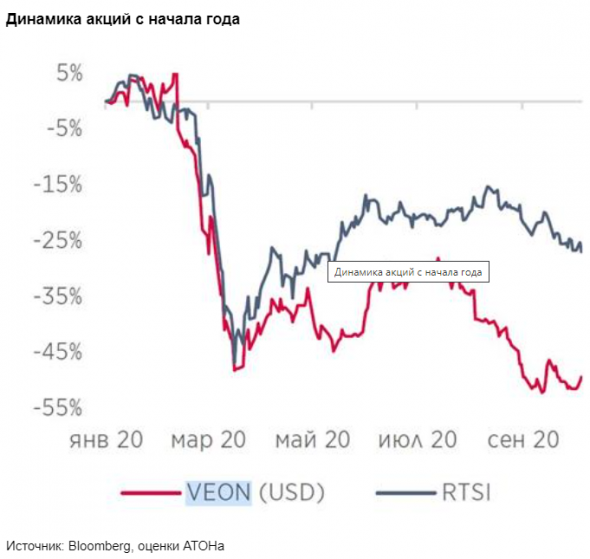

Дивиденды от VEON за 2020 год под вопросом - у акций нет краткосрочных драйверов роста - Атон

- 13 октября 2020, 16:03

- |

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

( Читать дальше )

МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон

- 13 октября 2020, 13:20

- |

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

( Читать дальше )

Помогите разобраться

- 13 октября 2020, 11:22

- |

Прочитал в правилах о выплате дивов такой пункт

"

- По акциям, проданным без покрытия с использованием маржинального кредита (короткая продажа), и купленным на условиях РЕПО на дату закрытия реестра, на счете клиента резервируется сумма, равная объявленному дивиденду, умноженному на кол-во акций в короткой позиции. После фактической выплаты дивидендов эмитентом со счета клиента списывается реально начисленный объем дивидендов.

То есть, если встал в шорт за день до див. отсечки по акциям напр. Транснефти и и продал их затем на следующий, то на счете я увижу прибыль на уровне див гэпа. НО эту прибыль брокер всё равно спишет!!! Всё так?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал