дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Результаты портфельного инвестирования. 01 июня 2019г — 28 июня 2019г

- 28 июня 2019, 21:55

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

1 Эмитенты-экспортеры +5.2%

2 Дивитикеры с хорошими фундаментальными показателями +3.8%

3 Дивитикеры с хорошими фундаментальными показателями, без экспортеров +2.9%

4 ТОП-10, лучшие дивитикеры, без экспортеров +5.3%

5 ТОП-10, лучшие экспортеры +2.7%

6 Дивитикеры. Опасный шлак. +3.2% (портфель создан 07 июня 2019г)

7 Генерация и сети +0.7% (портфель создан 14 июня 2019г)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 29 )

Газпром ставит дивидендный рекорд - ИК QBF

- 28 июня 2019, 21:30

- |

В 2019 году «Газпром» заканчивает часть мегастроек, к которым относятся «Турецкий Поток», «Сила Сибири», а в 2020 году – «Северный поток-2». В связи с этим многомиллиардная программа капвложений будет уменьшаться, за счет чего увеличится свободный денежный поток (FCF) компании, который более объективен в вопросе реального заработка компании, чем чистая прибыль. Уже в 1 квартале 2019 года FCF «Газпрома» вырос более чем в 8 раз по сравнению с аналогичным периодом годом ранее до 213 млрд руб. Это происходит на фоне увеличения доли «Газпрома» в Европе до рекордных 37% и роста цен на природный газ до максимальных с 2015 года уровней.

( Читать дальше )

Денежный поток. июнь 2019

- 28 июня 2019, 19:43

- |

Добрый день,

Немного про свои инвестиции

1. Инвестирую в акции РФ с мая 2015 года.

2. Инвестирую в акции РФ на ИИС с августа 2016 года.

3. Инвестирую в акции США на ИИС (супруги) через СПб биржу с января 2019 года.

4. Доходы с дивидендов акций РФ, купонов ОФЗ, налогового вычета по ИИС реинвестирую в акции РФ на ИИС.

5. Доходы с дивидендов акций США, налогового вычета по ИИС (супруги) реинвестирую в акции США на ИИС.

6. Дополнительные вложения с активного дохода на данный момент инвестирую в акции США на ИИС.

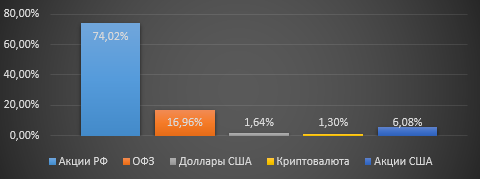

Состав портфеля укрупнённый:

Моя статистика по пассивному доходу.

За июнь 2019 года доход составил: 20 584,91 руб.

За последний год доход составил: 135 972,94 руб., либо 11 331,08 руб/мес.

___

| 07.2018 |

( Читать дальше )

Недооцененность Walgreens сохраняется - Финам

- 28 июня 2019, 14:18

- |

Стоит отметить, что компания сохранила неизменными прогнозы на весь текущий финансовый год. Ожидается, что прибыль компании останется на уровне прошлого года (при условии стабильности валютного курса).

Кроме того, компания выплатила в минувшем квартале дивиденды в размере 44 центов на акцию. Выплата состоялась 21 июня, а закрытие реестра акционеров было проведено 18 мая.

Учитывая вышесказанное, а также сохраняющуюся недооцененность Walgreens по отношению к сектору в целом, мы сохраняем рекомендацию «покупать» по бумагам компании и оставляем целевую цену на уровне $65.Аседова Наталия

ГК «ФИНАМ»

Дивидендная доходность НЛМК оценивается в 10% - Sberbank CIB

- 28 июня 2019, 14:07

- |

Цена продажи предполагает, что с учетом текущих цен на сырье и обменного курса коэффициент «EV/EBITDA 2020о» составляет 6,4, доходность свободных денежных потоков после выплаты процентов равна 7,6%, а дивидендная доходность — 10%. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции НЛМК.Лапшина Ирина

Sberbank CIB

Продажа DenizBank повысит коэффициент достаточности базового капитала Сбербанка - Альфа-Банк

- 28 июня 2019, 13:53

- |

1) «Сбербанк» уходит с турецкого рынка при хорошем ценообразовании сделки (DenizBank оценен по коэффициенту P/BV на уровне 1x против 0,2-0,7x у большинства турецких банков);

2) Сделка добавит примерно 100 б. п. к коэффициенту достаточности базового капитала «Сбербанка»;

В целом мы считаем, что текущий фон по-прежнему поддерживает акции «Сбербанка», учитывая крепкий рубль; снижение процентных ставок, снижающее стоимость фондирования в краткосрочной перспективе; возможность позитивно удивить рынок в части качества кредитного портфеля. Акции торгуются по коэффициент 2019П P/BV на уровне 1,2x, а по коэффициенту P/E на уровне 6x, что все еще на 17-25% ниже пикового уровня февраля-марта 2018 г. Ожидаемая дивидендная доходность 8,3% по итогам 2019 г., которая превышает исторические уровни (5-6%), также выглядит привлекательной.Альфа-Банк

Игра Margingame от наших соотечественников, Магнит с дивдоходностью 8% и беглый анализ российского ритейла

- 28 июня 2019, 12:30

- |

Вчера играли в MargineGame в RS Cafe в Южно-Сахалинске. Напишу, пожалуй, фидбэк по игре. Для меня это первый опыт после Монополии, который вылился в беглый анализ российского ритейла и длинный пост.

Алексею — организатору игры, отдельное спасибо за то, что организовывает такие мероприятия для пытливых умов на нашем уютном, но отдалённом острове. Видно, что к делу подходит с душой и горящими глазами, не формально. Отлично работает с аудиторией. Старается привозить на остров последние новинки игропрома. И радует, что разработки отечественные и из братских республик.

Посиделки в RS Cafe больше походили на домашнюю вечеринку, нежели на официальное мероприятие. Чему способствовали и сами участники и персонал заведения. Похоже, что это были хозяева, если так, то Алексей, уверен, передаст им отдельное спасибо за вкусный кофе и уютную атмосферу. И еще хотелось бы, чтобы было побольше книжек с короткими рассказами на полках:) Пришёл, посидел полчасика, прочитал какую нибудь коротышку Роберта Шекли, ушёл сытый и довольный:) И брюхо набил, и извилиной шевельнул. Двойной профит.

( Читать дальше )

Газпром - планирует постепенно перейти к дивидендам в 50% от чистой прибыли по МСФО

- 28 июня 2019, 10:54

- |

«Ставятся более амбициозные задачи по максимизации прибыли и увеличению рентабельности, повышению прозрачности. Мы выводим работу «Газпрома» на новый уровень. На новом этапе обновляется и наша дивидендная политика, рассчитываем на постепенный переход к выплате дивидендов на уровне 50% от чистой прибыли по МСФО»

Объем дивидендных выплат, которые предлагается направить в федеральный бюджет по итогам работы «Газпрома» в 2018 году, — максимальный среди всех компаний с государственным участием. Общий объем дивидендных выплат — 393,2 млрд руб. — самый большой за всю историю работы российского фондового рынка

источник

источник

Резкая смена стратегии Энел Россия негативна для миноритариев - Велес Капитал

- 27 июня 2019, 20:05

- |

Долгожданная продажа крупнейшего актива. В июне 2019 года компания подписала долгожданное соглашение с Кузбассэнерго – дочерней структурой Сибирской генерирующей компании.

Основные условия сделки: цена продажи составила 21 млрд руб. Также в рамках договора предусмотрена дополнительная выплата в размере 3 млрд руб. в течение следующих 5 лет при выполнении определенных условий. Актив должен быть передан новому владельцу в течении 18 месяцев. Сделке предстоит получить одобрение ФАС (которое с большой долей вероятности будет получено). Мы ожидаем падения уровня EBITDA до 6,9 млрд руб., в то время как, согласно ожиданиям самой компании, убыток от продажи составит 6,4 млрд руб.

( Читать дальше )

Вот вам и 50% МСФО

- 27 июня 2019, 16:21

- |

15 минут прошло, а «мужики-то не знают»)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал