дкп

Коммерческие облигации Инструкция

- 16 января 2021, 23:10

- |

Источник: https://www.vtimes.io/2021/01/14/chto-zhdet-rinok-obligatsii-v-etom-godu-a24982021 год окажется расцветом коммерческих облигаций (КО), особенно если брокеры сумеют создать такие же удобные приложения для их покупки/продажи, как сделали для БО в 2019–2020 гг. ВТБ

На жаргонном языке коммерческие облигации называются “КОшками”.

Плюсы Коммерческих облигаций:

- Высокая доходность 14-20% годовых

- Доходность всегда выше чем у биржевых облигаций

- КО частично или полностью можно продать на вторичном рынке

- КО продаются по номиналу 100%

Минусы:

- По сравнению с акциями доходность ниже

- Отсутствие ликвидности на вторичном рынке

- Запрет рекламы

- Высокий порог входа (от 50т в Янго, от 300т по ДКП)

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 2 )

Что год грядущий нам готовит?

- 29 декабря 2020, 13:35

- |

За 2020 год произошло довольно много событий… И негативные новости, как многим видится, преобладали. Тем не менее, незадолго до окончания года мы наблюдаем многие активы на своих максимумах, где локальных, а где и исторических. И это несмотря на волнообразные атаки вируса, уже переставшие удивлять локдауны, провалившиеся макропоказатели целых стран и доходы отдельных компаний, традиционно добавляющие нервозности выборы в США, не иссякающую санкционную повестку и что-еще-я-там-забыл-упомянуть.

Причину столь безрассудного оптимизма рынков все уже давно осознали. А многие, если не большинство, даже приняли как данность. Действительно, в текущих условиях у монетарных властей практически по всему миру просто не остается иных вариантов, кроме как продолжать заливать деньги в бензобаки забуксовавших экономик. Максимально мягкая денежно-кредитная политика с нулевыми или даже отрицательными реальными ставками, рост денежной массы (особенно впечатляющий в самой резервной из валют) – все это неизбежно выливается в рост цен. Пока на финансовых рынках. И частично на товарных. Но как только инфляция прорвется в область массового потребления, власти просто не смогут продолжать это шоу. Они, власти, будут вынуждены принимать меры, чтобы не допустить гиперинфляции, которая часто чревата социальными потрясениями и не добавляет стабильности самим властям. А меры эти, скорее всего, выльются в стерилизацию излишне напечатанных денег. Что это будет означать для финансовых рынков, думаю, объяснять не нужно.

Никто не знает когда это случится и при каких обстоятельствах. Покупать акции на текущих уровнях, конечно, некомфортно. Но еще более некомфортно оставаться с кэшем (или его эквивалентами) на руках. А тем временем кэша в мире становится все больше. Так и растем. Боимся и растем дальше. И все же, уже в этом году следы нарастающих противоречий нашли свое отражение на рынках. Волатильность явно была выше прошлых лет, движения рынков стали более размашистыми и стремительными. И если бы мне нужно было делать прогноз на следующий год (как хорошо, что это не так), то единственное, что я бы рискнул предсказать – это высокую волатильность. Будет весело.

Высокая волатильность – это благодатная почва для спекулятивных историй. А значит в ближайшее время нам предстоит чаще обычного встречать истории феерического успеха вложений в какой-нибудь «единственно-правильный» портфель или в отдельные хайповые активы. Историй не менее впечатляющих убытков (а тем более историй просто убытков) будет, безусловно, еще больше, только нам они будут попадаться на глаза не так часто. Успехами (даже не всегда реальными) люди делятся с миром гораздо охотнее, чем неудачами (даже самыми взаправдашними). Но эта забавная особенность информационного поля никак не отменяет необходимости всем типам инвесторов управлять своими портфелями и принимать рациональные решения в том числе и в условиях высокой турбулентности рынков. Но об этом уже в следующий раз.

Источник: https://t.me/invest2bfree

Currency board наше все или почему не стоит ждать $ по 120 руб

- 28 сентября 2020, 21:50

- |

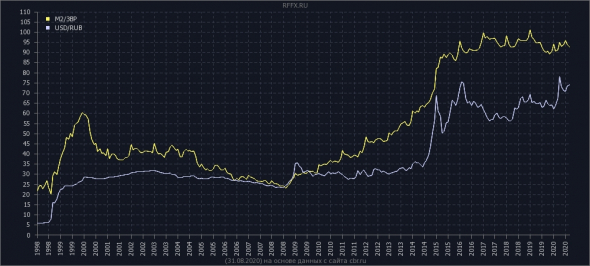

смотрим график м2/звр...

данные на 01 сентября

В историческом периоде с 1997 года курс доллар/руб лишь единожды длительное время касался, а несколько месяцев даже превышал м2/ЗВР индикатор — в 2008-2009 году.

Для тех кто уже не помнит, тогда вся финансовая система и серый ее сегмент играл против рубля, а ЦБ палил резервы направо-налево...

потом в БОРу регулятор «заключил мировую» с банкирами и все вернулось в нормальное русло.

Сейчас такое в принципе невозможно, независимых банков не осталось, теневой сектор не оказывает уже такого существенного влияния на экономику.

НО, все же есть несколько вариантов курса 120+

— Заморозка/хищение/утрата/прочее значимой части ЗВР или законодательная иммобилизация его (попросту математическое сокращение ЗВР)

— Мегакатаклизм внутри РФ, требующий масштабную незапланированную раздачу рублей населению или бизнесу (существенная допэмиссия)

— Ну и набор геополитических факторов, которые создадут краткосрочный всплеск спроса на валюту (некритично)

( Читать дальше )

Прогноз ЦБ из основных направлений гос ДКП на 21-23 гг

- 10 сентября 2020, 13:37

- |

Базовый сценарий исходит из сравнительно активного восстановления потребительского спроса, бюджетной консолидации с возвращением федерального бюджета к параметрам бюджетного правила в 2022 году, а также умеренных последствий от пандемии для потенциала экономики. В базовом сценарии денежно-кредитная политика вероятно будет сохраняться мягкой в 2021 году, а затем постепенно возвращаться к нейтральной политике во второй половине прогнозного периода по мере стабилизации инфляции на цели.

Дальнейшее решительное снижение ставки с апреля 2020 года и переход к мягкой денежно-кредитной политике

( Читать дальше )

ЦБ РФ в 21 г упростит порядок расчета размера обязательных резервов для банков

- 10 сентября 2020, 13:30

- |

«В рамках совершенствования механизма обязательного резервирования и снижения регуляторной нагрузки на кредитные организации Банк России в 2021 г. упростит порядок расчета размера обязательных резервов и выполнения кредитными организациями обязательных резервных требований, — отмечается в документе. — Новый порядок предполагает отмену составления и представления кредитными организациями специальных отчетов по обязательным резервам. Банк России будет самостоятельно рассчитывать величину обязательных резервов на основании данных уже существующих форм отчетности».

Будет изменен порядок применения штрафных санкций за нарушения резервных требований. Так, штраф будет применяться за нарушения, допущенные банком не более чем в 12 последних отчетных периодах.

( Читать дальше )

Бэнкинг по-русски: Не Сбером единым сыт банковский рынок РФ

- 30 августа 2020, 13:26

- |

Но, как говорится, не Сбером единым...

На рынке все еще остались небольшие кредитные организации предлагающие достаточно привлекательные условия пассивообразующим клиентам.

Предложение для юрлиц по остаткам на 40702 счетах

---------

Срочные размещения ИП и юрлицам (лимит страхования такой же как и у физлиц — 1.4 млн руб)

( Читать дальше )

Набиуллина, дивиденды банков и сивый бред

- 24 июля 2020, 20:27

- |

Суть поста — из того, что Набиуллина сделала предположение, что «РЯД КРУПНЕЙШИХ БАНКОВ ОТКАЖУТСЯ ОТ ВЫПЛАТ ДИВИДЕНДОВ ИЛИ ИХ УМЕНЬШАТ», аффтар делает вывод, что она мутит воду («Набиуллина — для кого продолжаем мутить воду с дивидендами банков?» — название поста)

Теперь объясняю, для тех, кто недопонял. В результате введения карантинов прибыли уменьшились по всей экономике (мягко говоря, кое где исчезли и возникли убытки). Дивы выплачиваются из прибыли. Если она уменьшилась (или исчезла), дивы вырасти должны??? Поэтому предположение вполне валидное. Но аффтар упорно делает акцент на то, что в этом Набиуллина будет виновата. Она карантин разве вводила???????

И да, почему я не люблю нападки на нынешнее руководство ЦБ РФ, хотя являюсь противником этого института в принципе. Сейчас ЦБ РФ максимально следует за рынком, то есть ведёт нейтральную ДКП. Те, кто нападают, как правило, хотят более левой, то есть более экспансионистской политики (у данного аффтара сие проскакивало), что только усугубит экономическую ситуацию, в частности приведёт к обвалу рубля. Поэтому по поводу и без повода любят обвинять ЦБ даже в том, что он не только не делал, но и не может делать, в частности навязывать дивидендную политику банкам.

( Читать дальше )

Принуждение ПАО "Дэникомо групп" к исполнению обязательств по ДКП.

- 12 июля 2020, 13:51

- |

Обращаюсь к владельцам биржевых облигаций ООО «Дэниколл», заключившим с ПАО «Дэникомо групп» ДКП (договор купли-продажи) ценных бумаг, исполнившим свои обязательства (выполнил депозитарный перевод и ЦБ были списаны в пользу ПАО), но не получившим оплату по ДКП.

Мы вырабатываем общую позицию по дальнейшим действиям, и предлагаем тем, кто не согласен расторгать ДКП, не согласен переводить бумаги в Стрим брокер для дальнейших схем выкупа, и кто также будет настаивать на исполнении обязательств ПАО по ДКП, вступить в закрытую группу в Телеграмм.

Прошу писать Ваши контакты Телеграмм.

Бэнкинг по-русски: "Тринадцатая зарплата" . В декабре 2019 у населения появился "лишний триллион" и что с этим делать ???

- 04 февраля 2020, 08:47

- |

Что в ней интересного и необычного ???

Прежде всего граждане «внепланово богатеют» и регулятора этот момент чрезмерно заботит, я бы даже сказал «напрягает»

В декабре Госструктуры забрали из банковской системы 1.76 трлн руб срочных средств и 100 млрд остатков — более 1/4 от того что там хранили!!! подробнее тут писал

Лишь частично (не 10%) это компенсировалось увеличением средств коммерческих юрлиц (-426 млрд на остатков +610 млрд депозитов=+179 млрд)

Самую большую лепту внесли простые граждане, оставившие на новогодние праздники на своих текущих счетах дополнительно свыше +900 млрд руб (+13% за месяц) можно сказать «Тринадцатая зарплата» )))

Средства достались в основном Госбанкам и распределились как-то так:

Остальной отток компенсировался за счет внутрибанковских трансферов (от нерезов к резам)

( Читать дальше )

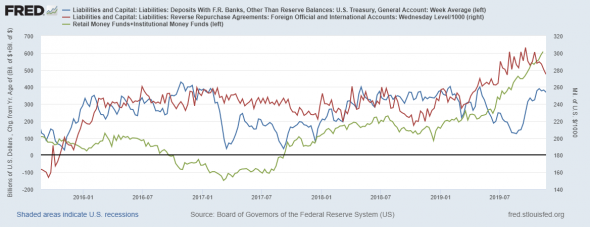

Обзор состояния ликвидности в США

- 22 ноября 2019, 15:33

- |

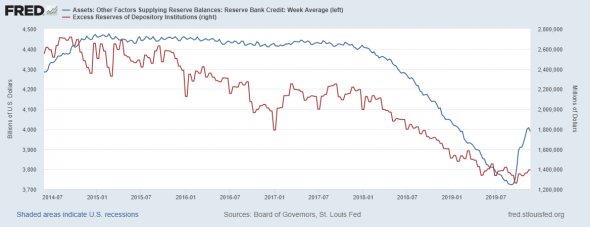

Ситуация с ликвидностью в США, несмотря на сокращение баланса ФРС на прошлой неделе, медленно, но улучшается. На картинке ниже мы видим, что баланс ФРС чуть сократился, а избыточные резервы, которые являются основным компонентом денежной базы, остаются в плоской динамике.

Денежная база прибавила на неделе 13 млрд долларов, в то время как показатель широких денег М2 16 млрд долларов. Возможно это намек на долгожданное расширение ликвидности в США. Но мы видим, что ФРС сократила свой баланс на 17 млрд долларов. Что же послужило причиной роста высоколиквидных денег в США?

На картинке ниже представлены ведущие, на сегодняшний день, показатели поглощения ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал