долгосрок

Анализ ПИФов 4. Апостолы

- 12 сентября 2018, 15:26

- |

Продолжение.

Часть первая

Часть вторая

Часть третья

Плохишей мы выявили, поняли, что крупные фонды лучший выбор в среднем.

Настало время выбрать лучших.

На основе анализа скользящих и не очень окон разного периода выявлены фонды, которые часто делают Альфу.

Разные типы окон я использую для двух ситуаций.

Скользящие для тех, кто докупает паи регулярно (имхо самый правильный подход в инвестициях).

Независимые для тех, кто один раз купил и забыл.

Рейтинг фондов, имеющих приемлемые показатели по скользящим окнам (3,5,7,9,11 лет) в процентах от общего количества таких окон с поправкой на значимость более длинных.

В принципе показатель 100% означает, что на каждом периоде бечмарк обыгран, а 0% то, что количество плохих периодов столько же, сколько хороших. На скольщих фондах выбираем действительно хорошие фонды, где фонды обыгрывали бечмарк в 2 раза чаще чем проигрывали.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 6 )

Анализ ПИФов 3. Челусвет или Перебей

- 10 сентября 2018, 10:22

- |

Часть первая

Часть вторая

Сделаем перерыв в поиске лучших и попробуем провести сравнения фондов по разным способам классификации.

Мне приходят в голову следующие виды классификации фондов.

1. По базовому активу (акции, облигации, что-то еще), уже разобрали.

2. В основном касается фондов акций. Отраслевые или неотраслевые.

3. Крупные/мелкие. Важный критерий, ведь не каждый понесет в мелкий фонд. Еще, если фонд не набирает приличную СЧА, его вероятнее прикроют.

4. Собственник УК. Тут два вида: аффилированная с банками или с инвестиционными компаниями. Можно выделить подгруппу первой группы, госбанки и негос, но это уже будет мелкое дробление. Тут надо понимать, что, например, у Финам есть свой банк, но это же в первую очередь инвестиционная компания. Альфа-капитал — известная инвесткомпания, но основной бизнес — это банк, на мой взгляд.

Наверное, их можно еще как-то проклассифицировать, но это уже сложнее (или подзабыл что-то).

( Читать дальше )

Анализ ПИФов 2. Спарта

- 05 сентября 2018, 16:23

- |

В августе произошли изменения, и ужасные фонды Максвелл Капитал Менеджмент были ликвидированы, а один из них продан Ак Барсу, показатели улучшились, но все равно по результатам первой части я остался недоволен, недоволен тем, что соотношение Инфляция < ФО < ФС < ФИ < MCFTR < ФА не выполняется.

В этой части я попробую найти виновных. Конкретно это означает, что я попробую выявить плохишей, которые регулярно проигрывают рынку.

Если такие найдутся, то попробуем оценить ПИФы без них.

Смешанные фонды я решил забросить, так как даже лучшие из них проигрывают фондам облигаций, ну хоть инфляцию обыграли.

Может вернемся к ним позже.

Выбирать решил так (более наглядной методики не пришло в голову).

Во-первых, будем исследовать доходность фондов на n-летних окнах.

Это позволит исключить неудачную точку входа для кокретного фонда.

Возможно за 11 лет он всех побил, а вот первый год своей деятельности (если первый полный год был 2006) был неудачен.

( Читать дальше )

Анализ ПИФов. Введение

- 30 августа 2018, 14:21

- |

Многие из обывателей, а также смартлабовцев, мягко говоря, с недовериям относятся к ПИФам. Причины на это есть. Но критики часто критикуют совсем не то, что нужно, сравнивают не с тем, с чем нужно, гребут под одну гребенку и распространяют другую ложную или неточную информацию о ПИФах.

Придерживаюсь позиции, что для любого финансового инструмента есть применение, ПИФ не может быть плохим, потому что это ПИФ.

Решил написать цикл статистических постов, которые классифицируют, подсчитают, сравнят и проанализируют живущие долго фонды по различным срезам и группировкам.

Статистики предстоит большое количество, на подготовку данных к одной статье уйдет много времени, поэтому решил запилить цикл.

Что сравнивалось?

ПИФы различной направленности и базовых активов за период 2006-2017. То есть ПИФ должен был создан не позднее конца 2015го года и действовать сейчас.

Период был выбран по ряду причин.

1. До 2005-го года было маловато фондов, которые дожили до наших дней.

( Читать дальше )

Какие три бумаги взяли бы на долгосрок?

- 20 августа 2018, 23:33

- |

А что сейчас, кризис? 2008 год тоже кризисный был. Или Тимофею пора удалить строку «покупаю и держу». Все таки миром движет прогресс, экономика должна расти. Наверно, что-то надо взять из банковского сектора. что-то из металлургии и энергетики (хорошо бы солнечную), они всегда актуальны.

Выбор каждого может заставить задуматься остальных, что-то пересмотреть, что-то менять в своих выборах. Итак, Ваш выбор?

Время жатвы. Жатвы инвесторов.

- 15 августа 2018, 14:14

- |

Инвесторов долго откармливали. Приучали покупать дивидентные и растущие акции. Приучали довносить средства на депозиты. Подбирать падающие акции. Ввели ИИСы. Отечественных инвесторов последнее время приучают подбирать экспортноориентированные компании, иностранных инвесторов — хайтек.

Откармливали, почти девять лет. И наступило время сбора урожая, жатвы депозитов.

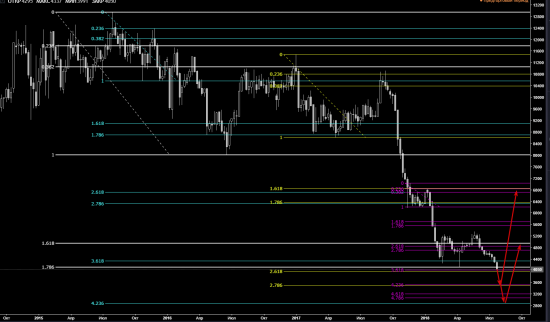

МАГНИТ

- 26 июля 2018, 09:29

- |

картинка в качестве:

s01.geekpic.net/di-ETRWZD.png

Другие идеи и торговля онлайн в моей группе, присоединяйтесь.

Оцените распределение портфеля для иис. Цель: сохранить и преумножить в горизонте 3-5 лет.

- 18 июня 2018, 19:09

- |

Принципы фондов частных инвестиций

- 15 апреля 2018, 02:31

- |

Перечитывал тут недавно слайды курса, которые слушал ещё в магистратуре. Курс был посвящён индустрии частных инвестиционных фондов и правил их инвестирования. Его у нас вели менеджеры из UFG Private equity и АФК Система. Спустя годы многие постулаты курса кажутся гораздо более важными при выборе компаний для инвестиций. Именно с ними я решил сегодня с Вами поделится.

Для начала надо сказать, что у фондов есть два типа стратегий «Купи и строй» и «Сделай ставку и выиграй». По названию понятно, что нам подходит только вторая, так как мы всего лишь миноритарные акционеры.

Итак, основные факторы успеха стратегии «Сделай ставку и выиграй»:

1) Лидеры рынка обычно побеждают. Старайтесь вкладывать в лидирующие компании нравящегося вам сектора. У компаний-лидеров больше шансов расти вместе с рынком или даже быстрее него, чем у отстающих.

2) Сильный и мотивированный менеджмент. Не забывайте, что в долгосрочном периоде, компания – это не здания и станки, — это люди. В России полно примеров этого правила. Сбербанк и ВТБ. Сбербанк лишь в 2 раза больше ВТБ по активам, но в 7 раз дороже. Роснефть и Лукоил. Роснефть добывает гораздо больше нефти и обладает лучшей ресурсной базой благодаря административному ресурсу, но стоят с Лукойлом они одинаково...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал