доллар рубль

Погоня за долларом стихает, но вирус набирает обороты

- 20 марта 2020, 12:28

- |

Фондовые и валютные рынки сегодня заметно расположены к риску, несмотря на ускорение темпа числа подтвержденных случаев (+27256 или 12.43%, рекорд за все время), рынок оправляется благодаря стабилизационным мерам европейского и американского ЦБ. Беспокойство о глобальном дефиците долларовой ликвидности стихает.

Глобальный дамп доллара привел к падению индекса с трехлетнего пика на 1.5% на момент написания статьи. Отскок нефти набирает обороты, фьючерсы на WTI и Brent выросли на 5% и 6% соответственно после падения до минимума 17 лет. Уверенности покупателям прибавило заявление пресс-секретаря Кремля Пескова, что Россия «готова обсудить» цены на нефтяном рынке. Но растущий на противоречивых спекуляциях рынок, как известно, часто неустойчив и впоследствии отдает рост, тем более что фундаментальных сдвигов в спросе или предложении за такое короткое время ожидать бессмысленно. Однако учитывая, что именно Россия проявила «агрессию» в отношении сланцевого сектора, отказавшись от продления сделки ОПЕК+, именно ее готовность обсудить цены является ключевой для стабилизации рынка. Сейчас стоит сфокусироваться на темпах распространения и мерах противодействия коронавирусу в Саудовской Аравии и России, чтобы понять с какой скоростью дополнительное бремя вируса будет истощать экономики этих стран. Ниже представлен график подтвержденных случаев для обоих стран:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

К заседанию ЦБ: «Поднять нельзя оставить»

- 20 марта 2020, 12:06

- |

Цены нефти на текущей неделе опускались ниже 25 долларов за баррель. К концу недели на графиках нефтяных цен рисуется выразительный (более 20% от минимумов) отскок, и цена уже превышает 30 долларов за бочку. Однако пока достигнутые цены остаются более чем в два раза меньшими уровней, с которых стартовал мартовский провал цен.

Рубль двигается вслед за ценами нефти. К средине недели было зафиксировано очень выразительное снижение российской валюты, а к ее концу доллар от максимума теряет уже около 5 рублей. Но даже после происходящего отскока рубль показал довольно выразительное снижение по сравнению с уровнями месячной давности. Правда, это снижение несопоставимо со снижением цен нефти. В результате рублевые цены бочки нефти на текущей неделе оказываются в полтора — два раза меньшими по сравнению с уровнями начала года. В этом смысле у рубля есть еще потенциал дальнейшего снижения.

( Читать дальше )

Мысли в слух - Курс рубля

- 20 марта 2020, 11:39

- |

всего лишь функция распределения импорта среди населения

Кстати в декабре 2014 года манипуляцией курсом рубля

заставили население купить импорт — реализовав отложенный спрос

С начала 2020 года

стало видно что население утратило интерес к импорту (перенасыщение)

население захотело накапливать нежели тратить...

Зачем девальвируют рубль?

Ограничить покупательную способность населения на импорт?

Фуфло ибо перенасыщение и при возможности кредита

это просто не работоспособно...

Дефицит бюджета?

Это главное фуфло ибо можно использовать другую схему

Поддержать экспортёров?

Самая правдоподобная версия.

НО!

Экспортёры перевели валютные кредиты в рублёвые...

Да и по конъюнктуре в экономике нет смыла их спасать

ТАК ЗАЧЕМ ДЕВАЛЬВИРУЮТ РУБЛЬ???

ЦБР вряд ли будет повышать ставку

чтобы не нервировать держателей ОФЗ

А значит кредитные организации Р.Ф

будут просто трещать от рублёвой ликвидности...

Уже сейчас 3 трлн. рубасов лежат пылятся без дела!

Дверь только одна когда продать невозможно

это залоговое кредитование населения...

… и лудомания!

Лох не мамонт!

ШОУ ПРОДОЛЖАЕТСЯ!

Сегодня итоги заседания ЦБ РФ

- 20 марта 2020, 09:27

- |

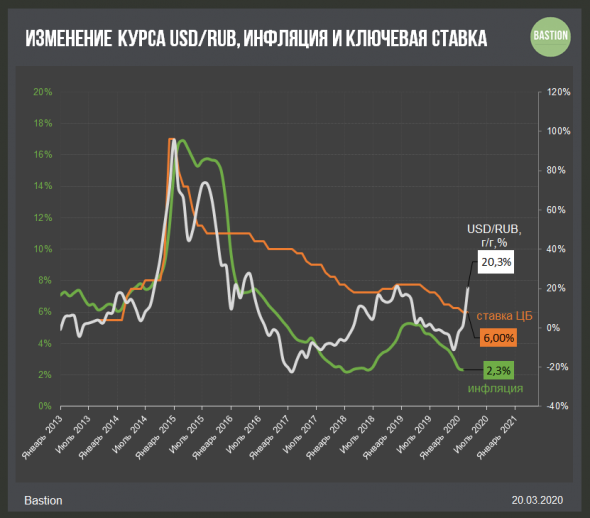

Все аналитики, опрошенные Reuters и Bloomberg, прогнозируют, что после шести снижений подряд ЦБ сохранит ставку в 6%. Почему при падении курса рубля на 20% c начала марта, росте доходностей ОФЗ и очевидном скачке инфляции регулятор не станет поднимать ставку?

Во-первых, в ЦБ будут ждать насколько масштабным окажется повышение цен. В ситуации начала кризиса поднять ставку — подвергнуться масштабной критике со стороны политиков и общественности. Во-вторых, возможно, в ЦБ считают, что шок валютного рынка временный и хотят переждать его без принятия непростых решений. В-третьих, некоторые экономисты считают, что Россию ждет спад потребления, который в конечном итоге замедлит инфляцию.

Может быть решение подождать действительно правильное, но на мой взгляд, рано или поздно, повышать ставки все равно придется. Если сравнивать ситуацию с течением кризиса 2008 года, то рецессия еще только начинается. Впереди волна банкротств слабых секторов экономики, ускорение оттоков капитала с финансовых рынков и продолжение тотального ухода инвесторов в долларовый кэш.

( Читать дальше )

Кому выгоден обвал рубля?

- 20 марта 2020, 09:00

- |

( Читать дальше )

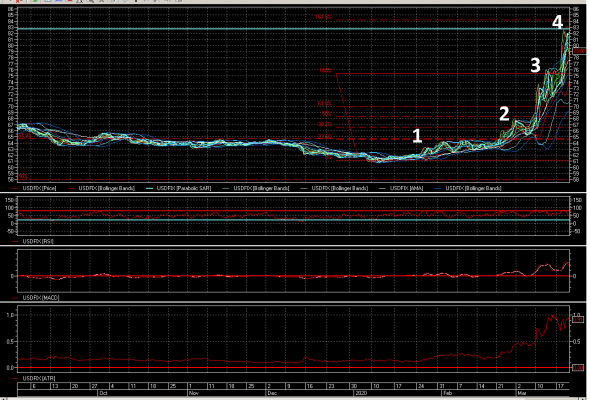

4 е видимые волны в си

- 19 марта 2020, 22:27

- |

это много болинджер пучности показывает.что их 4.

откуда взять отсчёт?

понятно 91 скоро дней за 10

В чем прелесть девальвации?

- 19 марта 2020, 21:51

- |

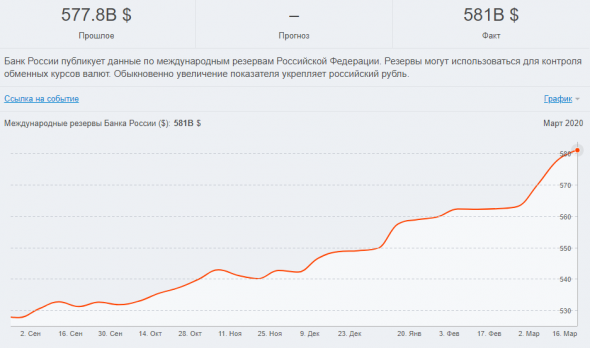

По моим подсчетам рост резервов в последние недели начиная с 20 февраля усилился в разы.

Кто-то может объяснить на что они собираются их тратить? Я еще глянул и там видно, что начиная с конца 2014 (когда была девальвация) пошел только рост резервов, а до этого был пару лет спад. По сути чем выше курс, тем больше денег на счетах. Даже неважна нефть. При желании повторить до бесконечности. Вот так просто.

Если что, то в 2008 почти все резервы были потрачены. Можно считать, что у нас самый лучший банк в мире при текущих проблемах мировой экономики. А завтра могут ставку поднять до 10%, чтобы всех кто купил доллары оставить в минусе и заработать на бонусы управляющим

Утром деньги вечером стулья ©

- 19 марта 2020, 21:01

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал