дядя денер

Вторым выпуском облигаций «Дядя Дёнер» привлек 50 млн рублей

- 13 марта 2020, 07:25

- |

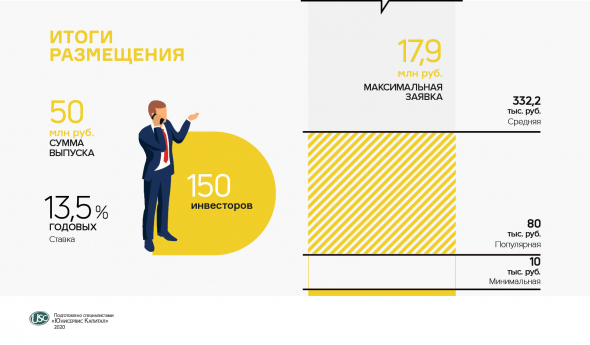

Размещение прошло 11-12 марта. Вложить собственный капитал в развитие сети быстрого питания «Дядя Дёнер» выразили желание 150 инвесторов.

Средняя сумма покупки составила 332 200 рублей. Самое крупное инвестиционное вложение было зафиксировано на сумму 17,88 млн рублей. Чаще всего инвесторы приобретали по 8 облигаций на 80 тыс. рублей. Цифра в 110 тыс. рублей стала медианой: половина заявок больше этой суммы, половина — меньше.

В результате первичных торгов продано 5 тыс. облигаций номиналом 10 тыс. рублей на общую сумму 50 млн рублей. Выпуск рассчитан на 38 месяцев и предусматривает ежемесячную выплату купона. Доход инвесторам будет выплачиваться по фиксированной ставке 13,5% годовых.

На вторичных торгах 11 и 12 марта облигации второго выпуска сформировали оборот в размере 4,3 млн рублей, минимальная цена составила 99,7% от номинала, максимальная — 100,7%.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Коротко о главном на 12.03.2020

- 12 марта 2020, 08:17

- |

- «Брусника» начинает размещение дебютного выпуска облигаций объемом 4 млрд рублей. Ставка купона установлена на уровне 11% годовых на весь срок обращения, купоны квартальные

- «Дядя Дёнер» в первый день торгов разместил 30,92 млн рублей

- «Онлайн Микрофинанс» начнет размещение 18 марта. Ориентир ставки купона установлен на уровне 13-14% годовых

- ЦБ зарегистрировал программу облигаций «Росагролизинг» объемом до 20 млрд рублей, бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов

- Еще одну программу облигаций «Кировского завода» зарегистрировал Банк России, в декабре 2019 года совет директоров компании в декабре 2019 года утвердил выпуск объемом 1 млрд

Подробнее о событиях и эмитентах на boomin.ru

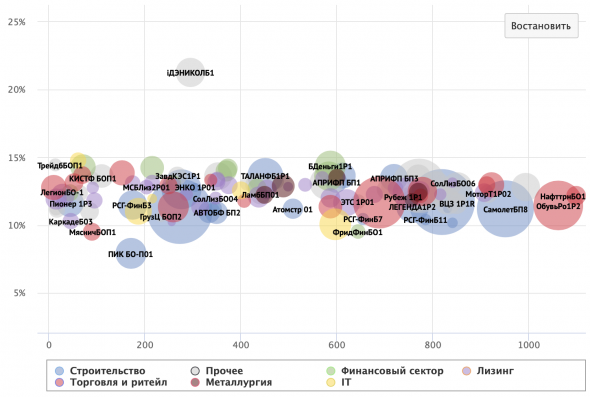

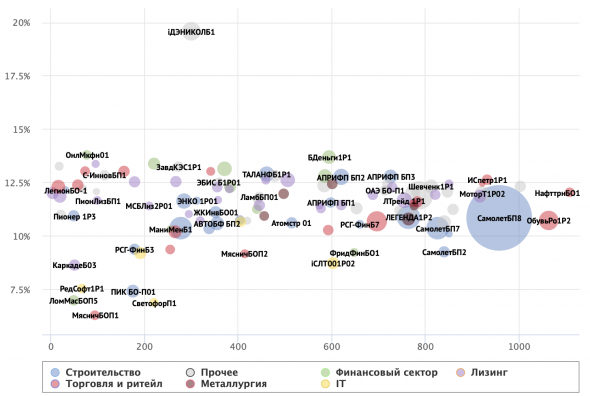

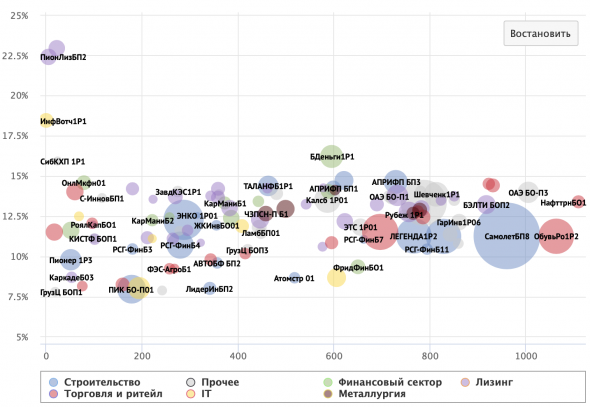

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 11.03.2020

- 11 марта 2020, 07:36

- |

- «Инград» установил ставку первого купона на уровне 8,5% годовых. Сегодня эмитент проведет сбор заявок с 10 до 13 часов по МСК, и сегодня же начнется размещение выпуска

- «Дядя Дёнер» планирует начать размещение второго выпуска биржевых облигаций объемом 50 млн рублей, сроком обращения 3 года

- «Онлайн Микрофинанс» с 11:00 11 марта до 16:00 16 марта проводит сбор заявок на выпуск серии БО-02 объемом 500 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Московская биржа зафиксировала рекордное значение объема торгов акциями — 257,3 млрд рублей, валютой — 1,8 трлн и деривативами — 928,3 млрд рублей, а новый рекорд по объему торгов высокодоходными облигациями фиксирует ВДОграф

( Читать дальше )

«Жаркий» февраль: объем торгов по 16 выпускам — почти 400 млн рублей

- 06 марта 2020, 13:59

- |

Вслед за основными фондовыми индексами и нефтью снизились котировки ВДО на больших объемах. Но все облигации наших эмитентов по-прежнему торгуются выше номинала. Рост котировок в феврале наблюдался у 11 выпусков из 16.

Значительно подорожали 1-й выпуск «Нафтатранс плюс», «Ламбумиз», «ИТЦ-Трейд», «Ультра», а также «НЗРМ», по которому недавно установлена новая ставка 13,5% годовых. Умеренно положительная динамика наблюдается у «Трейд Менеджмент» и «Юниметрикс».

Обращаем внимание, что мы изменили расчет средневзвешенной цены и теперь учитываем не средний показатель, а признаваемую котировку МосБиржи.

Коротко о главном на 06.03.2020

- 06 марта 2020, 11:55

- |

- «Дядя Дёнер» планирует 11 марта начать размещение трехлетних облигаций серии БО-П02 объемом 50 млн рублей

- «Брусника» установила финальный ориентир ставки купона на уровне 11% годовых, купоны квартальные. В последний год обращения – амортизация, по 25% от номинала в дату окончания каждого купонного периода

- «ИнфоВотч» сообщил о погашении выпуска облигаций объемом 400 млн рублей в полном объеме

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Второй выпуск «Дядя Дёнер»: условия, цели привлечения и прием заявок

- 05 марта 2020, 11:43

- |

Московская биржа присвоила облигациям сети общественного питания номер 4B02-02-00355-R-001P от 04.03.2020 и включила бумаги компании в Сектор Роста.

«Дядя Дёнер» привлечет 50 млн рублей по ставке 13,5% годовых. Номинал одной облигации — 10 тыс. рублей, выплата купона будет осуществляться ежемесячно. Оферта не предусмотрена. Срок обращения — 38 месяцев, как и у первого выпуска. Организатор размещения — «Юнисервис Капитал», андеррайтер — АО «Банк Акцепт».

Целью новой инвестиционной программы «Дядя Дёнер» является дооснащение производственного цеха и увеличение сети в Новосибирской и Кемеровской областях. Модернизация производства позволит закрыть потребности собственной сети и нарастить поставки полуфабрикатов внешним клиентам, крупнейшие из которых — «Шашлыкофф» и New York Pizza. В результате годовой рост операционной прибыли может составить 16,3 млн рублей, что соответствует окупаемости не более полутора лет. Второе направление инвестиций — запуск новых павильонов. Основываясь на исторических данных, средняя окупаемость торговой точки стоимостью 1,5 млн рублей составляет не более 2,5 лет.

( Читать дальше )

Коротко о главном на 05.03.2020

- 05 марта 2020, 07:55

- |

- НПП «Моторные технологии» за первый день торгов полностью разместило облигации серии 001Р-02 объемом 60 млн рублей

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Онлайн Микрофинанс» объемом 500 млн рублей, бумаги включены в Сектор компаний повышенного инвестиционного риска

- «Дядя Дёнер» зарегистрировал второй выпуск трехлетних облигаций на Московской бирже, бумаги включены в Сектор Роста

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 21.02.2020

- 21 февраля 2020, 08:14

- |

- «Ломбард «Мастер» завершил размещение двухлетнего выпуска облигаций серии БО-П07 объемом 100 млн рублей

- «Дядя Дёнер» установила ставку купона облигаций серии БО-П02 на уровне 13,5% годовых, купон ежемесячный

- «Брусника. Строительство и девелопмент» сообщило о прекращении контроля над двумя дочерними организациями — ООО «Брусника. Управление домами Тюмень» и ООО «Брусника. Управление домами Новосибирск»

- «НЗРМ» сообщил о заключении договора по открытию кредитной линии в размере 28 млн рублей в в рамках государственной программы Министерства экономического развития по предоставлению субсидий из федерального бюджета российским кредитным организациям на возмещение полученных ими доходов по кредитам

Подробнее об эмитентах и событиях на Boomin.ru

( Читать дальше )

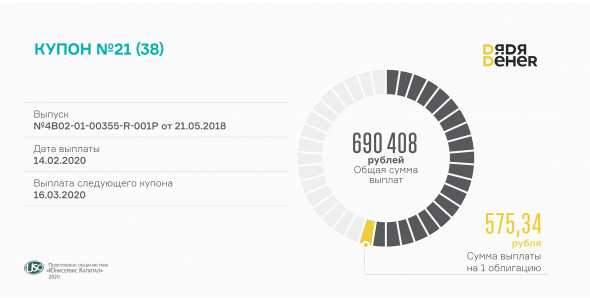

«Дядя Дёнер» выплатил купонный доход за 21 период

- 14 февраля 2020, 13:53

- |

Сумма выплат, предназначенная инвесторам сети быстрого питания, которая была перечислена в НРД, составила 690 408 руб.

Ежемесячно одна облигация ООО «Дядя Дёнер» (ISIN код: RU000A0ZZ7R8) приносит своим держателям 575,34 руб. дохода из расчета 14% годовых. Номинал одной бумаги — 50 тыс. рублей, количество в выпуске — 1200 штук. Общая сумма привлеченных денежных средств составила 60 млн руб.

Однако в мае ожидается оферта и размер годовой ставки на оставшиеся 14 купонных периодов обращения облигаций может быть пересмотрен.

По итогам торгов богатого на праздники января оборот по выпуску облигаций «Дядя Дёнер» составил порядка 3,4 млн руб., что почти в 2 раза скромнее декабрьских объемов. Зато средневзвешенная цена мини-бондов достигла значения 102,01% от номинала, увеличившись на 0,39 пункта.

На 2020 год у компании обширные планы. «Дядя Дёнер» планирует увеличить количество торговых точек за счет открытия павильонов сети быстрого питания в Новосибирской и Кемеровской областях.

Коротко о главном на 11.0.2020

- 11 февраля 2020, 08:21

- |

- «Дядя Дёнер» сообщило о направлении заявления на регистрацию выпуска биржевых облигаций серии БО-П02, номинальной стоимостью 10 тыс. рублей каждая. Срок обращения бумаг составит 3 года. Сумма выпуска и ставка пока не сообщаются

- «Сибирский КХП» принял решение вступить в Ассоциацию предприятий пищевой и перерабатывающей промышленности Омской области

- АКРА подтвердило кредитный рейтинг «МигКредит» на уровне BB-(RU). Прогноз — «развивающийся»: отражает мнение АКРА относительно неопределенности структуры собственности «МигКредита» и взаимоотношений собственников с банковскими кредиторами

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал