идеи

💫 Краткий разбор топ акций 💫

- 03 июля 2021, 12:38

- |

🔥SPCE стоит ли ждать по 30$ ?🔥

📌Кратко: Да! Акция на хайпе с безумной волатильностью

📚Подробно: Когда произойдет успешный запуск ракет в космос с Брэнсоном на борту, то акция может улететь вместе с ним «на луну», до каких отметок — не знает никто. Однако, если полет отложат или появятся какие-либо неисправности — полет акции будет в противоположную сторону в район 35-27$. Вспомните кейс кампании PRLB

🔥COIN по 300$ и выше, стоит ли ждать?🔥

📌Кратко: после моей идеи, акция на следующий день дала профит по 1 таргету.

📚Подробно: цена дошла до ключевого сопротивления 256, но не смогла пробить его с первой попытки. Сейчас можно подобрать бумагу на коррекции, следующая остановка 300. Будет ли дальнейший рост бумаги? ДА! Биток активно консолидируется/накапливается в боковике и мы ожидаем в ближайшее время рост битка и всего крипторынка, а значит акция полетит вместе со всей криптой.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Идея в портфель

- 27 июня 2021, 08:27

- |

Генеральный прокурор Нью-Йорка Джеймс заявила о согласии компании Johnson & Johnson выплатить $230 млн в рамках судебных разбирательств в штате вокруг так называемого опиоидного кризиса. Компания также обязана прекратить производство и продажу лекарств с содержанием опиоидов по всей стране. Как отмечает телеканал CNBC, в Johnson & Johnson уже заявили о выполнении этого требования.

( Читать дальше )

Нефтяные, которые захотят стать энергетическими. Идеи с акциями США и ВИЭ

- 21 июня 2021, 17:57

- |

Идея: Кто-то из крупных нефтегазовых купит кого-нибудь из солнечной или других ВИЭ. Покупка,естественно, будет выше рынка процентов на 30-40. Нужно выбрать тех, кого потенциально будет выгодно купить нефтяным, и купить их самим заранее.

Заинтересованность у ТНК:

1) постепенно уходить от имиджа «нефтяной» к «энергетической» (а-ля Total и Shell)

2) смена имиджа поможет привлечению долгосрочных инвесторов, а, главное, фондов

3) будущее и диверсификация(может вы ещё что увидите, я навскидку пишу)

Список солнечных технологических в finviz. Всего 18 штук их. А я призываю изучать отрасли и сектора, искать перспективные и растущие. И, пожалуйста, делитесь наблюдениями, тут

( Читать дальше )

Госкапитализм: шанс для патриотичных инвесторов или очередная профанация?

- 17 июня 2021, 14:01

- |

Итак, главной новостью про которую я хочу вам рассказать и которую хочу обсудить является распоряжение нашего правительства насчёт дивидендной политики кампаний с госучастием. А именно, с 1 июля такие кампании будут обязаны пускать не менее 50% своей прибыли на дивиденды, если иное не установлено актами Правительства РФ. Ссылка на документ

Первые мысли были очень оптимистичными. Я был бы рад получать стабильные дивиденды от кампаний с госучастием, потому что в моей голове участие государства это скорее стабилизирующий фактор и дополнительная опора нежели неэффективное управление. Начал я искать список кампаний которые подходили бы под эти критерии и нашел вот такую схему:

( Читать дальше )

Из последних идей покупки от уровней ⬇️

- 09 июня 2021, 14:43

- |

Часто на аукционе во внеторговой сессии с 11:00 по МСК, можно, установив ордера в рынок, не по условию, отдать иной раз выгоднее чем в торговую сессию с 16:30 по МСК. Котировок на укционе не увидите если не зайти в стакан и график их тоже не отображает.

Когда плохо, это хорошо, и почему плохие компании зачастую дают лучшую доходность

- 08 июня 2021, 15:14

- |

Вторая половина прошлого года была примечательна тем, что довольно проблемные компании показывали умопомрачительный рост капитализации, несмотря на все имеющиеся трудности в их бизнесе. Кто-то может счесть это аномалией, но это вовсе не так.

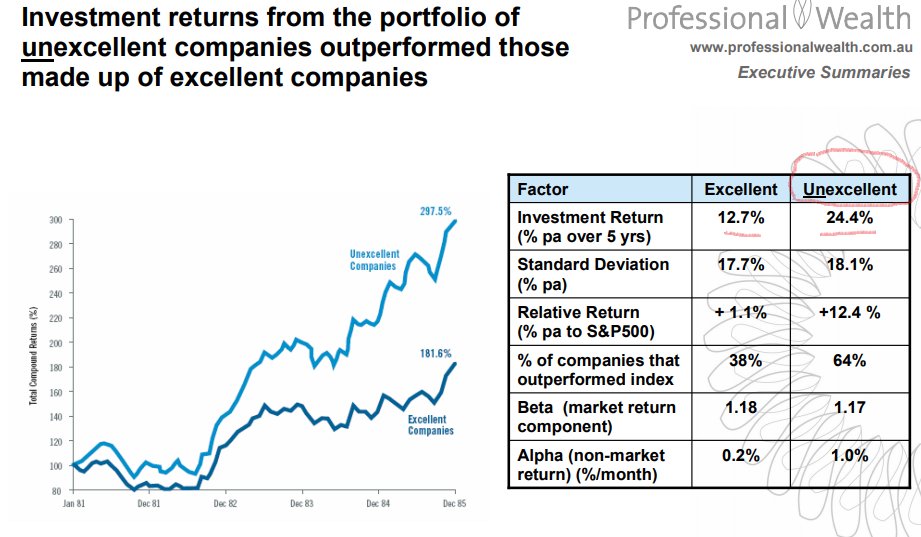

По истории это вполне типичная ситуация, и встречается с регулярным постоянством. График ниже показывает результаты “отличных” и “плохих” компаний после 80-го года. Доходность за 5 лет вторых оказалась чуть ли не в два раза выше первых, а разница с широким рынком оказалась +12.4% у “плохих”, против +1.1% у “отличных”.

Как такое может быть, и самое главное — почему? Ведь мы привыкли считать, что покупать надо только хорошие компании, которые растут и имеют здоровое финансовое положение.

Чтобы лучше понять ответ на этот вопрос, можно провести очень простую аналогию. Мы можем представить будущее компании как спектр возможных вариантов, где 0 — это самый плохой сценарий, а 100 — самый благоприятный. Так вот, когда у компании проблемы, очень вероятно, что ее цена учитывает сценарии на уровне 15-20, а возможно и ниже. Это означает, что даже малейшее улучшение ее перспектив может значительно изменить текущую стоимость. Обратная же ситуация, когда у нас великолепная компания. Это значит, что ее цена учитывает спектр на уровне 75-90, что практически не оставляет шансов на возможное улучшение.

( Читать дальше )

Идеи, на которых я ничего не заработал=потерял. 2019/20

- 22 мая 2021, 15:39

- |

Здесь я опишу идеи, которые озвучил в своем блоге, но или они оказались плохими или я сам не смог ими воспользоваться

- главная неудача 2020 — потеря 4% депо в идее с шортом RCL, DAl и LUV. Это лето 2020. Надеялся, что долгосрочные инвесторы продолжат выходить из акций круизов-авиаперевозчиков, но рынок оценил риски банкротсв в отрасли ниже, а ожидания восстановления туризма выше.

- 4 ноября Lyft vs Uber, я выбрал Lyft, но первым пошёл в рост Uber (до $48). и я вышел из первого (около $29). Сейчас Lyft строит $52. а вот Uber по-прежнему $48.

- YNDX и NVDA 22.10.19. В Яндексе я потерял немного на шорте, а вот из Nvidia вышел очень рано, взяв около 30%. Сейчас он в 2 раза дороже стоит.

- идея 2018-2020 с оптоволокном и стримингом. Держал под неё

( Читать дальше )

Пополняем Базу Знаний ( «Проклятые экономики», авторы Андрей Мовчан и Алексей Митров)

- 20 мая 2021, 14:32

- |

👋Всех приветствую!

Рад вернуться к привычному формату после долгожданной цифровой разгрузки. За это время много думал о разнообразии информации канала. Сейчас на канале публикуются в основном торговые идей, на которых можно заработать от 10-30% годовых. В этом я вижу своего рода ограниченность. Мягко говоря, сухомятка, которую каждый раз хочется чем-нибудь запить.

Поэтому я решил дополнить канал новым информационным вектором в виде меток с хештегом #БазаЗнаний. Его наполнение — интересные мысли и цитаты авторов книг, которые время от времени я читаю. Они касаются финансов, рынков, экономики.

Надеюсь, всем будет интересно.

Вот одна из книг, которая открыла мне глаза на многое — «Проклятые экономики», авторы Андрей Мовчан и Алексей Митров.

Небольшой отрывок из 20-ой главы. Посмотрите, что они пишут и насколько это увлекательно:

«Наличие существенного, но временного конкурентного преимущества у страны – ресурса – почти никогда не идет стране во благо. Страны, им обладающие, по какой-то причине* проводят политику как будто специально направленную на деградацию своей экономики и разрушение своего потенциала во всем, что не касается области данного ресурса. Но само по себе наличие ресурса, конечно, не является проблемой — как может источник дохода кому-то повредить? Мы знаем страны, в распоряжении которых оказалось большое количество легкодоступных ресурсов, и которые не превратились в классические государства-рантье и не стали жертвами «ресурсного проклятия». Правда, стран с такой историей немного, но их наличие заставляет задать вопрос – чем они отличались от обычных стран, чьи экономики были «прокляты» ресурсом?

( Читать дальше )

Новое мобильное приложение по анализу фонды РФ и США. Идеи и IPO.

- 05 мая 2021, 01:57

- |

В основе моего инвестирования — поиск именно перспективных растущих компаний, а не ставка на недооцененные компании. Начинал торговать на российском рынке, но несколько лет назад переключился на США и сделки IPO. С тех пор моя доходность кратно выросла, ведь американский рынок дает гораздо больше возможностей.

( Читать дальше )

Crocs оценили в $6,5 млрд. Идеи для "держать" дальше

- 27 апреля 2021, 21:05

- |

Я держу с пика прошлого года, брал около $30, сегодня часть зафиксировал.

Главная- рост популярности бренда и то, что Крокс больше не про лето — он про все сезоны, все возрасты и даже больше!

0:00 Crocs в google finance 3:30 больше, чем пляжная обувь

5:03 польза от лояльности к бренду 7:14 Crocs в Инстаграм, рост упоминаний

9:55 Новая идея в акциях Crocs 12:00 буду держать дальше

а так, жду капу бизнеса в $10 млрд

в видео часто упоминаю свой «дневник» в Телеграм, где весь год писал о Кроксах(и о других активах, менее успешных, мягко говоря)

Мир в экономике

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал